从酒类流通上游来看,上游白酒头部企业正处于集中度大幅提升,中小企业逐渐出清的阶段。2017-2018年白酒市场规模总量下滑,但规模以上企业统计口径下却同比增长,白酒头部企业集中度大幅提升,中小企业出清。2018年全国规模以上白酒企业销售收入5363亿元,较上年减少291亿元。

参考观研天下发布《2019年中国白酒市场分析报告-市场深度调研与发展趋势研究》

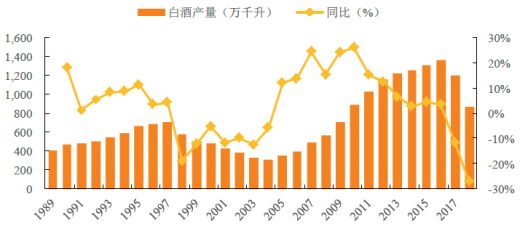

从白酒产量看,2018年我国白酒产量87.12亿升,近20年CAGR为2.11%,整体呈现上升趋势。在整体增加的大趋势下,白酒产量在1998-2004年以及2017-2018年同比负增长。1998-2004年是白酒行业市场化后的第一次大调整。白酒行业自1988年价格市场化后,酒企争相扩产,白酒产量自1989-1997年由40亿升快速增长至71亿升,供过于求。1998年金融危机后行业供需格局进一步恶化。2017年以来白酒产量的下降主要系下游需求放缓,上游酒企集中度大幅提升。

将白酒企业分为三档:一线白酒为贵州茅台、五粮液,二线白酒为泸州老窖、酒鬼酒、古井贡酒、洋河股份、舍得酒业、水井坊、山西汾酒,三线白酒为顺鑫农业、伊力特、老白干、迎驾贡酒、今世缘、口子窖。后文中,我们以这些酒企作为代表,加总其数据作为各线酒企的指标,以期研究行业趋势。

上游酒企分层情况

| 档次 |

上市公司 |

| 一线 |

贵州茅台、五粮液 |

| 二线 |

泸州老窖、酒鬼酒、古井贡酒、洋河股份、舍得酒业、水井坊、山西汾酒 |

| 三线 |

顺鑫农业、伊力特、老白干、迎驾贡酒、今世缘、口子窖 |

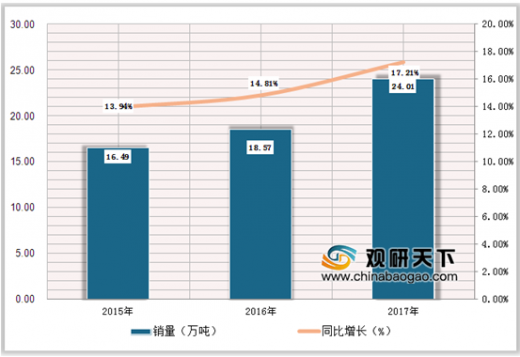

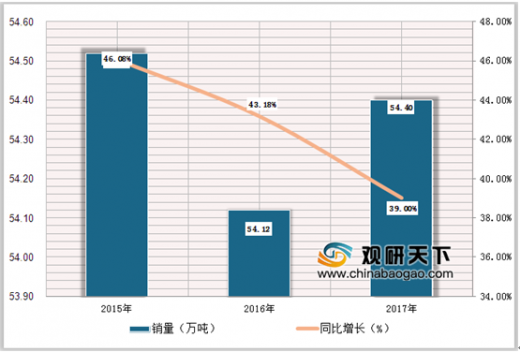

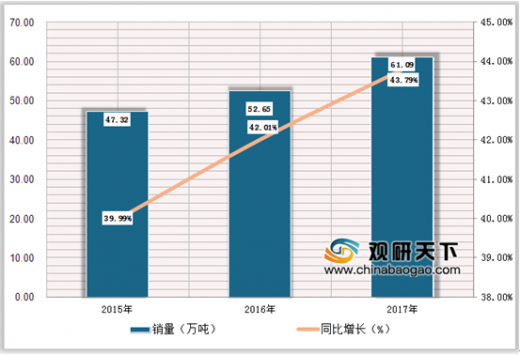

近三年来,一线、三线白酒销量呈现增加趋势,二线白酒销量逐渐减少。2017年一线白酒占比17.21%,两年CAGR为20.67%;三线白酒销量占比43.79%,两年CAGR为13.62%;二线白酒销量占比39%,两年CAGR为-0.11%。

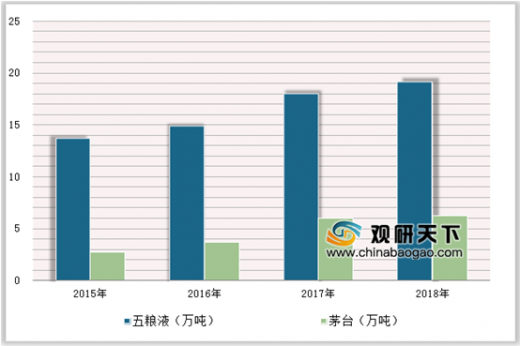

从销量上看,茅台五粮液销量均有所增长,但茅台增速更高。2018年茅台销量6.22万吨,占比24.5%,近三年CAGR为31.27%;五粮液销量19.16万吨,占比75.5%,近三年CAGR为11.73%。

从价格上看,一线白酒价格走势基本一致,总体有所上升。2013-2014年,出于打击三公消费及塑化剂事件的影响,高端白酒需求突降,价格大幅回落。随后,消费升级带来的大众消费需求带动高端白酒价格快速上涨。举例来说,从2000年到2018年,茅台出厂价从185元上涨至969元,成交价从220元上涨至1800元;500ml52度五粮液出厂价从2001年249元上涨至2017年789元。

二线酒企出现分化,销量方面二线白酒市场集中度进一步提升,而价格基本稳定波动。销量方面白酒差异化明显,古井贡酒、洋河股份、水井坊、山西汾酒销量呈现增长趋势,水井坊、山西汾酒销量两年CAGR高达98.3%、36.8%,古井贡酒、洋河股份销量两年CAGR为8.2%、1.6%;泸州老窖、酒鬼酒、舍得酒业销量下滑,两年CAGR分别为-10%、-9.4%、

-34.9%。

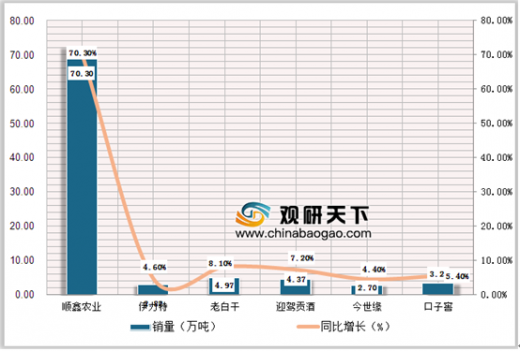

三线酒企行业集中度大幅提升,顺鑫农业领跑低档白酒,而价格有所下降。三线酒企白酒销量总数增长,但其销量增长基本由顺鑫农业贡献。除顺鑫农业白酒销量大幅增长,老白干和口子窖销量略微上升外,大多数白酒销量呈现下滑趋势,行业集中度大幅提升。2017年顺鑫农业销量42.93万吨,两年CAGR为21.39%。口子窖、老白干销量近两年CAGR分别为9.10%、6.56%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。