1、现有企业间竞争

现有竞争者的竞争能力是企业所面对的最强大的一种力量,这些竞争者根据自己的一整套规划,运用各种手段力图在市场上占据有利地位和争夺更多的消费者,对行业造成了极大的威胁。现有直接竞争对手的规模越接近,厂商数量越多,竞争就会越激烈。同样,如果一个行业内,产品或服务的同质性非常严重,差异性新品创新开发非常少的话,也会导致竞争对手之间的博弈会非常激烈,最终导致整个行业的利润都会非常低。

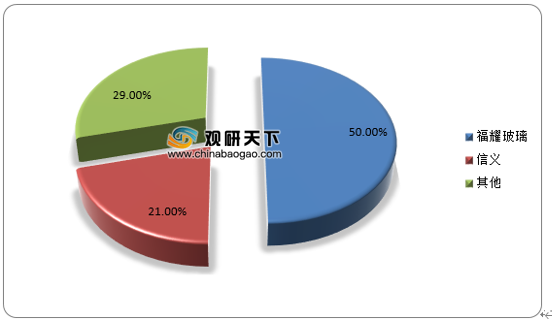

从近几年的市场结构来看,汽车玻璃行业集中度很高,市场呈现出寡占市场结构。其中:福耀玻璃工业集团股份有限公司和信义玻璃控股有限公司是汽车玻璃行业的龙头企业,两者汽车玻璃业务收入之和约占整个汽车玻璃行业70%以上的市场份额。此外,上海耀华皮尔金顿玻璃股份有限公司、中福瑞达有限公司和洛阳北方玻璃技术股份有限公司市场份额也比较高。

2、潜在进入者分析

潜在的行业新进入者是行业竞争的一种重要力量,这些新进入者大都拥有新的生产能力和某些必需的资源,期待能建立有利的市场地位。新竞争者的加入必然会打破市场平衡,引发现有竞争者的竞争反应,也就不可避免地需要调入新的资源用于竞争,因此使收益降低。潜在进入者对本行业的威胁取决于本行业的进入壁垒以及进入新行业后原有企业反应的强烈程度。

对于汽车玻璃行业来说,由于汽车玻璃行业规模化效应比较明显,拥有较大市场份额的企业可以扩大生产线,加大规模,从而实现平均成本的不断降低,进而带来价格上的优势,使得企业的市场份额进一步扩大。目前中国汽车玻璃行业前三家企业占据市场上的绝大部分份额,如果有新进入者加入,这些巨头企业很大可能会采取反制措施,如降价、给下游企业更加优惠的条件等,对进入者造成了一定的壁垒,所以汽车玻璃行业的潜在进入者威胁不大。

3、替代品威胁分析

某一行业有时常会与另一行业的企业处于竞争的状况,其原因是这些企业的产品具有相互替代的性质。替代产品价格如果比较低,它投入市场就会使本行业产品的价格上限只能处在较低水平,这就限制了本行业的收益。

替代产品的实际功能,是对现有产品造成了价格上的限制,进而限制行业的收益。用经济学术语来说,替代品影响着行业的总需求弹性。如果替代品能够提供比现有产品更高的价值/价格比,并且买方的转移壁垒很低,即转向采购替代品而不增加采购成本,那么这种替代品就会对现有产品构成巨大威胁。

汽车玻璃行业不存在严格意义上的替代品,从目前的技术环境以及行业实践来看,玻璃在很长时间内都是汽车前侧以及两侧窗口的主要材质,所以行业替代品威胁十分低。

4、供应商议价能力

对某一行业来说,供应商竞争力量的强弱,主要取决于供应商行业的市场状况以及他们所提供物品的重要性。

供方主要通过其提高投入要素价格与降低单位价值质量的能力,来影响行业中现有企业的盈利能力与产品竞争力。供方力量的强弱主要取决于他们所提供给买主的是什么投入要素,当供方所提供的投入要素其价值构成了买主产品总成本的较大比例、对买主产品生产过程非常重要、或者严重影响买主产品的质量时,供方对于买主的潜在讨价还价力量就大大增强。一般来说,满足如下条件的供方集团会具有比较强大的讨价还价力量:

供方行业为一些具有比较稳固市场地位而不受市场剧烈竞争困扰的企业所控制,其产品的买主很多,以至于每一单个买主都不可能成为供方的重要客户。

供方各企业的产品各具有一定特色,以至于买主难以转换或转换成本太高,或者很难找到可与供方企业产品相竞争的替代品。

供方能够方便地实行前向联合或一体化,而买主难以进行后向联合或一体化。

原材料价格的波动就是典型一例,富有讨价还价能力而成交力强的供方,也会造成对企业的竞争威胁。正因如此,供方的讨价还价能力也成为行业竞争的结构要素之一。

汽车玻璃行业的供应商主要是氧化硅等化学原料供应商以及生产设备供应商。

对于化学原料供应商来说,其行业已经比较成熟,产能十分充裕,成本由于规模效应已经处于比较低的水平,且行业内生产商众多,所以议价能力较低。

对于生产设备供应商来说,由于目前传统制造设备的制造商产能过剩,部分技术能力强的、有能力制造出自动化程度高的智能设备企业,由于产品技术要求高,生产企业不多,且能够为玻璃制造企业减少较多人力成本,所以议价能力较强,其余企业都为了拉到订单而不断压缩利润,所以议价能力较弱。

5、客户议价能力

经销商、渠道商主要通过其压价与要求提供较高的产品或服务质量的能力,来影响行业中现有企业的盈利能力。一般来说,满足如下条件的购买者可能具有较强的讨价还价力量:

①购买者的总数较少,而每个购买者的购买量较大,占了卖方销售量的很大比例。

②购买者所购买的基本上是一种标准化产品,同时向多个卖主购买产品在经济上也完全可行。

③购买者有能力实现后向一体化,而卖主不可能前向一体化。

对于提供服务的公路零担物流企业来说,其需求方主要是分布在各个行业的个人消费者和企业消费者,不同的需求方,其议价能力有所区别。普通个人顾客公路零担物流单次的需求数量较少,频次较低,是公路零担物流价格的接受者,不具备很强的议价能力;随着经济的发展,部分行业对速递业务的需求不断增长,使用公路零担物流的比例越来越高,如电子商务、制药、汽车配件等行业,由于公路零担物流服务供给者数目增多,这些企业客户可选择性增大,议价能力也日渐增加。

目前汽车玻璃行业的客户主要是一些汽车制造企业,由于汽车制造行业企业一般规模较大,而且单个企业需求量都比较大,所以玻璃制造企业都会选择与几家车企保持稳定的长期合作关系。为了达成长期的合作关系,玻璃制造企业都会给予一些优惠政策来稳固合作方,所以汽车玻璃行业对下游议价能力较弱。

二、汽车玻璃行业SWOT分析

1、行业优势分析

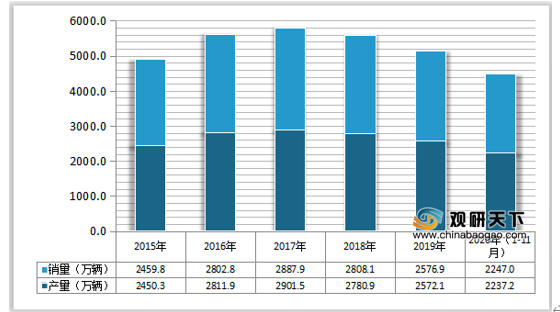

根据中国汽车工业协会统计,2020年1-11月汽车产销 2237.2万辆和 2247万辆,同比下降3%和2.9%。2019 年汽车产销分别为 2,572.1万辆和 2,576.9 万辆,同比下降 7.5%和 8.2%,其中乘用车产销分别为 2,136 万辆和 2,144.4 万辆,同比下降 9.2%和 9.6%。但中国汽车产销量仍居于全球第一,截至 2019年度,中国汽车产销已连续十一年蝉联全球第一,自 2010 年至 2019 年,中国汽车产量复合增长率为 3.88%。汽车行业规模的不断扩大给汽车玻璃行业带来了巨大的推动力。

全球汽车产业正转型升级,汽车行业竞争正由制造领域向服务领域延伸,汽车消费由实用型向品质化转变,智能化、网络化、数字化将成为汽车行业发展的主流。

我国汽车行业的个体企业规模尚小,未来很大概率会出现整合。随着汽车行业集中度和规模的上升,如果汽车玻璃企业未能及时应对技术变革,未能满足客户需求,可能会对行业内公司的财务状况及经营业绩产生不利影响。

3、行业机会分析

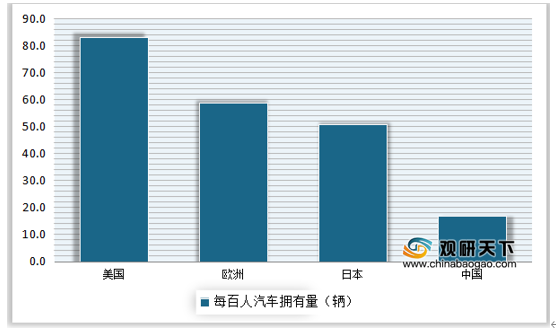

从全球汽车工业结构看,发展中国家占汽车工业的比重不断提升,影响不断加大,从汽车保有量而言,中国汽车普及度与发达国家相比差距仍然巨大,2019 年美国每百人汽车拥有量超过80辆,欧洲、日本每百人汽车拥有量约50至60 辆,而中国每百人汽车拥有量仅约17辆。

随着中国经济的发展,城镇化水平的提升,居民收入的增长,消费能力的提升,以及道路基础设施的改善,中国中长期汽车市场仍拥有增长潜力。

当前中国汽车市场进入需求多元、结构优化的新发展阶段,总体上汽车消费由实用型向质量化、个性化、多元化转变。新能源、智能、节能汽车推广,推动经济转型升级。随着应用技术的发展,汽车玻璃朝着“安全舒适、节能环保、造型美观、智能集成”方向发展,其附加值在不断地提升。

总体来看,由于中国汽车行业的前景良好,与之相配套的汽车玻璃行业的市场还有较大的发展空间。

4、行业威胁分析

随着汽车在城镇家庭的渗透率不断上升,汽车行业已告别 2000-2010 年十年的高速增长期,转而进入转型关键期,从短期市场走势看,考虑宏观经济增速继续回落、汽车产业转型升级尚未结束、1.6 升及以下购置税优惠政策完全退出、国六车型切换的市场适应等因素,新型冠状病毒肺炎疫情将加大加深对经济及行业的影响,中国汽车市场不确定因素增多。

第二是目前汽车玻璃行业新产品的开发流程耗时较长,从而可能导致较高开支。在新产品带来收入之前,可能需投入大量资金及资源。如果市场更偏向选择其他替代性技术及产品,则汽车玻璃公司新产品的投资开发将不能产生足够的盈利。

第三是随着国家对环保治理管理的政策、规划、标准的深度和广度从细从严,汽车玻璃企业可能有个别或单一领域的指标与国家综合制定的新政策、新标准存在差异风险,将来可能导致行业内公司的经营受到管制。(liyiz)

相关行业分析报告参考《2021年中国汽车玻璃市场分析报告-市场现状与发展前景预测》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。