汽车按照动力来源形式可以分为传统汽车、普通混合动力汽车和新能源汽车。传统汽车主要以内燃机驱动。混合动力汽车是指由两个或多个能同时运转的单个驱动系统联合组成的车辆新能源汽车是指采用新型动力系统,完全或者主要依靠新型能源驱动的汽车。

参考观研天下发布《2019年中国变速箱行业分析报告-市场深度调研与前景评估预测》

传统变速箱作为协调发动机转速和车轮实际行驶速度的变速装置,用于发挥发动机的最佳性能。按操纵方式分类,传统变速箱可以分为手动变速器和自动变速器两大类。按照结构和原理的不同,自动变速器可以分为四种形式:液力自动变速器、无级变速器、双离合变速器、机械式自动变速器。传统汽车变速器分类

| 种类 |

MT |

AMT |

AT |

DCT |

CVT |

| 构成 |

齿轮传动机构换挡执行机构同步器 箱体 |

单 离 合 器 齿轮传动机构换挡执行机构电机或液压系统电子控制系统箱体 |

液力变矩器 行星齿轮机构换挡元件液压控制系统电子控制系统箱体 |

双 离 合 器 齿轮传动机构换 挡 元 件 液压控制系统电子控制系统箱体 |

液力变矩器 行星排和齿轮锥盘钢带等 液压控制系统电子控制系统箱体 |

2、行业供需分析

需求方面

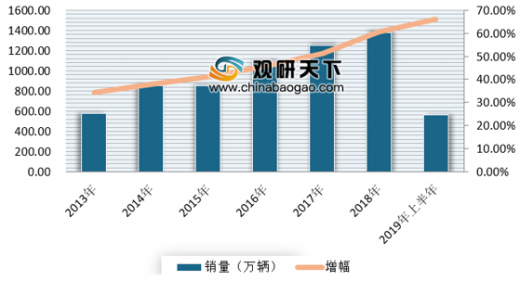

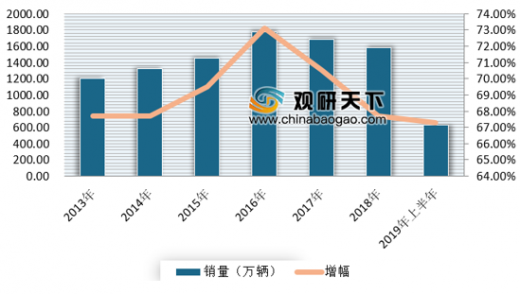

随着汽车的逐渐普及,人们对汽车的要求已经由从无到有过渡到对舒适性等要求的提升,因此自动变速箱的渗透率近年来快速提升,2019 年上半年国内制造乘用车自动挡销量占比已达到 66.0%。

随着消费升级的趋势不断延续,以及乘用车价格中枢的不断提升,预计自动变速箱渗透率将持续提升,2025 年有望达到 80-90%,接近美日等发达国家水平。

从技术特点来看,自动变速箱有 AT/CVT/DCT/AMT 等不同的技术路线。高挡位 AT具有油耗低、换挡快等优点,缺点是成本较高;中低挡位 AT 具有稳定性好、舒适性佳等优点,缺点是油耗及成本较高;DCT 优点是燃油经济性好,但质量稳定性稍有欠缺;CVT 油耗低、平顺性好,但扭矩范围受限。

从近几年技术发展及变速器的应用范围来看,高端乘用车对于性能和稳定性要求较高,因此新型多挡位 AT 凭借出色的性能占据了大部分市场份额,并在逐渐下探。

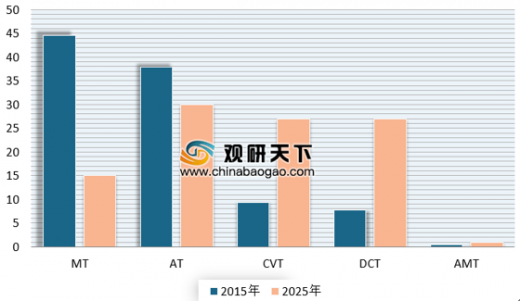

根据乘联会数据,2015 年 MT、AT、CVT、DCT、AMT 销量占比分别为 44.60%、37.90%、9.30%、7.70%、0.40%。在消费升级的趋势下,预计未来 MT 占比将快速下降,AT、CVT、DCT 占据自动挡主要份额。我们预计 2025 年 MT、AT、CVT、DCT、AMT 占比分别为 15%、30%、27%、27%、1%。

随着技术逐步进步,如万里扬 CVT25/28 扭矩适用范围已提升至 250/280Nm,基本可以满足 1.6L 及以下排量乘用车、A0 及 A 级乘用车需求。而 CVT 具有油耗较低、平顺性好、成本较低等优点,较为适用于家用乘用车需求,随着国内产能供给的不断提升,CVT 渗透率有望加速提升。

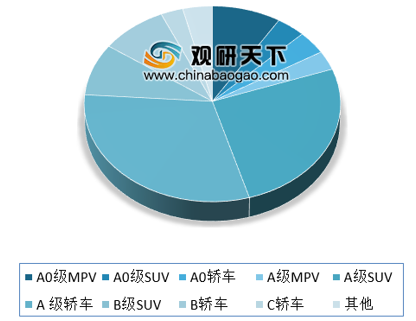

根据中汽协数据,近年来1.6L 及以下排量乘用车销量占比一直保持在 67%以上,购置税优惠政策实施时占比提升至 70%以上。根据乘联会数据,2018 年 A0 级轿车、SUV、MPV 销量占比分别为 4%、9%、3%,A 级轿车、SUV、MPV 销量占比分别为 32%、27%、3%,A0 及 A 级销量占比合计高达 78%,是国内乘用车的绝对销售主力。

供应分析

乘用车手动变速箱结构相对简单,制造难度较低,因此大部分整车厂都有手动变速箱制造能力,只有少数销量较低及新兴整车企业没有自给能力。自动变速箱情况则略有不同,除丰田、大众、通用等大型汽车集团有能力进行内部开发和生产外,多数中小整车厂家的自动变速箱均需要外部采购。

目前国内自动变速箱供应主要有车企自产、供应商外购两种渠道。目前国内具有自动变速箱生产基地的有大众、通用、福特、菲亚特、现代等。独立供应商主要有日本爱信、德国采埃孚、德国格特拉克等及其在中国设立的合资企业,国内供应商包括万里扬、邦奇、DSI等。

1)AT 领域

产品技术成熟应用广泛,主要的供应商包括用、福特、丰田、现代、奔驰等,第三方供应商主要有爱信、采埃孚、现代派沃泰,国内主要有盛瑞传动、双林 DSI、东安三菱等。目前国内主要 AT 企业总产能已达到 746 万台,加上在建产能投产后,2020 年预计将达到 847 万台。

2)CVT 领域

主要以日系品牌为主,近年来美系通用、福特也纷纷加大应用,主要供应商包括日产、本田、丰田、通用等车企,第三方供应商主要有万里扬、邦奇等。目前国内主要 CVT 企业总产能已达到 534 万台,加上在建产能投产后,2020 年将超过 612 万台。

3)DCT 领域

主要以德系及自主品牌为主,车企方面大众、上汽、长城、广汽、吉利、长安、比亚迪、江淮等内部供应,第三方供应商主要有格特拉克、上汽变速器等。目前国内主要 DCT 企业总产能已达到 679 万台,加上在建产能投产后,2020 年将达到 729 万台。

此外 AMT 产品在商用车领域应用广泛,但在乘用车领域相对小众,主要供应商包括马瑞利、爱信等。综合上述供给情况来看,主流 AT、CVT、DCT 企业产能 2020 年分别为 847、612、729 万,总体年产能超过 2223 万台,基本可以满足后续需求,因此技术能力较好、配套客户较多的供应商有望受益。

3、市场格局及配套

传统自动变速箱配套主要有车企自产、供应商外购两种渠道。从世界范围来看,丰田、大众、通用等大型汽车集团有能力进行内部开发和生产,因此在自动变速箱供应方面大都不存在问题。

合资品牌以自产变速箱为主。对于国内合资企业而言,大部分外资母公司技术实力强,具有独立研发制造自动变速箱的技术能力,且在国内设立变速箱工厂,如丰田、通用、日产、大众等。部分企业需要采购外部变速箱,如宝马、PSA 等。

国际汽车巨头大都具备自动变速箱自制能力

| 车企 |

AT |

DCT |

CVT |

| 通用 |

自产、爱信、采埃孚 |

自产 |

自产、JATCO |

| 福特 |

自产、爱信 |

自产 |

邦奇 |

| FCA |

爱信、采埃孚 |

自产 |

JATCO |

| 大众 |

爱信、采埃孚 |

自产 |

自产 |

| 奔驰 |

自产 |

自产 |

自产 |

| 宝马 |

采埃孚、爱信 |

格特拉克 |

|

| PSA |

爱信 |

|

|

| 雷诺 |

JATCO |

格特拉克 |

JATCO |

| 丰田 |

爱信 |

|

爱信 |

| 本田 |

自产、采埃孚 |

|

自产 |

| 日产 |

JATCO |

|

JATCO |

| 现代 |

自产 |

自产 |

自产 |

近年来实力较强的自主品牌车企大力投入 DCT 等研发制造,目前比亚迪、上汽、长城等量产车型上应用较多。此外,自主品牌车企多以采购 AT(爱信、现代派沃泰)、CVT(万里扬、邦奇)、DCT(格特拉克)为主。

国内自主车企大都需要外购自动变速箱

|

|

AT |

CVT |

DCT |

| 奇瑞 |

盛瑞传动 |

万里扬 |

格特拉克 |

| 吉利 |

DSI、爱信(在建) |

万里扬、邦奇 |

格特拉克、自产 |

| 长城 |

现代派沃泰、采埃孚 |

邦奇 |

格特拉克、自产 |

| 一汽 |

爱信 |

万里扬 |

自产 |

| 上汽 |

爱信 |

自产 |

自产 |

| 东风 |

爱信 |

邦奇 |

格特拉克 |

| 北汽 |

爱信 |

邦奇、万里扬 |

|

| 华晨 |

爱信 |

|

研发中 |

| 江淮 |

爱信 |

邦奇 |

自产 |

| 力帆 |

盛瑞传动 |

邦奇、万里扬 |

|

| 比亚迪 |

现代派沃泰 |

万里扬 |

自产 |

| 长安 |

爱信 |

邦奇 |

自产 |

| 广汽 |

爱信 |

邦奇 |

杭州依维柯 |

| 东南 |

现代派沃泰 |

邦奇 |

|

| 海马 |

现代派沃泰、东安三菱 |

邦奇 |

|

| 众泰 |

现代派沃泰、东安三菱 |

邦奇 |

上汽变速器 |

4、混动及纯电动变速箱发展趋势

混动汽车

对于微混及弱混等车型,变速箱与燃油车基本相同,其发展趋势是自动变速箱渗透率持续提升。同时考虑动力性、经济性、成本、技术难度、布置等因素,在强混领域,混联式专用混动变速箱具有成本较低、燃油经济性好等优点,有望得到广泛应用;而在插混领域,并联技术具有开发难度低、与现有驱动体系兼容性好等优点,有望大范围推广。

从2017-2019 年 6 月乘联会销量数据来看,强混系统中,混联占据了绝大多数;而插混系统中并联占比最大,其次是混联。强混系统中,功率分流占据主导地位,丰田等功率分流技术壁垒较高,产品价格较低,占据了普混的主导地位。未来丰田或将 THS 系统出售给国内车企,有望维持强混的主导地位。插混系统中,采用并联系统的车企较多,如大众、比亚迪等。随着这些合资车企插混车型的上市及推广,未来插混车型有望呈现并联为主、混联及功率分流等多种技术路线齐头并进的局面。

主要车企强混及插混技术路线

| 结构 |

强混 |

插混 |

| 串联 |

日产 |

广汽 |

| 并联 |

现代、日产 |

大众、比亚迪、吉利、现代、奇瑞、宝马、长城、长安、奔驰、沃尔沃、上汽等 |

| 混联(开关式) |

本田 |

本田、上汽、广汽 |

| 混联(分路式) |

丰田、通用、福特、吉利 |

丰田、通用、福特、吉利 |

预计随着混合动力系统的市场继续扩大,开发新型专用混合动力变速器从性价比角度考虑就是一个好的途径和时机。目前丰田、本田、通用、上汽等均有开发专用混动变速箱,主要技术路线为混联。

从时间维度来看,附加式混动系统投入小见效快,短期有望占据主流;随着混动汽车销量的增加,专用混动变速器优势更加突出,长期看普及率或将上升。

纯电动

随着新能源汽车技术的不断发展,零部件集成化设计已经成为必然趋势。通过集成化设计,一方面可以减少简化主机厂的装配,提高产品合格率和安装维护效率;另一方面还可以减少连接线等部件,达到轻量化、降低成本等目的。

目前大多数企业只能做到“二合一”的电驱动总成方案,但预计未来在能耗要求提升、降本等因素推动下,三合一电驱动总成方案将成为主流。

与此同时,目前全球主流纯电动汽车大都采用电机匹配单级减速器的架构,但随着能耗等要求的提升,未来纯电动汽车有望逐步采用多挡变速箱。预计随着未来新能源汽车积分与电耗水平挂钩,车企为了获得更高的新能源汽车积分,必然努力提高整车电耗水平,而采用多挡变速器成本增加但收益明显,未来有望得以广泛应用。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。