参考观研天下发布《2018年中国汽车传感器市场分析报告-行业深度调研与发展前景研究》

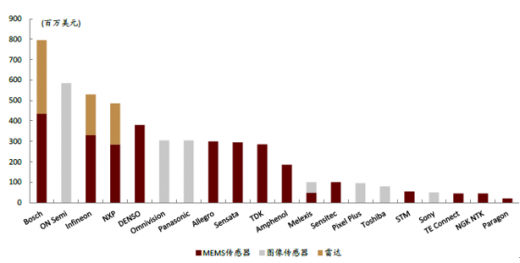

现阶段主要是博世、电装、森萨塔等Tier1厂商占据全球汽车传感器的主要市场。一般在汽车传感器上游中,壁垒高、价格贵的部分主要是半导体元器件,因此从汽车传感器产业链中获取了强大利润的半导体厂商主要有安森美、英飞凌、NXP等。

少数细分领域,由于具有高性价比和定制化服务等优势,中国厂商已经占据一定的市场份额。例如我国的奥迪威UPA超声波传感器器件,目前在全球市场上已经占了9%,舜宇的车载摄像头镜头在全球市场上已经占到了30%。

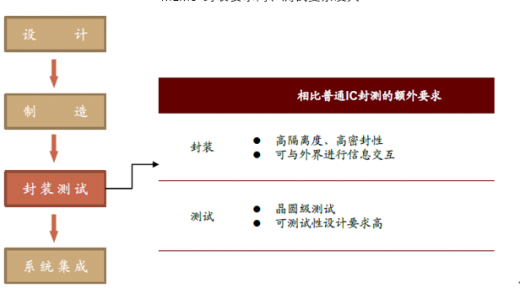

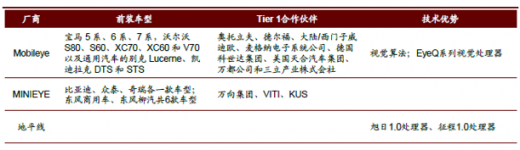

随着自动驾驶技术的快速发展,车载摄像头、毫米波雷达、激光雷达等新兴高成长领域市场空间广阔,也随之涌现出很多的中国创业公司。在这些新兴领域中,还没有被国外大厂垄断的有技术路线和技术标准。同时,国内在良好的创业环境、不断的有海内外优秀人才的进入以及电子产业链的积累等因素的影响下,我国企业有望在新兴领域突围。国外大厂垄断 MEMS 传感器,封测价值凸显

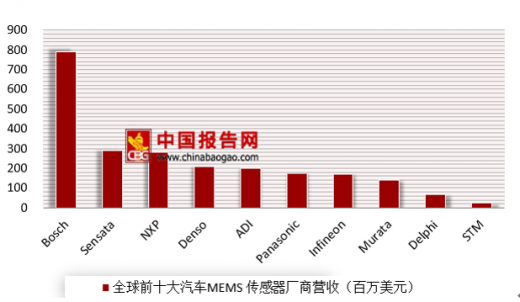

全球MEMS传感器龙头企业博世与包括 Sensata、NXP (Freescale)、Denso、ADI、Panasonic、Infineon 等在内的国外Tier 1或半导体大厂共同占据了汽车MEMS传感器的主要市场。据资料显示,全球前十大汽车MEMS传感器公司的市场份额总计在85%以上。

博世作为汽车MEMS传感器以及整个MEMS市场上的主导者,其在营收、产品线数量、系统集成能力三方面保持在全球第一。在国内市场上也有部分公司推出了车载MEMS传感器产品,其主要有明皜传感、深迪半导体、美新半导体等公司,但与国外大厂的差距仍然较大。

在全球超声波雷达模组市场上主要是博世、法雷奥主占据主导,在国内市场上主要有台湾同致电子、航盛电子、豪恩、辉创电子、上富电技等。博世、日本村田制作所、尼赛拉等占据全球超声波传感器器件的主要市场,国内市场上主要奥迪威。

我国超声波雷达的发展成熟,所以与国外巨头相比,技术差距并不大。但国内大部分超声波雷达厂商并没有进入前装市场。其主要是一方面,国内厂商的产品在稳定性和可靠性方面有待提升,另一方面整车厂的Tier 1供应商稳定、进入验证周期长。国内的同致电子、豪恩、奥迪威的UPA产品由于高性价比的产品、快速及时的服务,已在国内各大车厂成功突围。

同致电子的UPA超声波雷达占据亚洲 OEM市场最大的份额,上海通用、上海大众、东风日产、上汽、奇瑞、吉利等均是同致电子的客户。

豪恩的UPA超声波雷达成功切入国内的五家大车厂,其分别是上海大众、一汽大众、吉利汽车、力帆汽车、上海通用五菱等

根据数据显示,奥迪威的UPA超声波传感器器件,在2016年销售就已经达2627万,占全球市场份额9%左右。另外奥迪威APA 超声波传感器也于2016年在市场投放。2017年奥迪威第一、第三大客户分别是同致电子、豪恩。

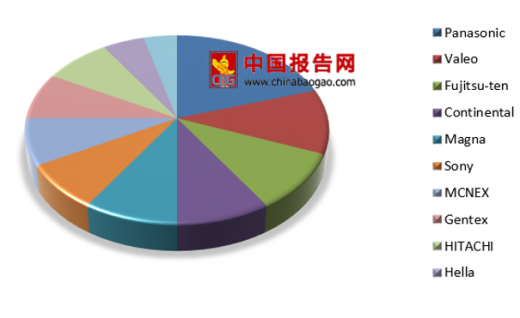

车规级摄像头模组海外大厂主导,零部件已有国产突破

对安全性及复杂的驾驶环境的考虑,车规级摄像头有着严苛的性能要求,在耐高温、抗震、防磁和稳定性等四个方面。与类似配置的手机摄像头均价不足百元相比,车载摄像头模组均价比较贵,其均价超500元。现阶段,车载摄像模组市场主要被日本的松下、富士通天、索尼,欧洲的法雷奥、大陆等海外大厂瓜分,而上述企业几乎都是全球前列的Tier1供应商。本土企业正积极发展车载摄像头模组业务主要是手机摄像头产业链的厂商舜宇光学、欧菲光、晶方科技等。

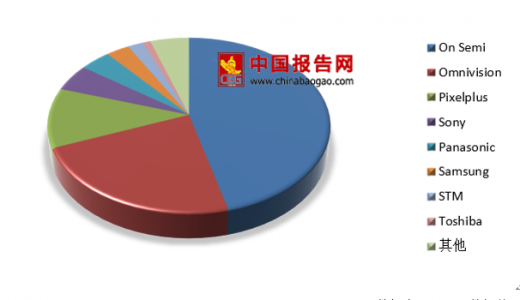

由于高速、高动态、低成本特性,CMOS 图像传感器更适合应用于高速运行且光线条件变化剧烈的实际驾驶环境当中,与CCD相比来说。由于有较高的技术壁垒,所以CIS的市场份额大多数被国外大厂占据,安森美、豪威(中资控股)、Pixelplus、索尼和松下是全球车载 CIS前五大厂商,共占据市场份额90%。

摄像头镜头在我国国具有传统优势,全球摄像头镜头位于前列的企业中,我国有台湾大立光电、舜宇光学、玉晶光电位入围。据相关人士表示,自2012年起,舜宇车载镜头出货量在全球第一。

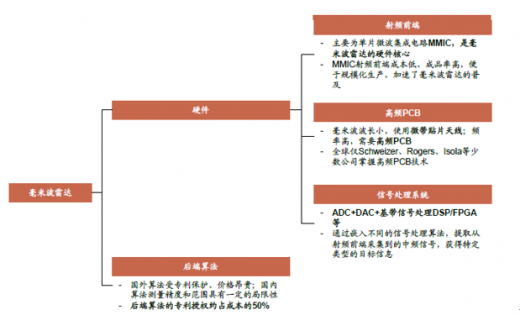

射频前端 MMIC(Monolithic Microwave Integrated Circuit,单片微波集成电路)、高频 PCB 和信号处理系统是组成毫米波雷达硬件的主要部件,均有较高的技术壁垒,国内市场比较落后,目前处于追赶状态;国内现有的技术同样具有局限性在后端算法方面,但在国外算法受专利保护,使得价格高昂,其专利授权费约占总成本的50%。

毫米波雷达硬件部分主要由射频前端 MMIC(Monolithic Microwave Integrated Circuit,单片微波集成电路)、高频 PCB 和信号处理系统组成,每一部分均有较高的技术壁垒,国内较为落后、处于追赶状态;后端算法方面,国内现有技术同样具有局限性,且国外算法受专利保护、价格高昂,其专利授权费占总成本50%左右。

激光雷达在L3级自动驾驶中就开始导入,并将成为L3-L5中最为关键传感器受益于高精度、实时3D点云建模的特点。现阶段,试验原型车是大部分车载激光雷达应用地方,其主要是因为:

现阶段少有L3及以上的量产车,仅有奥迪在2017 年7月发布的全球首L3级量产车A8,以及百度在2018年7月发布的全球首款 L4 级量产巴士阿波龙。

Waymo、福特、沃尔沃等由于L3无法清晰认定车辆和驾驶员的责任而选择跳过L3,所以导致激光雷达进入量产车市场的速度缓慢。

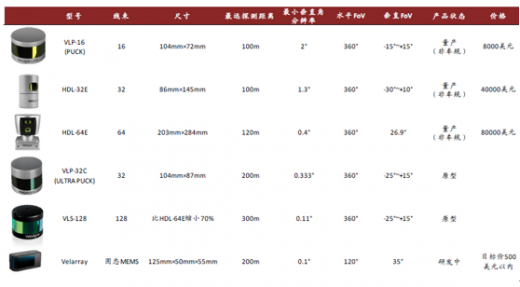

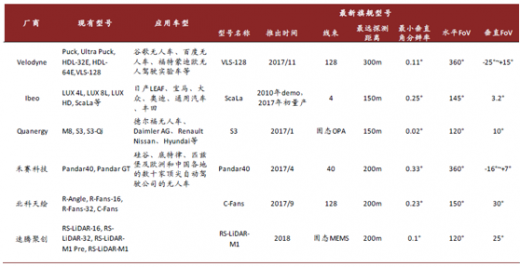

美国Velodyne已发布128线原型产品VLS-128,由于机械式激光雷达起步早、技术领先。同时间Velodyne已经占据了车载激光雷达较大的市场份额,与谷歌、通用汽车、福特、Uber、百度等全球自动驾驶领军企业合作之后。

由于激光雷达市场刚发展,L4+车规级激光雷达还没有现市,所以,长远来看,Velodyne很难稳固行业龙头地位。其主要因为:一是Quanergy、Ibeo、Cepton、Aeye、Innoviz、LeddarTech、 Innovusion、禾赛科技、速腾聚创、北科天绘、镭神智能、北醒光子等大批海内外创业公司精随其后。二是相比固态激光雷达,Velodyne的机械式激光雷达由于需要人工参与复杂的光路调试装配而导致生产周期长、成本高以及稳定性很难达到车规级。因此在未来量产车中,固态激光雷达是大势,而Velodyne并不具有明显优势。

在2017年Quanergy发布了全球首款车载固态OPA激光雷达S3,并通过IATF16949 认证在2018年7月。并与Sensata共同建立了一条车规级固态激光雷达生产线,预计将在2019 年 9 月正式启动,未来固态激光雷达的价格有望降到250美元

禾赛科技已与百度、蔚来汽车、智行者、驭势科技、 Roadster.ai 等公司合作,其公司40线激光雷达Pandar40已经与合作公司完成早期客户共同测试。受益于国内的人力成本优势公司交货周期更短、售价更低,对比国外竞品来说。同时,禾赛也推出了固态激光雷达Pandar GT在2017年底。

速腾聚创不仅推出了MEMS固态激光雷达产品RS-LiDAR-M1,而且还拥有32线机械激光雷达产品RS-LiDAR-32的量产能力。另外,公司早在2016 年上半年就部署研发OPA固态激光雷达。速腾聚创和菜鸟网络联合发布无人物流车G Plus在2018年6月,是固态激光雷达在无人驾驶领域的首次应用。

由此可见,国内的激光雷达厂商的技术实力还是很强的,所以在各路技术路线混战的行业背景下具有强大的机会。但是未来竞争焦点是能否率先实现 L4+级车规量产,其也是决胜的关键。

资料来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。