参考观研天下发布《2018年中国电动车市场分析报告-行业深度调研与投资前景预测》

一、行业市场规模我国一直以来民众出行的主要工具是自行车,是重要的自行车市场。传统自行车的局限性随着城市化进程的不断加快、城市面积的扩大而加大,是的研发和生产电动自行车成为必然的趋势。随着电动自行车技术逐步走向成熟实用化,由于节能、经济、环保以及并兼有机动车的省力省时特点,符合当今中国消费者的消费特征和需求,使得电动自行车短短几年的发展便拥有庞大的消费群。

与日本和欧美市场相比,我国的电动自行车市场以纯电力驱动的电动自行车产品为主,以人力为主、机械力为辅的电踏车未能成为发展重点。由于价格低廉,适合当时我国的购买力,因此纯电动自行车在我国能够迅速的流行。但纯电动自行车具有自重大、车体材料的硬度和韧性较差以及骑行的距离较短、安全系数较低等问题。但由于人口基数庞大与拥有优良的骑行传统,我国是电踏车行业重要的潜在市场。

近年来我国电动自行车销量不断增长。根据数据显示,2017年我国电动自行车销量达到700万辆,比2016年同比增长了约16.67%。由此可见我国电动自行车的市场前景可观。

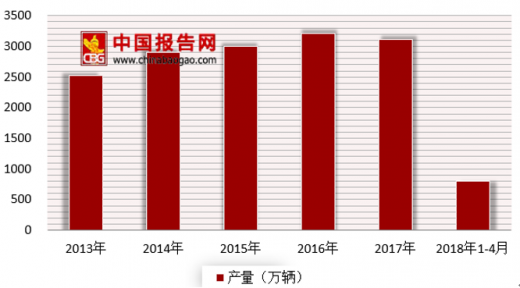

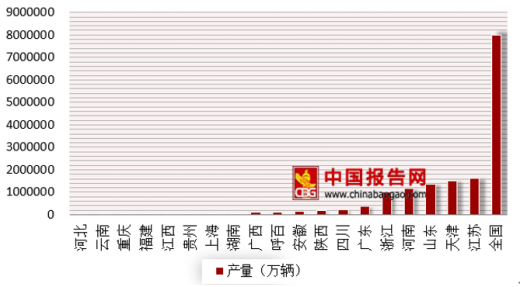

在产量方面,2018年1-4月我国电动自行车产量为799.32万辆,比2017年同比增长8.62%。1-4月全国共有19省市生产电动自行车,按产量排名情况,江苏、天津、山东、河南、浙江、广东、四川、陕西、安徽、湖北地区分别位于前十。其中江苏省2018年1-4月电动自行车的产量排名第一位。

1、 行业的技术水平和技术特点

(1)电踏车电气系统技术水平和技术特点

在电机方面,随着信息技术、材料技术、能源技术的进步,微电机技术正在进入一个新的发展阶段。无刷电机的研发取得显著成果,无刷直流电机、无刷自整角机、无刷旋转变压等电机品种已进入商业化生产;电机外观向微型轻薄化发展。在控制器方面,控制方式发生转变,正弦波控制方式技术广泛应用,具有低噪音,高扭矩,高效率等优势;在电池方面,电源管理技术的发展和胶体电池的技术突破,提高了电池的容量和循环使用寿命;在传感器方面,力矩传感器仍然是中高端电踏车电气系统的主要技术壁垒,BOSCH、禧玛诺、雅马哈的主要电踏车电气系统均采用力矩传感器。

(2)电踏车行业技术水平和技术特点

随着电踏车的普及和产业的发展,力矩传感器、自动变速技术、电池技术将继续成为研发热点。低成本、高性能力矩传感器,能够使用控制算法对人力进行估计的无力矩传感器方案。同时电池技术的研究也是行业研发热点,考虑到整车重量,选取的电池容量较小,整车的续航能力并不强,高密度容量电池也将得到更多的应用。

随着我国企业逐渐ODM业务模式转变,并开始向OBM模式渗透,企业对设备效率、成本控制、产品质量的要求不断提高,使得信息技术的应用程度和生产设备的自动化程度逐渐成为企业在市场竞争中胜出的关键。

2、行业的周期性、区域性及季节性特征

(1)周期性

电踏车的消费需求与经济的持续增长、人们生活和收入水平的提高、对生活质量的追求等密不可分,因此,行业周期性特征与经济总体的周期性基本一致。从长期来看,随着我国经济增长由政策刺激向自主增长的有序转变,随着产业升级、节能降耗及环境保护带来的新型工业化建设需求,预计国内整个电驱动系统行业还将处于一个持续上升的周期当中。

(2)区域性

相对而言,华东、华北、东北、西南等地的电机厂商较多,其中东部沿海地区 为密集;电动车辆电机控制器制造业对技术以及工艺要求较高,目前具备电动车辆电机控制器独立研发和生产的企业不多,主要分布在华南以及华东地区。天津、江苏、浙江和广东是我国主要的电动自行车产业集聚地,国内从事电踏车整车装配的厂家亦主要集中在上述地区。目前,电踏车的终端消费市场主要集中在欧洲、日本和美国。

3、主要壁垒

(1)技术壁垒

电踏车电机及配套电气系统属于机电一体化行业,涉及机械、电机、控制、信号采集及处理、电化学等多学科交叉领域,跨度大,对产品的研发、设计提出了较大的挑战,具有较高的技术壁垒。行业新进入者很难在短时间内通过自主研发开发出具有市场竞争力的电气系统产品,进入行业的技术门槛较高。

(2)客户壁垒

电踏车品牌商或整车装配商通常根据其电踏车辆的性能特点来设计和配置对应的电机及配套电气系统产品,更换其他品牌的产品需要上游供应商付出相应的设计及研发成本。同时电机和控制器作为电踏车驱动系统核心部件,生产厂家一般会与下游整车厂建立战略合作关系,共同研发推出新车型。因此品牌商或整车装配商与电机及配套电气系统生产厂家建立了较为稳定的合作关系后不会轻易中断。同时,电踏车主要消费地欧洲属于多语种地区,售前培训及售后服务的本地化难度较高,需要从业者具备国际化的视野,并拥有一定的境外经营管理经验。新企业短期内较难被主流品牌商或整车装配商认可,导致行业新进入者面临较高的客户壁垒。

(3)品牌壁垒

由于电机及配套电气系统是电踏车的核心部件,其质量和性能会直接影响到用户体验和用户认同度,终端消费者在采购电踏车时也会将电气系统品牌作为重要考量因素。因此,品牌商及整车装配厂通常会选择具有品牌知名度、研发能力强、产品性能好、售后服务能力强的电机及配套电气系统生产企业作为长期合作供应商,构成了行业的品牌壁垒。

4、主要竞争企业

| 国际主要竞争企业 |

|

| 罗伯特·博世有限公司(BOSCH) |

创立于1886年,初从事汽车技术、消费品和能源及建筑技术,发展到现代开始进军家电行业,成为德国乃至世界电气工业巨头。博世生产的Ebike系列自行车动力系统是国际电踏车市场的知名品牌。 |

| 禧玛诺(Shimano) |

创立于1921年,是一家专业生产和销售自行车零件、钓鱼具、滑雪板和高尔夫用品的跨国集团公司。禧玛诺生产的电机、传感器是国际电踏车市场的知名品牌。 |

| 雅马哈发动机株式会社(YAMAHA) |

是一家日本公司,成立于1955年,是世界上早成功开发电动自行车的企业。雅马哈发动机的核心技术,包括以摩托车开发为起点的小型发动机技术、以船舶船体生产为起点的FRP加工技术,进而还发展出控制技术与组件技术,在半个世纪中对应着事业的多样化与全球化。 |

资料来源:公开资料整理

| 国内主要竞争争企业 |

|

| 新安乃达驱动技术(上海)股份有限公司 |

成立于2001年,主要从事电机及驱动系统的研发、营销、采购供应和生产制造。新安乃达驱动技术(上海)股份有限公司于

2016 年 11 月21日在新三板挂牌。 |

| 苏州盛亿电机有限公司 |

成立于2003年,是以研发、生产、销售和服务为一体的专业电踏车电机制造企业。公司一直专注于开发及生产电动自行车电机及成套系统,目前的公司产品有电动自行车、电踏车、滑板车电机、轮毂发电机和铲车电机、摩擦轮等客户定制的电机。 |

| 苏州工业园区同盛车业有限公司 |

成立于1998年,是国内第一家生产电动自行车电控系统的专业生产厂家,产品涵盖电机、控制器、仪表、刹把、开关等,现为我国电动自行车行业配套产品的重要生产厂家之一。公司自主研发电动自行车用新型中置电机TSDZ2和 TSDZ3以及力矩传感器驱动系统等三大类产品。 |

| 天津金米特科技股份有限公司 |

成立于2011年,主营业务为电动自行车仪表、传感器、充电桩及其他电气配件的设计、制造与销售。天津金米特科技股份有限公司于2017年9月29日在新三板牌,股票简称为金米特,股票代码872249。公司的客户主要为国内外电动自行车生产商,终产品的消费群体主要集中在欧洲地区。 |

三、发展方向

现阶段我国出现的共享单车行业主要以以共享自行车为主,其主要解决1-3公里的出行问题。但未来3-10公里是共享单车行业需要解决的出行问题。

2018年5月15日,根据国家标准管理程序,工业和信息化部组织修订的《电动自行车安全技术规范》强制性国家标准(GB 17761-2018),由国家市场监督管理总局、国家标准化管理委员会《中华人民共和国国家标准公告(2018年第7 号)》批准发布,自2019年4月15日正式实施。

新的国家标准,将电动自行车定义为“以车载蓄电池作为辅助能源,具有脚踏骑行能力,能实现电助动或/和电驱动功能的两轮自行车”,并对电动自行车的整车安全、机械安全、电气安全、防火性能、阻燃性能、无线电骚扰特性和使用说明书的主要技术要求及相应的试验方法进行了规定。新的国家标准对脚踏骑行功能进行了强制性规定,将大大促进我国电踏车行业的发展,预计未来我国的电踏车市场前景十分广阔。

资料来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。