1.汽车行业内忧:汽车市场整体增速放缓,短期承压

从2000年开始,我国汽车行业进入一个高速增长的阶段。2009年汽车销量首次超过美国,一跃成为全球第一大汽车市场,09年之后继续增长并不断拉开与美国的差距,年销量连续8年世界第一。目前,汽车销量已经基本达到美国的两倍。

2016年受1.6升及以下排量乘用车车辆购臵税减半征收的优惠政策刺激,汽车市场总销售2794万辆,同比增长14%,其中,乘用车销售2429万辆,同比增长15%,商用车销售365万辆,同比增长6%。

参考观研天下发布《2018年中国汽车行业市场分析报告-行业运营态势与发展前景预测》

汽车行业增速放缓,进入低增长时代。2017年汽车销量为2894万辆,同比增长3.0%。1.6升及以下排量乘用车车辆购臵税优惠政策在2017年退坡为七五折,小排量乘用车销量增速逐渐回落。对比2009年、2010年车辆购臵税优惠政策从五折退坡为七五折,汽车销量同比增速45%下跌至32%。2018年,购臵税减免政策退出预计对行业带来部分压力。尽管在17年上半年汽车销量基数不高的情况下,18年前四个月同比增速依旧不高,只有2.8%。加之17年下半年特别是年末基数较高,后期同比增速承压较大,我们判断今年汽车行业增速为0-2%,其中乘用车增速我们判断将会在[1,3]的区间内。

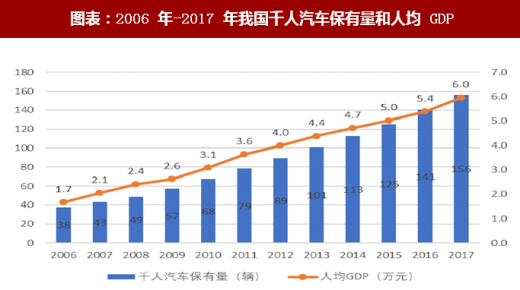

消费者的收入水平是乘用车增长的核心驱动力。近年来中国经济高速发展,人均GDP持续上升,从2006年的1.7万元上升至2017年的6.0万元,人均消费水平和乘用车购买力大幅提高。根据中汽协的中国汽车保有量的数据,我们计算出我国千人汽车保有量从2006年的38辆增加到2017年的156辆,汽车保有量与人均GDP存在明显的正相关关系。我们认为未来中国经济总量仍将维持稳定增速,居民消费水平及购买力水平上升,汽车市场天花板依旧较高。

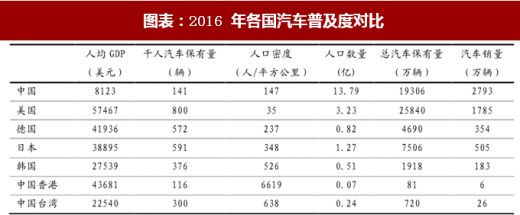

与其他发达国家相比,我国汽车普及度较低,尤其是中小城市,长期来看仍然存在巨大发展空间。以2016年为例,2016年我国汽车保有量1.7亿辆,占全球20%左右,但千人汽车保有量仅为141辆,而美国千人汽车保有量为800辆。我国汽车普及程度与发达国家相差甚远,总体而言仍属于年轻的汽车消费市场。

2.汽车行业外患:对于降关税的深度分析

2018年5月22日,国务院关税税则委员会发布《关于降低汽车整车及零部件进口关税的公告》,自2018年7月1日起,汽车整车关税由25%降为15%。我们认为我国进口关税下降是长期确定趋势,目前下降为15%,长期来看,或降到5%的水平。因此我们对进口关税下调对国内乘用车市场造成的影响进行了定量分析。

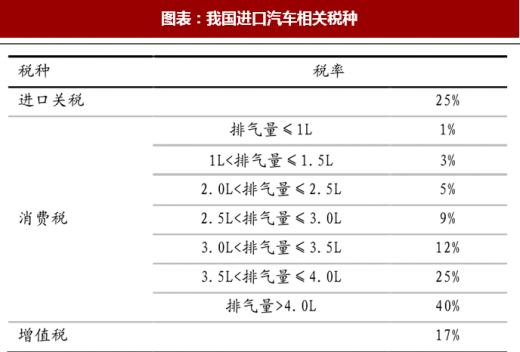

进口汽车的税通常由关税、消费税和增值税三部分构成,其中:

1)进口关税=完税价格×关税税率

2)消费税=(完税价格+进口关税)×消费税率/(1-消费税率)3)增值税=(完税价格+进口关税+消费税)×增值税率

4)综合税率=(完税价格+进口关税+消费税+增值税)/完税价格-1

由于市面上汽车的售价通常是税后价格,因此需要将市面上汽车的税后价格换算成完税价格后才能进行在不同关税降幅下的测算,在换算过程中需要考虑到经销商的利润率,我们假设经销商的利润率为5%,则:

5)完税价格=税后价格×(1-消费税率)(1-经销商利润率)/(1+增值税率)(1+关税税率)

其中计算假设包括:

1)进口车经销商净利率为5%,国产车进口车因为终端折扣难以统一,故均不考虑终端折扣,假设官方指导价即为最终售价,统一该标准来对比结果。

2)不考虑政府可能通过减税来降低国产汽车的生产成本带来的影响。

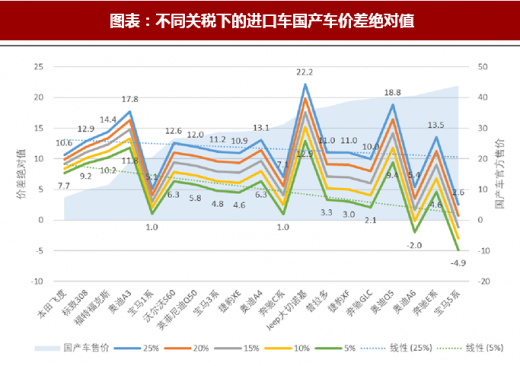

我们按照国产对应车型的官方指导价从小往大排序,可以发现在目前25%的关税情况下,车型差价与车型档次高低关系并不是特别大,大部分进口车和国产车的差价在10-15万的区间内。但如果关税降低到5%,则C级车车的国产进口价差缩小速度较大

我们认为相同价差对不同原始售价的车型影响是不同的,比如15万元的进口车对10万元的相同国产车型的替代度肯定是不如35万的进口车对30万元相同国产车型的。

因此我们采用价差比来分析关税下调带来的影响,我们定义价差比为:价差比=(进口车售价-国产车售价)/国产车售价

对A级车来说,尽管随着关税下调,价差比有所下降,但是价差比的绝对值依旧很大,大部分都是超过了60%,所以我们认为若关税下调,对A级车的直接影响微乎其微。而A级车是目前国内自主品牌的主力车型所在位臵,因此也可以判断关税下调对自主品牌的直接影响几乎可以忽略。

对B级车来说,关税下调对价差比有一定影响,在5%关税的情况下,大部分B级车的价差比从40%左右缩小到20%左右,虽然下滑明显,但价差比依然存在,可能会有少量原本准备购买国产B级车的客户转而购买进口B级车。

对C级车来,当关税下滑到5%时,平均的价差比已经达到0%左右,基本上可以说国内外售价已经没有差距,那在这种情况下,我们认为可能会有一半左右原本准备购买国产C级车的用户转而购买进口C级车,还有一半客户由于对轴距加长的偏好(很多国产C级车相比于海外的同款车都加长了轴距),在没有价差的情况下仍会购买国产C级车。

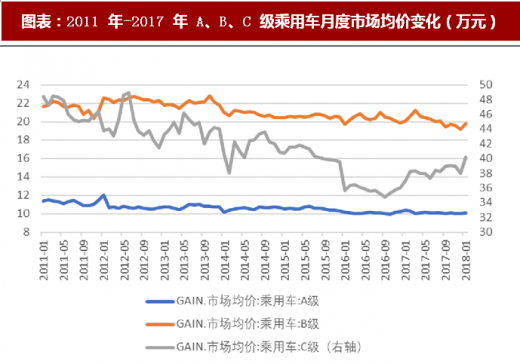

C级车价格下滑对A级车和B级车会有多大影响?我们选取国内汽车市场从2011年1月到2017年12月C级车和B级车的月度市场均价,发现期间C级车的月度市场均价和B级车的月度市场均价两者间的相关系数达到0.72,存在很高相关性。

对于乘用车购买者来说,C级车的降价势必会对B级车产生挤出效应,B级车中购买力较强的客户可能会因此选择购买C级车,而B级车销量的下降势必会引起B级车的降价以保持原有销量。

通过对两者进行进一步线性拟合可以发现,C级车的月度市场均价每下降1元,B级车的同月市场均价将下降0.17元。

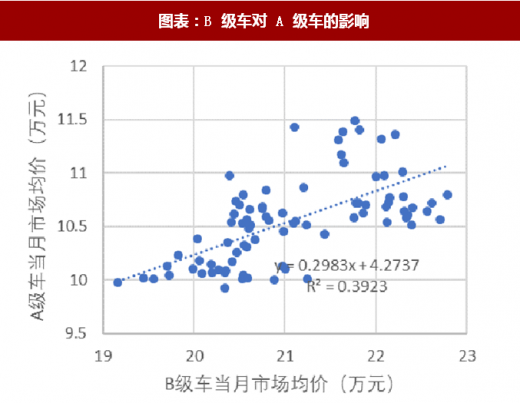

同理,B级车的降价同样会对A级车造成影响。在2011年1月到2017年12月期间,B级车月度市场均价和A级车月度市场均价两者间的相关系数为0.63,相关性较高,通过对两者进行进一步函数拟合,可以发现,B级车的月度市场均价每变动1元,A级车同月市场均价将变动0.39元。

关税下降到5%时,各级别车型价格变化:

之前已经得到结论,关税下降会对国产C级车造成直接影响,当关税从25%降至5%时,进口车的售价将降低16%左右,假设国产车因此也发生了降价来对抗竞争,降价幅度约为10%,那么C级车的整体价格将下降13%(国产C级车和进口C级车各占市场份额的一半),从而带动B级车降价2.4%,而B级车的降价带动A级车降价0.9%。

因此我们认为在价格联动层面上,进口车关税下降对B级车的价格影响存在,但影响有限,对A级车影响可以忽略不计。由于国产B级车的制造商多为合资品牌,因此若其他因素不变的情况下,合资品牌的利润率会受到稍许影响,而自主品牌受到的相对较小,而C级车的制造商的利润率受影响较大。

但整车厂的利润率下降幅度应该是低于售价下滑幅度的,因为整车厂可以通过对上游降价来转嫁部分利润损失,同时由于进口关税下降,部分需要从国外采购的零部件价格肯定也会随之下降,从而抵消部分售价下降带来的损失。

对于关税下降到5%,如果真的发生,肯定也不是一蹴而就的,而是循序渐进的下降。所以短期冲击难以很大。

关税下降到15%时,各级别车型价格变化:

之前我们分析的是最极端的情况,也就是关税下降到5%的条件。如果关税只是降到15%,那么进口C级车的价格降幅约为8%,则假设国产C级车降幅为4%,国产C级车份额仍然较多,则C级车平均降幅为5%,对应B级车的降幅为0.9%,A级车的降幅为0.3%,影响均很小。因此当关税只是降低到15%的情况下时,进口车难以对B级车和A级车造成冲击。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。