补贴政策或将继续优化

根据的产业与政策双向反馈模型,产业和政策处于连续博弈阶段。回归政府的初心来说,补贴政策制定的初衷,是为了引导国内新能源汽车行业健康发展,实现节能减排、产业升级和能源安全等三大诉求。在行业发展的同时,政府也会观察行业动态变化对政策进行与修正。回顾今年行业存在的问题:销量拉动过分依赖于A00小车;电池装机量过分依赖于商用车;电池行业扩产疯狂,造成低端产能严重过剩的情况。为引导行业健康发展,今年政策或将继续调整,以引导企业加大对A级及以上纯电动乘用车的重视,减少A00级小车、插电混、商用车的比例,从而引导产业向更为健康有序的方向发展。

参照去年底补贴政策调整方向和力度,,如果今年补贴政策再调整,也会选择在提升技术要求的同时,降低单车补贴上限。现行补贴政策设定的技术参数主要包括:电池能量密度、续航里程数、快充倍率、节油水平和单位载质量能量消耗(Ekg),如若今年年底补贴政策调整,也会从这几个方面入手。

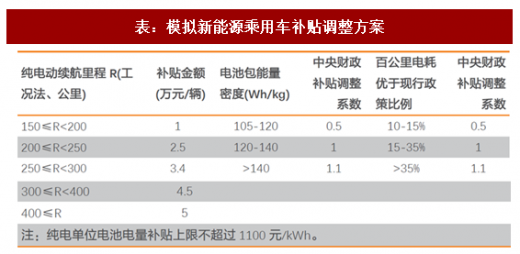

1、新能源乘用车补贴调整模拟测算

为了分析补贴政策可能调整带来的影响,以行业中流传的新能源乘用车补贴调整版本为案例进行测算,其中补贴金额按照续航里程划分为5个档次,更为合理。而且去掉了100-150公里补贴区间,车型的高端化趋势相当明显。

在此类情境下,将当前主流新能源乘用车的补贴变动情况进行测算,得出政策将有如下影响:

250公里续航成为分界点:小于250公里则补贴会大幅下降,大于250公里补贴会相对持平甚至可能增长;

能量密度影响更为明显:低档补贴与高档补贴拉开明显差距,如果能量密度不能达到中档补贴或以上,则对于车企来说毫无意义;据此,车企将会有以下应对方式:

升级能量密度是根本:系统能量密度低于120wh/kg的电池企业将被淘汰,而大于140wh/kg的电池供应商将获得车企热捧,对于软包电池可能会是一个极好的契机;

车型优化设计来实现成本与补贴的均衡:200公里以下车型将退出舞台,A00车型全面向200公里进军,而原有的250公里A级车将向300公里进行,续航里程将成为车企18年最核心考量。此外,车企也会通过轻量化等方式降低整车的吨百公里能耗。通过重新设计车型,提升相应技术指标,以确保成本与补贴比例最优化。

分级市场:在A00车型中,满足120wh/kg要求且成本尽可能低将成为电池的选型要求,部分高比能的磷酸铁锂电池将获得市场空间。而在A级以上车中,电池能量密度越高越好,成本成为第二考量。这两大市场的分化将成为18年动力电池市场的一大机遇。

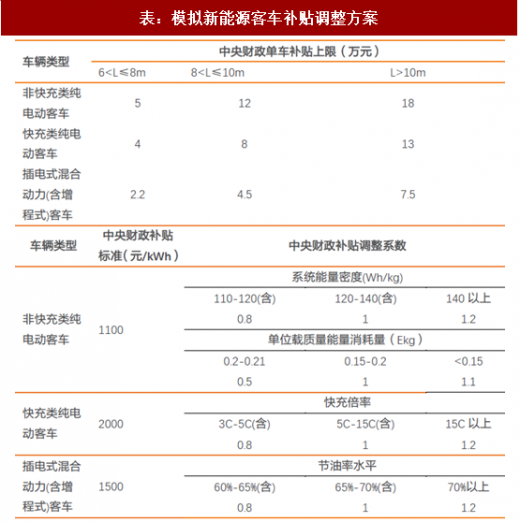

2、商用车补贴变动模拟测算

再以新能源客车和物流车的补贴调整传言作为情景测算依据,可以看到最大的变化是补贴标准普遍下调40%或者更多,这对于相应产业链来说会带来短期成本压力。

也相应分析出对于商用车有以下影响:

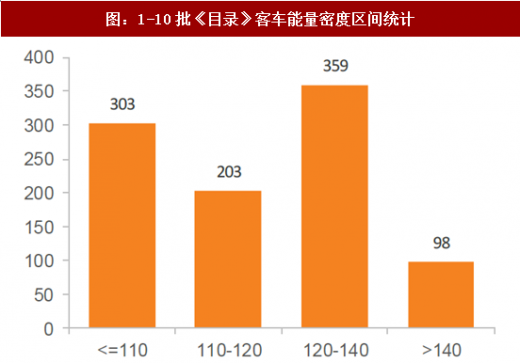

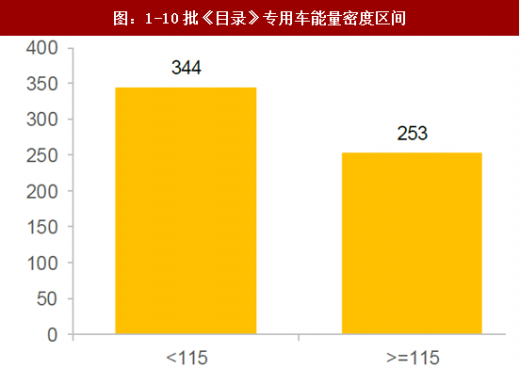

大部分车型将被淘汰:由于能量密度要求明显提升,测算即使不考虑Ekg等指标,2017年前10批新能源汽车推荐应用车型目录中也将有一半以上的车型无法符合要求;

参考观研天下发布《2018年中国新能源汽车行业分析报告-市场深度调研与投资前景预测》

成本压力将相当沉重:由于补贴大幅下降,整车厂和动力电池企业都将迎来非常大成本压力,产业链势必将重新进行一轮博弈;

车型的高端化势在必行:从各项技术指标的要求大幅提升可以看到,政府对商用车的技术和成本考核都在迅速加强,迫使行业尽快摆脱补贴的影响,车型的经济性和实用性都需要有新的突破,尽早实现商业化。

如若政策按照预期的,比照去年对技术参数提出更高要求并降低单车补贴金额,必然会导致能够拿到补贴的车型数量大幅下降。同时,补贴也会向能够提供有效车型的优质车企集中,市场份额也会向龙头企业集中。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。