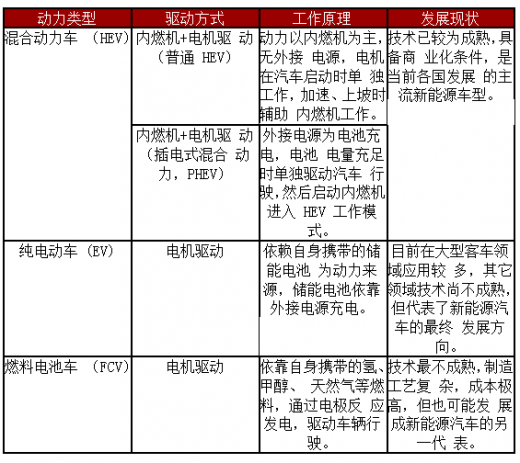

基于低碳经济逐步发展的新能源汽车是对社会现有交通和能源使用 方式的系统性革命,这必定带来汽车产业的技术革命。经过 2009 年市场 的热议,其发展的必要性和发展路径已经清晰。目前,公认现阶段最适 宜产业化的新能源汽车应为混合动力汽车(HEV),其技术最为成熟,而 纯电动汽车(EV)虽可以实现零排放,但由于电池技术的制约,续航里程 有限,尚难大面积普及。未来随着技术的不断发展,纯电动车在新能源汽车中的占比将逐步提高。燃料电池车(FCV)是人类新能源汽车发展的最 终目标,但燃料电池相关技术尚未成熟,因此,燃料电池汽车仍需要长 时间的发展才能进入商业化阶段。

国外主要汽车厂商都推出了新能源汽车的研发及发展规划,从规划 中可以看出,各大企业都已将混合动力车作为近期的发展重点,中国在 六月份推出的新能源汽车补贴政策中,也是把此插电式混合动力乘用车 和纯电动乘用车作为补贴类型。我们认为未来 5 年内混合动力汽车将是 新能源汽车的绝对主流。虽然不少企业都在 2011 年前后推出纯电动车型 的计划,但这一类车型趋于成熟并逐步走向大规模商业化仍可能要在 5 年之后。

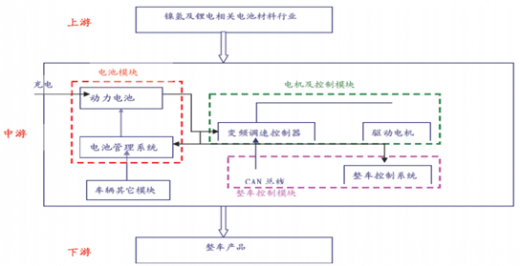

新能源汽车产业价值链将围绕最为核心的电池业务展开,并逐步延 伸至电气系统(驱动电机、控制系统)、整车(乘用车、客车)以及上 游资源(锂、稀土)领域。

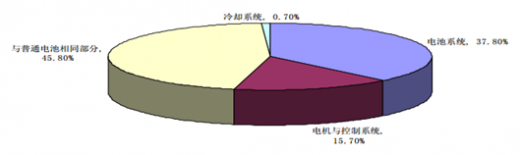

新能源汽车在传统汽车产业链基础上进行延伸,增加了电池、电机、 电控系统等组件。电池是新能源汽车产业链中最关键的环节之一,尤其 在纯电动汽车中,电池的性能决定了整车的行驶速度、续驶里程以及整 车的安全性和可靠性。而且在新能源汽车新增组件中,电池系统的占比最高,占新增成本的绝大部分。美国能源部下属的阿贡国家实验室 (Argonne National Laboratory)的评估报告显示,在插电式混合动力 汽车成本构成中,电池占比 37.8%左右。在纯电动车成本构成中,电池成 本高达 60%。以一辆 15 万元的比亚迪 F3DM 为例,电池成本在 5.7 万左右。

(1)锂电池将成为未来新能源电池的主流电池

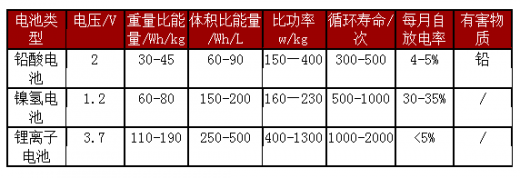

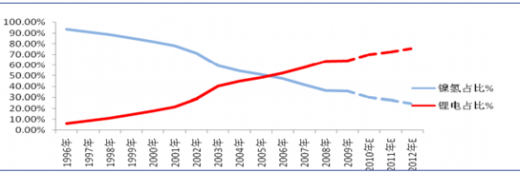

目前适合作为电动、混合动力汽车动力源的电池主要有铅酸蓄电池、 镍氢动力电池以及锂离子动力电池,但我们认为未来的发展锂电池将成 为主流动力电池,主要原因如下: 铅酸电池虽然是目前应用最广泛、技术最成熟、唯一大批量生产和 应用的动力电池, 但其能量密度低、使用寿命短、充电时间长、笨重等 特点决定了它不可能大规模用作新能源汽车动力电池,其使用范围目前 主要局限于叉车、电动自行车及少部分电动客车等。 镍氢电池目前技术上已经比较成熟,也是当前普通混合动力车的普 遍配置,但这类电池自放电率高、低温性能差、能量密度和使用寿命也 不尽人意,而且因为镍氢电池生产技术已基本成熟,电池性能提高和成 本降低的空间非常有限,对于插电式混合动力以及纯电动汽车而言,这 类电池仍显得性能不足。 锂离子电池是上世纪 90 年代发展起来的新型储能电池,有重量轻、 比能量和比功率高、体积小、循环寿命长、无记忆性、自放电率低、温度适用范围广等诸多优点,更符合插电式混合动力汽车以及纯电动汽车 的要求。而且锂电池拥有较大的技术提升和成本下降空间,因此从中长 期来看,锂电池将逐步实现在动力电池市场对镍氢电池的取代。

(2)锂电池市场容量与生产企业

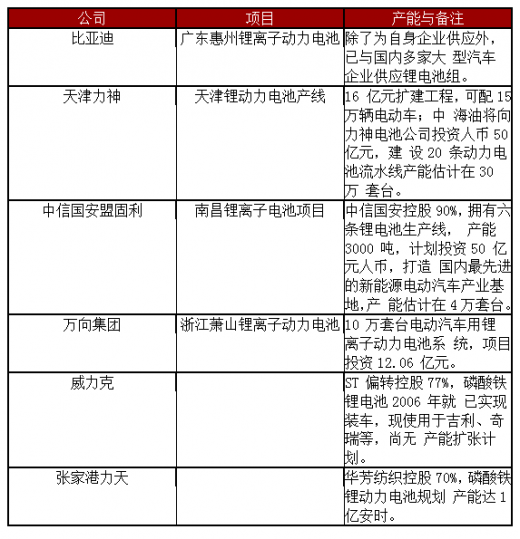

从全球来看,根据日本专家预测,到 2015 年,全球 HEV、PHEV 和 EV 销量将占到整体的 13%左右,到 2020 年这一数字将达到 26%。全球 2009 年的汽车产量达到 6099 万辆,我们预计到 2015 年全球新能源汽车将达 到 1000 万辆以上。在这个过程中,锂动力电池的占比将逐步提高,锂动 力电池市场容量将达到 1000 亿元。

目前全球已有 20 余家主流企业进行车载锂离子动力电池研发,如富 士重工、三洋电机、NEC、东芝、美国江森自控公司等。国内锂电池的研 发水平已经达到国际先进水平,只是在加工制造、基础设备、基本材料 商仍有一定的差距。

参考观研天下发布《2018-2023年中国新能源汽车产业市场运营规模现状与投资前景规划预测报告》

2、锂电池成本构成中正极占比最高

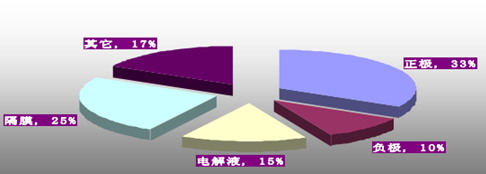

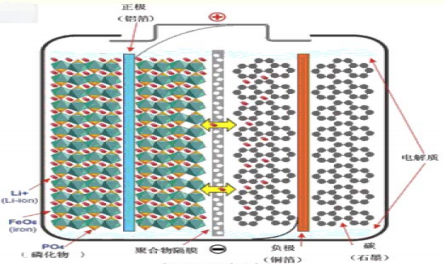

锂离子电池主要包含四部分:正极材料、负极材料、电解液、隔膜 及超薄铜箔铝箔等辅助材料。 其中正极材料、电解液和隔膜是最核心的 三种材料,占锂离子动力电池成本的 70%以上。在锂电池成本构成中,正 极材料约占 33%,隔膜约占 25%,电解液约占 15%,负级材料约占 10%。 其中直接决定电池安全性能、市场容量最大、附加值最高的是正极材料, 毛利率低则 15%,高则 70%以上。目前常用的锂电池的正极材料主要有钴 酸锂、锰酸锂、镍酸锂、三元材料以及磷酸铁锂。

3、磷酸铁锂是目前最理想的正极材料

相比较而言,磷酸铁锂是目前最理想的正极材料。钴酸锂尽管能量 密度较大,但最大的问题是安全性差(175 度高温时易爆炸)、且成本高 (钴价约 50 万元/吨,含钴 60%的钴酸锂超过 40 万元/吨)、循环寿命 短、难以作为汽车动力电池。锰酸锂安全性比钴酸锂好很多,但高温环 境的循环寿命更差(500 次)。磷酸铁锂因为高放电功率、成本低(约 18—20 万元/吨)、可快速充电且循环寿命长(1000 次以上),在高温 高热环境下的稳定性高(300 度高温以上才有安全隐患),具有很好的 安全性能,因此,磷酸铁锂是理想目前较理想的锂电正极材料。

(1)磷酸铁锂市场容量与全球供应

目前国内磷酸铁锂的销售价格基本在18-20万元/吨,我们按照前面 假设的2015年中国生产150万辆新能源汽车计算,锂动力电池占比3成, 镍氢动力电池占比7成,一辆15KW新能源汽车对磷酸铁锂的需求大概是70 公斤,以此计算2015年对磷酸铁锂的需求将达到3.2万吨,按照18万元— 20万元/吨计算,2015 年仅新能源汽车带来的磷酸铁锂的市场容量约为 58—64亿元,若加上磷酸铁锂在电动工具、电动自行车等其它方面的应 用,市场规模将近百亿。

磷酸铁锂全球供应商包括美国 A123、Valence,加拿大 Phostech, 台湾长园能源等,2008 年全球供应量 1500 吨左右,其中最大供应商美 国 A123 供应了将近一半,国内领先厂商包括天津斯特兰、北大先行、湖 南杉杉、深圳贝特瑞以及天骄科技。

4、负极材料 —技术已较成熟

负极材料主要要是以石墨、石墨化纤材料等为主,其生产技术壁垒较 低,上下游稳定的供应关系是行业竞争的关键,竞争格局相对稳定,我国 已有不少企业从事锂电负极材料生产。

5、隔膜—技术含量高,盈利能力最强

(1)技术含量高,盈利能力最强

隔膜对锂电池的安全性能有极大影响,它的重要功能是隔离正负极并阻 止电子穿过,同时能够允许离子的通过,从而完成在充放电过程中锂离子在 正负极之间的快速传输。隔膜性能的优劣直接影响着电池内阻、放电容量、循环使用寿命以用安全性能。在锂电池的成本构成中占有约 25%的比例。但 毛利率却高达 70%,是动力锂电池中盈利能力最强的,由于所含的技术含量 非常高,05 年国内还没有产业化的电池材料,基本依赖进口。国产隔膜从 05 年才开始上市,但与国外比,国产隔膜的厚度、强度、孔吸率不能得到 整体兼顾,且稳定性一般,主要供应中低端市场。

(2)市场容量与全球供应

隔膜的平均价格每平方米 12 元左右。目前国内隔膜市场 80%以上被美、 日进口产品占领,2007 年我国进口隔膜约 6080 万平米,进口额约 1.8 亿 美元,目前国内 10 亿只数码电子产品,约需要隔膜 7500 万平米左右。1kwh 锂离子电池大约需要 40 平方米,一辆 15kwh 新能源汽车需要高品质隔膜 600 平方米,2015 年 45 万辆锂动力新能源汽车需要 2.7 亿米隔膜,将给隔膜带 来 32 亿的市场规模。

6、电解液—主要原料六氟磷酸锂基本国外垄断

(1)电解液需求与市场竞争

电解液主要是在电池中正负极之间起到传导电子的作用,一般由高纯度 的有机溶剂、电解质锂盐(六氟磷酸锂,LiFL6)、必要的添加剂等原料在 一定条件下,按一定比例配制而成的,电解液占锂电池成本的 15%左右,毛利率约 40%。

目前全国产能约 1.8 万吨,供需基本平衡,但未来新能源汽车 车对电解液需求拉动较大。一辆 PHEV 需要电解液 40 公斤,按国内 2015 年 生产 45 万辆锂动力汽车算,约新增 1.8 万吨电解液需求,目前市场价格来 电解液均价在 15 万左右,新能源汽车将增加电解液市场规模 27 亿左右。

(2)主要原料六氟磷酸锂基本被国外垄断

电解液主要原材料为六氟磷酸锂,占电解液成本 50%以上,其生产成本 为 10 万元/吨,售价为 40 万元/吨,毛利率高达 75%。由于生产技术难度高, 目前市场被日本几家企业垄断。我国企业尚未完全掌握其生产技术,所需严重依赖进口, 国内电解液生产厂家所用 LiPF6 基本都从日本企业采购。目前试制 LiPF6 的 上市公司主要是江苏国泰和多氟多。

7、主要辅助材料—铜箔

铜箔在锂电池内既当负极材料的载体,又当负极电子收集与传输体,在 锂电池成本占比中约 5%,毛利率为 20%左右,目前市场价格在 8—10 万元/ 吨。锂电池制造对铜箔有特别的技术要求:铜箔必须有良好的导电性,铜箔 上能均匀地涂敷负极材料而不脱落,铜箔应有良好的耐蚀性。

8、 电机与控制系统—技术较成熟

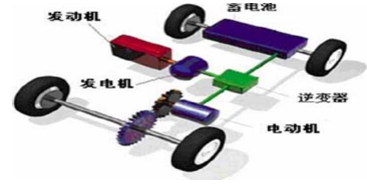

传统汽车的驱动部件变速箱在新能源汽车中将被电机驱动系统取而代之,但新能源汽车同时也对电机及驱动系统提出更高要求,需要效率高、耐温度和低成本。电机及控制系统作为关键的驱动部件,在整车的成本比重约占 15%,从发展趋势看,永磁同步驱动电机、控制系统及功能单元数字化、 电机与发动机集成一体化是汽车电机及驱动系统的发展方向,电机与控制系统造属于成熟行业,竞争相对激烈。

永磁电机由于体积小、效率高,是未来新能源汽车发展的方向。从目前 情况来看,用钕铁硼制造的永磁电机,具有小巧、耐高温、磁力强、寿命长、省能耗等特点,是最适合永磁同步电机的磁性材料,一辆混合动力汽车的永 磁同步电机需要使用 2 公斤钕铁硼,随着全球汽车厂商在 HEV 领域扩展的提 速,新能源汽车对高性能钕铁硼的总需求将达到 4 万吨以上。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。