汽车行业业绩增速放缓,结构分化延续

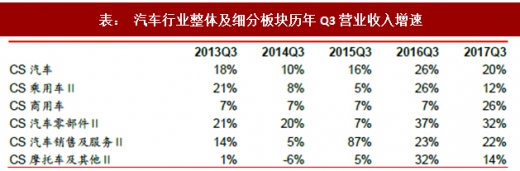

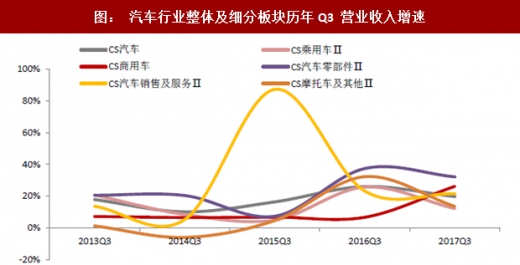

总体来看:受购置税、新能源汽车补贴等政策性补贴退坡的影响,汽车行业整体业绩增速同比放缓。我国汽车行业上市公司2017Q3营收总和约7177亿元,同比增长19.8%,增速降低6pct;前三季度累计营收总和约20507亿元,同比+19.5%,增速提升1.8pct;2017Q3归母净利约278亿元,同比+3.4%,增速下降33pct;前三季度累计归母净利总和874亿元,同比+8.0%,增速降低15pct。

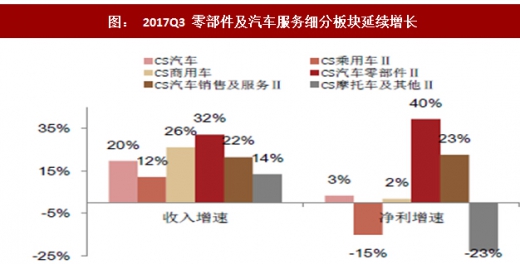

细分板块:乘用车板块盈利下降,商用车板块盈利保持平稳,零部件板块和汽车服务板块延续增长。乘用车板块受长城汽车、比亚迪、江淮汽车和长安汽车等公司盈利下降拖累,2017Q3实现净利润135亿元,同比-15%;商用车板块2017Q3实现净利润约16亿元,同比+2%;零部件板块受益深度国产替代加速,2017Q3实现净利润107亿元,同比+40%;汽车服务板块受益豪华车消费升级和后市场业务拓展,2017Q3实现净利润17.5亿元,同比+23%。我们观察到各板块之间及内部分化明显,部分乘用车龙头受益强产品周期,重卡产业链延续高景气,零部件板块受益国产替代加速,汽车服务板块龙头受益豪车消费升级和并购协同,业绩表现优秀。

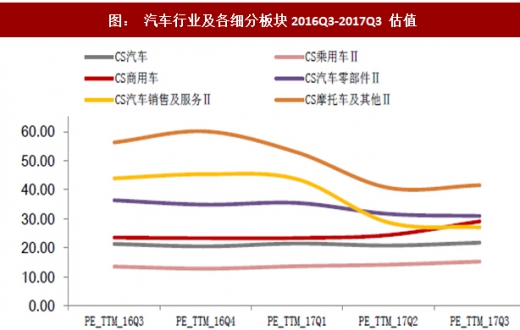

板块估值:行业整体估值保持平稳,PE_TTM维持在21-22倍,商用车板块提升明显。受市场风格变化以及板块盈利波动的因素影响,乘用车和商用车板块估值季度环比提升,汽车零部件和汽车服务板块估值季度环比下降。相比2017H1,乘用车板块PE_TTM估值从14.2倍提升至15.3倍;商用车板块PE_TTM从24倍提升至29倍;零部件板块PE_TTM从32倍下降到31倍;汽车服务板块PE_TTM从29倍下降至27倍。

未来投资方向:我们认为产品依然处于向上周期的整车龙头、政策导向明确且业绩弹性有望提升的新能源整车,受益于一汽大众全新产品周期和深度国产替代的零部件细分龙头、受益于豪华车消费升级及汽车金融业务开拓的经销商,依然会是下一阶段的投资主线,建议关注:

1)强产品周期延续的整车公司,如上汽集团、广汽集团等;

2)业绩弹性提升新能源整车龙头,如宇通客车、江淮汽车和比亚迪等;

3)一汽大众产业链及零部件细分龙头,如星宇股份、精锻科技、岱美股份、华域汽车和福耀玻璃等;

4)受益于豪华车消费升级、后市场及汽车金融业务开拓经销商,如广汇汽车等。

汽车行业2017前三季度整体销量增速放缓,重卡强势增长

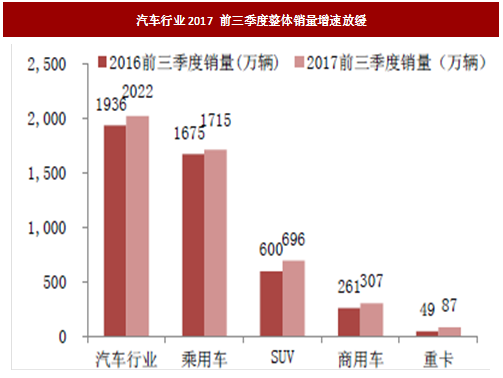

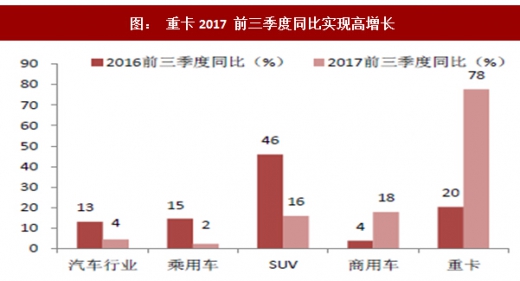

受购置税优惠政策退坡带来的消费透支影响,以及2016年同期高基数带来的增长压力,2017年前三季度汽车行业整体销量增速放缓,其中乘用车销量增速同比下降明显。据数据,2017年前三季度汽车行业整体实现销量约2022万辆,同比增长4.46%,增速下降约9pct,其中乘用车销量1715万辆,同比增长2%,增速下降12pct,SUV销量696万辆,同比增长16%,增速下降约30pct;重卡受益于替换周期延续、治超带来运力需求释放和工程类需求提升,行业延续高景气,实现销量87万辆,同比增长78%,增速提升约57pct,带动商用车实现销量307万辆,同比增长18%,增速提升14pct。

参考观研天下相关发布的《2018-2023年中国汽车行业发展现状分析与发展商机分析研究报告》

图: 汽车行业2017 前三季度整体销量增速放缓

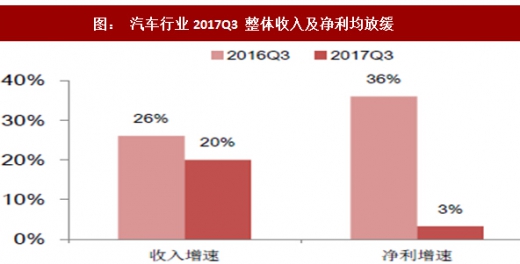

2017年Q3汽车行业整体营收增速稍降,净利实现微增。2017年Q3汽车行业上市公司实现营收总和约7177亿元,同比增长19.8%,增速较2016年同期下降6pct;实现归母净利总和约278亿元,同比增长3%,增速下降33pct。

乘用车板块净利同比下滑,商用车板块净利保持平稳,零部件和汽车服务板块净利维持较高增长。乘用车板块2017Q3实现净利润约135亿元,同比下降15%;商用车板块2017Q3实现净利润约16亿元,同比增长2%;零部件板块受益深度国产替代,优秀公司不断提升市场占有率,2017Q3板块整体实现净利润约107亿元,同比增长40%;汽车销售及服务板块受广汇汽车并购协同效应带来的利润高速增长,板块2017Q3整体实现净利润约17.5亿元,同比增长23%。

行业估值整体保持平稳,商用车板块提升明显

行业估值:受行业整体销量放缓和净利润下滑影响,行业整体估值平稳中略有上升,商用车板块提升明显。行业PE_TTM由2017Q2的21倍提升至22倍,受利润下滑和市场蓝筹偏好影响,乘用车板块PE_TTM从2017Q2的14倍提升至15倍,商用车板块受重卡复苏延续和新能源客车环比改善影响,PE_TTM 从24倍升至29倍,零部件板块PE_TTM从32倍下降到31倍;汽车服务板块PE_TTM从29倍下降至27倍。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。