1.1 整合并购潮催生种业巨头

大规模的并购和资源整合,是欧美国家建立现代种业体系的重要途径。欧美种业市场在 20 世纪 30 年代以小规模个体企业为主,多数企业资金匮乏,无力进行自主育种研发,完全依赖国家的科研院所。在 20 世纪后半段的数十年间,具备强大农化背景的工业资本进入种业,也为种业发展带来了现代化的大工业模式和现代经营管理机制。特别是自 20 世纪 70 年代开始,全球种业进入持续的行业整合期,世界种业格局由此也发生了根本性的变革,行业集中度大幅提升,前几大种业巨头的规模优势日益凸显。

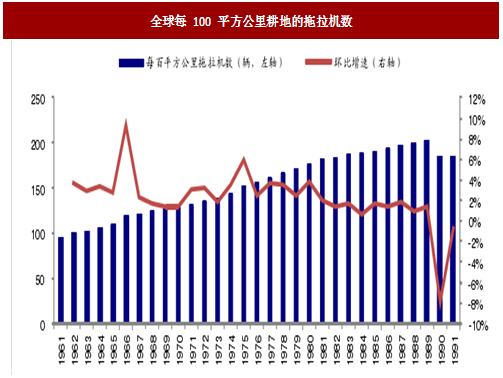

第一次并购浪潮发生于 20 世纪 70 年代至 80 年代,伴随着杂交技术的扩散和杂交种子的普及,农化行业和生物技术行业迅速兴起,农业产业的机械化水平不断提高,农业化学投入品的需求急剧增长,产业利润快速流入农化企业和生物技术企业手中,从而增强了农化企业和生物技术企业实施并购的物质基础。

种业处于整个农产品产业链的源头,对农业发展起着至关重要的作用,同时种业与农化行业及生物技术行业的关联性较大,因此在第一次并购浪潮中,多数农化企业和生物技术企业通过兼并收购进入种业,并购主导了整个种子产业。这一阶段,种子公司之间的横向并购也时有发生,但对种业发展产生重大影响的是农化企业和生物技术企业对种子企业的跨领域并购,种子企业也多依附于资本实力雄厚的农化或生物技术集团存在。

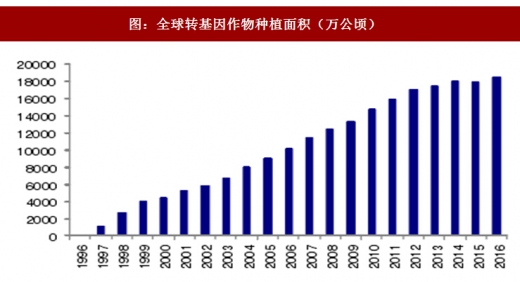

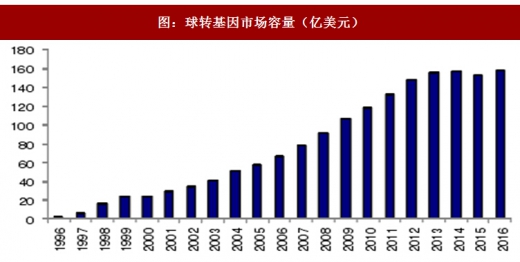

第二次并购浪潮发生在 20 世纪 80 年代末至 21 世纪初。这一阶段,全球生物科技迅猛发展,并首先在医药和种业领域得到应用。生物育种成为育种的重要手段,尤其是90 年代中期转基因作物的商业化推广,推动种业的市场价值实现高速增长。

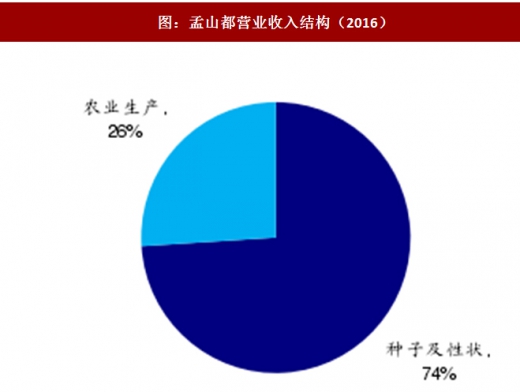

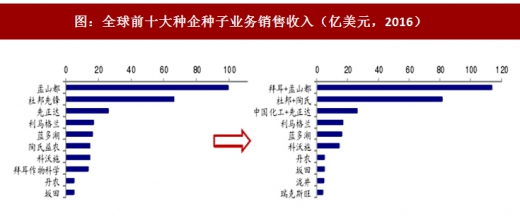

这一阶段的并购潮催生出孟山都、杜邦先锋、先正达等大型种子企业,这些企业又进一步利用其在国内的优势地位发起国际并购,在全球收购各国企业,突破本土市场的成长瓶颈,经营规模迅速壮大,产业优势愈加明显,使得全球种业成为高度集中的多寡头市场。

同时,私人部门和公共部门在种子研发投资领域的角色悄然发生变化,企业对种子研发的投入快速增长。1960-1996 年间,全球范围内企业等非国家科研机构在作物育种的投入增长了 13 倍,而国家科研机构的研发投入则无显著变化,逐渐形成了国家科研机构专注于基础性、公益性研究,大型种子公司则重点开展品种培育、技术改良、商业化、技术输出等应用型研究,发展成为种子市场的主体。

1.2 巨头兼并开创种业新纪元

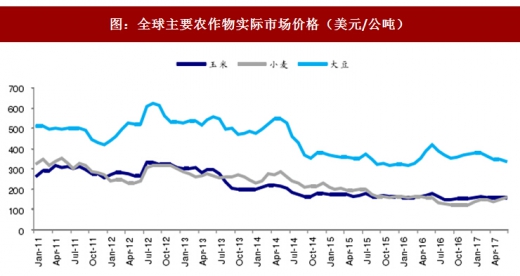

2014 年开始,全球经济下行的大环境下,国际粮价持续走低,农化行业景气度低迷,企业依靠既有市场规模难以维持业绩的可持续增长。同时随着农化集团自身组织结构的复杂化,成本高企,利润下降,企业本身有着剥离边缘业务部门、专注主业、由多元化发展转向专业化的诉求。在此背景之下,农化巨头积极谋求以兼并的方式来整合资源、减少竞争、抱团取暖,全球农化行业的整合活动也由此达到了巅峰,行业经历了历史上最大规模的洗牌。

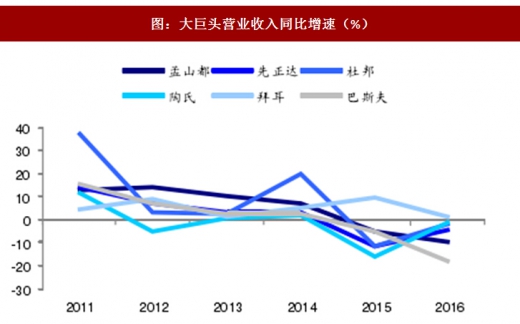

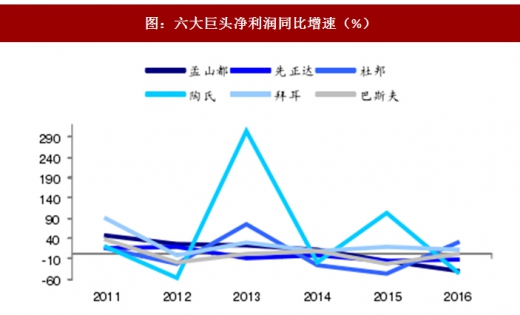

2015 年,在市场疲软的大环境下,农化巨头们集体遭遇业绩压力,除了农化业务占比相对较小的拜耳之外,其他 5 家农化巨头营业收入均同比下降,并在 2016 年继续下滑。如果说 2014 年的兼并收购活动多发生在全球第二梯队的农化企业之中,那么自 2015年开始,并购的主体则开始全面蔓延到全球农化行业第一梯队的六大巨头。

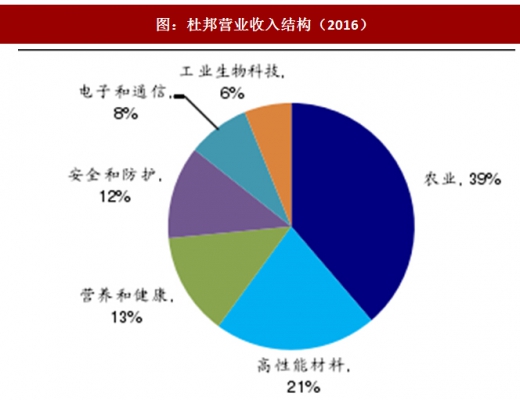

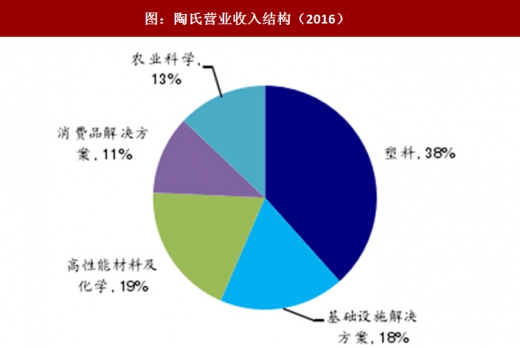

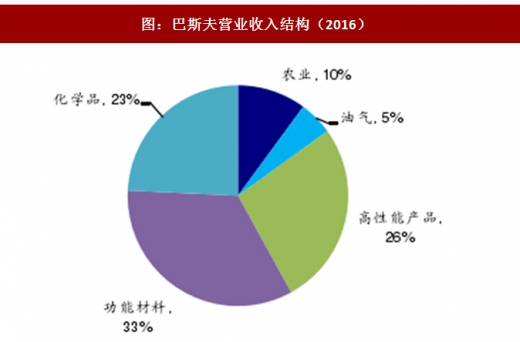

2015 年,有着 213 年历史的美国农化巨头杜邦与有着 116 年历史的陶氏宣布达成平等合并协议,两家公司在合并后的新公司中各持 50%股份。这是全球化工史上迄今为止最大的合并重组案之一。合并企业将拆分为三家独立的上市公司,其中将有一家结合了杜邦和陶氏的种子和植物保护业务的农业企业,双方预计农业相关业务的营业收入规模接近 200 亿美元。

杜邦与陶氏的超级合并,对全球农化竞争格局产生深远的影响。一个美国化工新巨头的出现,除了给巴斯夫、拜耳等欧洲竞争对手施加压力外,也迫使其他企业重新审视自身的地位和战略,加速了全球农化行业的大洗牌。

拜耳收购孟山都

2016 年,德国拜耳公司发布声明称将以 620 亿美元收购孟山都。此后经过四个月的谈判,双方就拜耳以每股 128 美元、总金额 660 亿美元收购孟山都达成协议,拜耳方面预计交易将于 2017 年年底完成交割。两者强强联合之后,全球最大的种子和农化公司宣告诞生,拜耳在作物科学和转基因育种领域的领先地位更加巩固,在全球杀虫剂市场占有率达到 25%、农作物市场占有率达到 30%、转基因产品市场占有率达到 90%。拜耳方面预计该交易将在三年后每年产生约 15 亿美元协同效应的价值。

中国化工收购先正达

在被拜耳收购之前,孟山都一直在尝试达成与瑞士先正达的联合,但多次遭到先正达的拒绝,反而是中国化工凭借中国庞大的市场潜力和互补的业务结构占得先手,并在经过多轮的谈判之后于 2016 年宣布以 430 亿美元全现金收购瑞士先正达 100%股份。

2016 年,先正达实现营业收入 128 亿美元,其中种子业务销售收入达 27 亿美元。对于中国化工而言,先正达拥有领先的种子技术和丰富的种质资源,完成收购后,可弥补中国化工在种子业务领域的空白,获得种子技术人才、育种技术以及先进的经营管理模式,形成种、肥、药齐头并进的产业格局,也有助于加快我国种业科技创新步伐,弥补我国农药和种子原创性开发力度不足的问题。对于先正达来说,由于我国对合资种企的设立以及种质资源的进口有着十分严格的规定,先正达进入国内种业市场曾经面临诸多限制。在中国化工收购成功后,先正达的玉米、大豆、蔬菜等种子业务可以更为顺利地进入国内市场,而且先正达的转基因技术实力位于世界前列,我们预计其未来在国内的转基因产业化进程中或将迎来巨大商机。

上述三起超级并购涉及金额约 2000 亿美金,随着这三大重量级并购案陆续落地,全球农化市场由巴斯夫、拜耳、杜邦、陶氏、先正达、孟山都六大寡头支配的行业格局逐渐退出历史舞台,一个全新的行业格局正慢慢形成,全球农化行业竞争进入新的阶段。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。