破碎锤是最重要的挖掘机属具。配备破碎锤会显著增加挖掘机的应用场景和使用范围,可广泛应用于建筑、矿山开采、冶金、道路、船舶修造等领域,可有效替代人工或是价格高昂的专用设备,同时具有作业效率高、能耗低、噪声小、适应复杂作业环境、环保防尘等优势。近年来,随着液压破碎锤技术水平不断提高,破碎锤厂商相继实现了城市型静音锤、超大型破碎器、水下破碎器、挖泥船用破碎器等,进一步扩展了破碎锤应用领域。

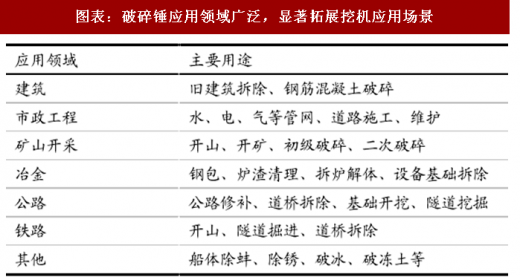

根据配套主机的规格大小,可将破碎锤分为轻型、中型和重型三种,分别配备1-18t、20-28t、30t以上的液压主机。中小型挖掘机配备中小型破碎锤,一般是用于市政、基建等需求,替代人工,属于后周期行业;大挖配备重型破碎锤,用于采矿、开山作业,替代传统的炸药爆破,属于前周期行业。重型液压破碎锤由于打击力大、作业环境严苛,因此对生产技术和加工工艺的要求更为苛刻,开发制造技术难度大,有较高的技术壁垒,从而售价较高,利润率也高。将吨位区间进一步细分,又可将破碎锤分成大、中、小、微四类,对应的市场份额如下所示。

根据我们对于下游客户的产业链调研,目前市场上 5t 挖机配的最小型液压破碎锤大概在1万元,20t中挖的破碎锤大致在5万元左右,30t挖机配的液压破碎锤大概是8万元,70t挖机配的最大液压破碎锤能卖到60万元左右。

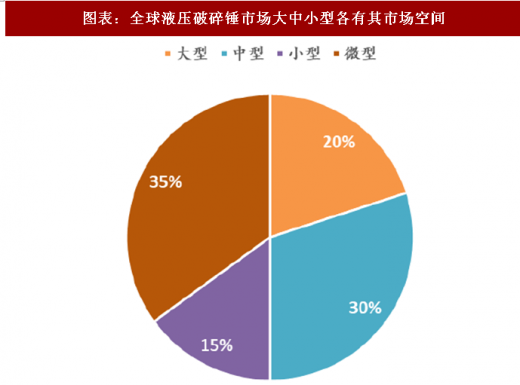

二、破碎锤全球市场格局清晰,中国占据28%以上份额

全球液压破碎锤主要制造商约 30 余家,主要分为欧美系、日系、韩系等,产地集中在芬兰、瑞典、法国、德国、日本、韩国和中国等国家。根据中国工程机械工业协会的统计数据,中国因为庞大的工程机械存量和作业施工需求,2013年已成为世界上最大的破碎锤市场,占据全球28% 的份额。随着近两年工程机械存量占有率的增长,判断中国破碎锤的市场份额占比进一步提升。

欧美破碎锤品牌具备强大的研发实力,拥有自己的营销网络,品牌认可度较高,与挖掘机主机厂商合作紧密,但产品售价较高,业务主要集中于欧美地区。目前形成了锐猛(Rammer)、阿特拉斯科普柯(Atlas Copco)和蒙特贝(Montabert)三大主要品牌。其中,阿特拉斯科普柯破碎锤的市场主要集中在欧洲和北美地区,在欧洲市场占有率高达55%;锐猛主要面向欧洲、北美地区,占业务总量的 70%,目前正全力开拓中国、印度等新兴市场。

日系破碎锤制造商十分注重品牌建设,建有自己的营销网络,行业集中度较高。日系品牌以出口为主,如Furukawa将全球业务划分为三大片区 ——亚洲-大洋洲辖区、北美-中美-南美辖区、欧洲-非洲-俄罗斯-中东辖区,并为每个辖区设立了专门的营销服务中心。

韩系品牌以出口为主,依靠价格优势,在全球破碎锤市场中占据了中低档液压锤市场较大份额。韩国破碎锤在中国中低端市场一度占有非常大的份额,同时在欧洲和北美的中低端市场上也占有一定的份额,如韩宇在欧洲和北美的市场销售占其全球销量的50%。但近年来,海外的品牌由于产品品质不占优势、制造成本高于国内等因素,在国内不再具备竞争力。

三、中国破碎锤市场中,国产品牌正逐步发力

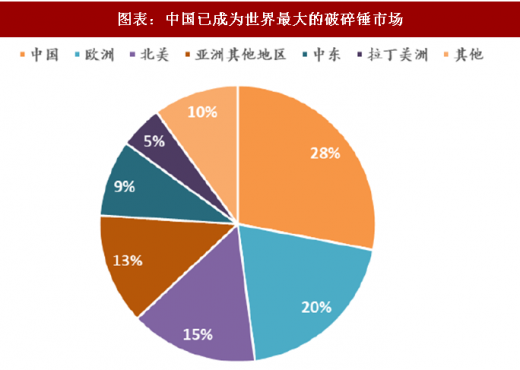

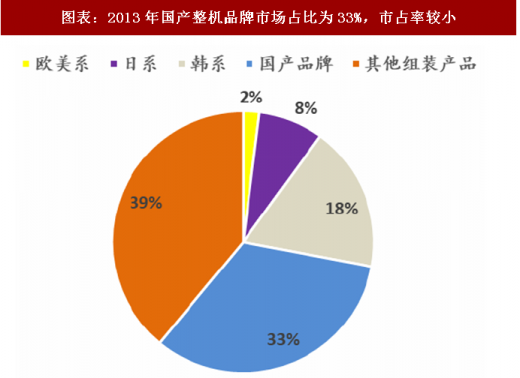

2000年以来,国内市场逐步认识到工程机械属具所带来的优势,破碎锤市场需求迅速增加,但国产品牌起步晚、产品性能差,初期国内市场被国外品牌占据。我国破碎锤市场按品牌构成,可分为欧美系、日系、韩系、国产系四大部分:

(1)欧美系以上述介绍三大品牌为主,产品面向高端,价格高昂,在国内的销量与市占率都较低。为扩大在中国市场的影响力,一些品牌积极实施本土化战略。以 Atlas Copco 为例,由于其产品从德国原装进口,定位高端,价格较高,导致该品牌销量和市场占有率在国内都很低。为扩大中国市场,公司收购 “沈阳瑞风机械有限公司”,生产中低端液压破碎锤产品,从而在国内市场中分一杯羹。

(2)日系

国内市场的日系品牌以古河、东空、甲南为主,面向中高端市场,初期采用原装进口销售的模式,目前已经实现机芯、缸体等主要部件采购自日本,其余部件本土采购,本土组装的市场模式,有效降低产品成本。基于固有的高性能、高质量,市场占有率较为稳定。

参考观研天下发布《2018年中国液压破碎锤行业分析报告-市场运营态势与发展前景研究》

(3)韩系

韩系品牌进入中国市场较早,产品面向中低端,凭借地域和价格优势,前期占据较大的市场份额,近年来随着国内市场竞争加剧,市占率快速下降。目前,只有水山、韩宇、大模等少数韩系品牌有完备的生产销售体系,其余韩系品牌大多只是简单的零部件组装销售,市场竞争力下降。

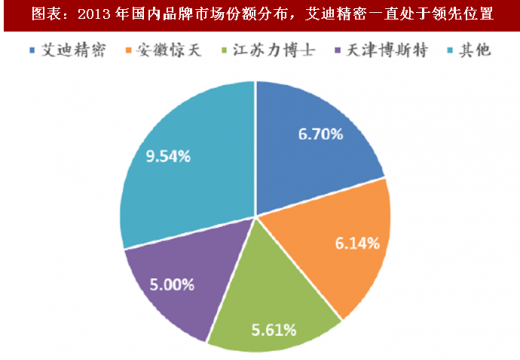

(4)国产系国产破碎锤品牌从 2005 年开始逐渐发展起来,目前真正具有破碎锤整机生产能力的企业包括艾迪精密、安徽惊天、江苏力博士、天津博思特等少数几家,2013年数据显示,上述企业市场占有率约为33%。剩余39% 份额由其他近200 个地区性品牌占据,这些企业通过采购零部件组装生产液压破碎锤产品,企业规模小,产品性能、质量较差,未来在激烈的市场竞争环境中将被逐步淘汰。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。