2018-2020 年油气装备及服务行业景气向上。全球油气资本开支步入上升通道,2018年中海油资本开支预计增长40-60%。

油服:有望由油价上涨主题投资逐步迈向基本面投资。目前投资机会略偏左侧,但很有可能迎来类似工程机械 2016 年开始复苏的战略性投资机会。

2018 年的油服犹如 2016 年的工程机械;估值将在 2019-2020 年大降我们预计2018年油服龙头业绩将大幅增长,但不必苛求2018年的PE 估值或是业绩的绝对值;预计油服龙头2019-2020年业绩持续大幅增长,PE估值将在2019-2020年步入比较理想的区间。

2016年,工程机械龙头如全球龙头卡特彼勒业绩仍亏损,三一重工PE 估值在100倍以上,但是2016年的1-2月份却是这两个龙头近两年股价的低点,投资机会领先于业绩的大释放(工程机械龙头业绩于 2017 年开始较快释放)。尽管2017年PE估值更低些,但投资机会始于2016 年。

油价:假设维持 55-65 美元中油价水平;尽管我们认为油价中枢有望上移

(1)市场过于担心新能源的发展、美国页岩油增产对油气产业的冲击,已在2014-2016年的油价暴跌中充分反映;市场的过度反应可能需要修复,有望迈向新的平衡。石油具有商品、金融、政治、军事等多重属性,油价不仅仅取决于供需,地缘政治等因素都可能导致油价短期暴涨。本文假设美油维持55-65美元中油价水平;尽管我们认为油价中枢有望趋势性上移。

(2)我们认为随着2014-2017年这4年油价低迷,油气产业处于低谷;随着全球经济增长,拉动油气需求,全球油气产业有望步入复苏周期。(3)不同于钢铁、煤炭等主要基于中国国内需求的周期性行业,油服行业基于全球性周期;我们认为2018-2020年全球油气资本开支有望向上。

资本开支:全球油气资本开支趋势向上;中海油 2018 年预计增长40-60%

2017全球油气勘探开发支出总规模约为4045亿美元,同比增长约7%,结束了 2014 年以来的持续大幅萎缩。中国“三桶油”勘探开发资本开支也于2017年上半年总体触底回升,合计增长12%。2018年,中海油资本开支预计增长40-60%。我们预计2018-2020年全球油气资本开支向上。

油服行业:新时代有望培育中国的“斯伦贝谢、哈里伯顿、贝克休斯” 复苏逻辑:油服将领先油气装备;油气开采、生产将领先于油气勘探。我们认为新时代的中国,有望在本轮油服产业景气向上周期期间,逐步培育类似美国斯伦贝谢、哈里伯顿、贝克休斯的全球一流的油服公司!

油服行业处于油气产业链上游,包括油气装备与服务。油气行业产业链较长,主要分为上游勘探开发、中游存储运输与下游炼化销售。上游包括油气资源勘探、油田开发等,参与者包括油气装备与服务公司;中游为油气储运环节,例如管道运输与油轮运输等,参与者为各管网公司与航运公司;下游为石油化工与销售环节,参与者主要为石化公司与销售公司。目前国际石油巨头普遍形成了上下游一体化的产业链布局,涵盖了油气产业链全部环节。

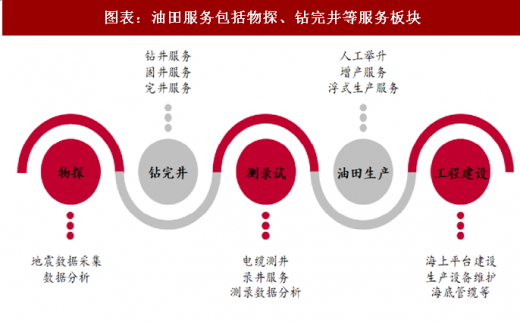

油田服务是指在石油公司勘探、开发过程中为其提供的工程和技术服务的总称。一般而言,油田技术服务包括:物探、钻完井、测录试、油田生产和油田工程建设5大服务板块。

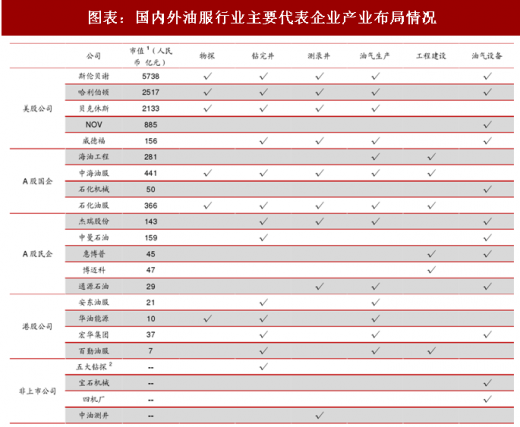

油田服务市场参与者既有一体化的大型油服公司,如斯伦贝谢(Schlumberger,SLB.N)、哈利伯顿(Halliburton,HAL.N)和贝克休斯 (Baker Hughes, BHGE.N)及中海油服等,也有在相应子领域具备竞争优势的专业服务公司,如海上钻井承包商 Seadrill、测井领域的中油测井等。

油气装备泛指油气生产各环节所需的设备,本文中主要指与油田技术服务流程相对应的机械、电气设备。整机装备包括陆上钻井所用的钻机、海上钻井所用的钻井平台、抽油机、采油树、压裂车、测井仪、录井仪等,配件包括钻头、钻杆、液压件及电子元器件等。

参考观研天下发布《2018年中国油气设备行业分析报告-市场深度分析与发展前景预测》

油气装备市场参与者较为分散,海外知名的平台建造商有韩国现代重工、新加坡吉宝,设备厂商有NOV、Cameron(已被斯伦贝谢收购)、FMC Technologies等。国内钻机建造商有宝石机械、中石化四机厂,海上平台建造商有中国船舶、中国重工、中集集团、振华重工等,设备厂商有杰瑞股份、石化机械、神开股份等。

三、竞争格局:国际油服巨头产业布局完善,国内公司以设备业务为主

国际油服巨头产业链布局完善,全球化步伐领先。以斯伦贝谢、哈利伯顿和贝克休斯为代表的国际油服巨头普遍起步较早,早期业务较为单一,在经历几轮周期后通过内生发展及外延并购向全产业链延伸,目前基本涵盖包括物探、钻完井、测录井及油田生产等作业环节,具备一体化油田技术服务能力。同时,随着国际油气公司全球扩张的步伐,国际油服巨头业务遍布全球主要石油生产国家/地区。

国内油服企业主要包括“三桶油”旗下子公司与各民营企业。其中,中石油旗下主要为“五大钻探”(长城钻探、大庆钻探、西部钻探、川庆钻探、渤海钻探)、中油测井、宝石机械等;中石化旗下主要为石化油服、石化机械;中海油旗下主要为中海油服、海油工程等。民营企业主要参与者有杰瑞股份、中曼石油、惠博普等。

国企油服公司偏向技术服务型业务,民营油服公司业务较为分散,偏向设备类业务。对国内油服企业细分业务进行梳理后可发现,目前仅少数国企油服企业可覆盖全产业链,多数民营油服企业业务较为单一,尚无法开展一体化技术服务。

四、假设油价处于 55-65 美元中油价区间,油服行业也景气向上

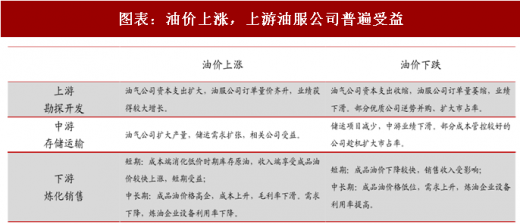

当油价上涨时,全球油气公司盈利状况趋好,勘探开发资本支出增加,油气装备与服务公司获得更多订单,订单质量相应提高,公司业绩获得较快增长。当油价下跌时,由于全球油气公司资本支出减少,首先受到影响的即为勘探、开发领域,油气装备与服务公司获得订单减少,公司业绩出现下滑。

我们假设油价处于55-65美元中油价区间,这已经比2016-2017年高不少,油服行业也景气向上

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。