国内独立的第三方自动变速箱供应商发展的最大突破口在于自主整车厂的崛起。在消费向中西部扩散及相关政策的支持下,自主品牌整车将有望成为最具增长潜力的细分子领域,而上游内资零部件企业也将会迎来提升周期。在自主崛起的大背景下,独立第三方自动变速箱供应商有望实现弯道超车。

一、中西部需求崛起带动自主品牌乘用车份额持续提升

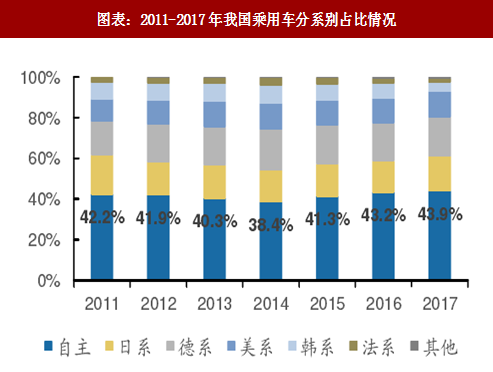

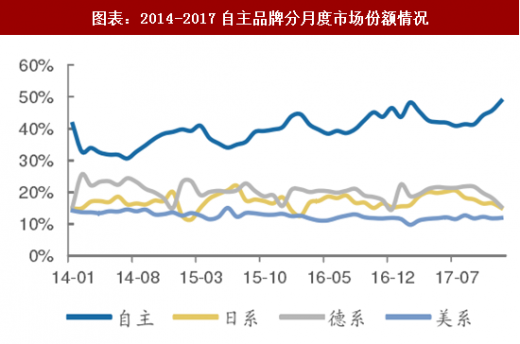

根据中汽协统计,2017年我国自主品牌乘用车销售1084.7万辆,同比增长3.0%,高于乘用车行业1.4%的同比增速。2017年自主品牌市场份额为43.9%,较去年同期提升0.7个百分点。随着自主品牌乘用车产品力的增强,自2015年2月起自主品牌市场份额逐步同比上升,2015年9月购置税优惠政策的出台在一定程度上推动自主品牌市场份额进一步提升。

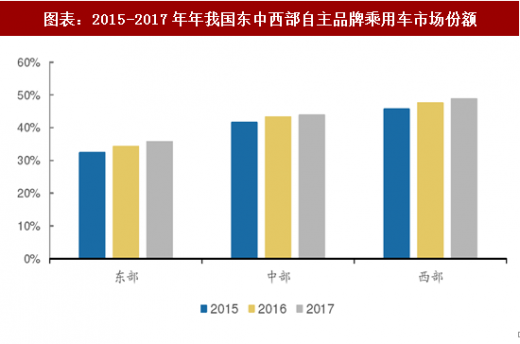

中西部需求崛起是自主品牌份额增长的重要原因,中西部地区人均可支配收入水平远低于东部地区,售价较低的自主品牌有望受益。根据汽车交强险数据,2016 年东部地区自主品牌保险数为407.1万辆,相较15年333.5万辆的基数增加73.6万辆,自主品牌市场份额为34.3%;16年中西部地区保险数为527.5万辆,相较15年增加96.3万辆,自主品牌市场份额达到45.3%。2017年自主品牌在东中西部地区市场份额分别为35.8%、43.9%、48.9%,分别同比提升1.5、0.6、1.3个百分点。

二、SUV车型偏好是自主品牌增长的另一原因

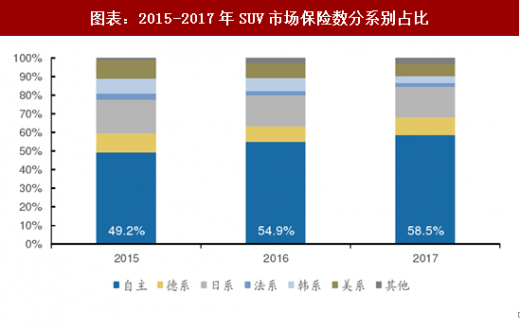

受益于在SUV车型中的充分、提前布局,自主品牌在SUV崛起过程中表现明显。2017年SUV保险数为959.0万辆,其中自主品牌SUV累计保险数为561.2万辆,占 SUV总销量的58.5%,日系、德系、美系、韩系和法系在SUV细分市场的占有率分别为16.2%、9.6%、6.6%、3.5%、2.3%,远低于自主品牌在SUV细分市场占有率。

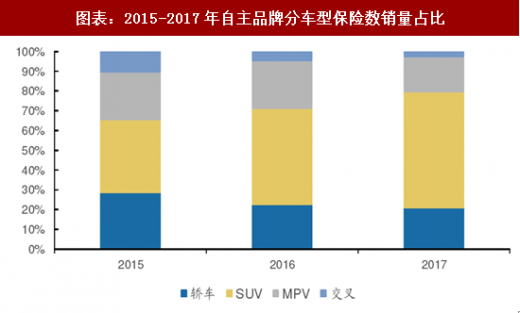

从车型来看,2017年自主品牌SUV累计保险数达561.2万辆,同比增长23.4%;轿车、MPV、交叉乘用车累计保险数分别为200.4万辆、171.8万辆、25.8万辆,分别同比下降4.3%、24.0%、42.1%,自主品牌中SUV产品表现更加亮眼。

三、自动变速箱在自主品牌整车中的渗透率有很大的提升空间

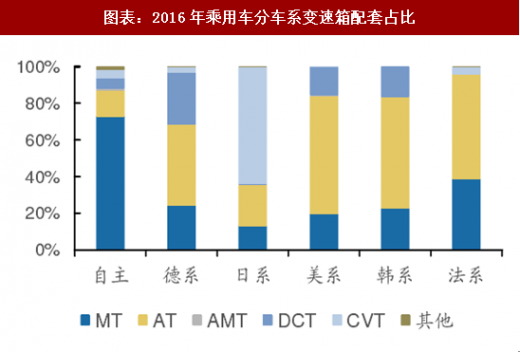

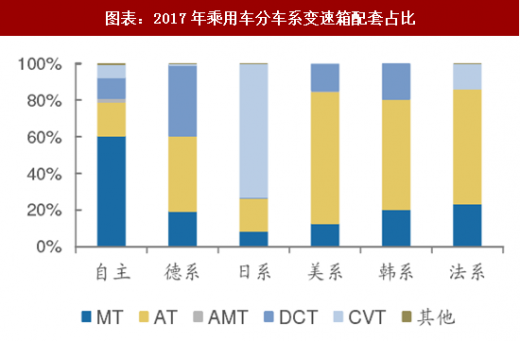

自主品牌整车经过多年苦心经营已取得长足进步,但系统能力的提升仍有较长的路要走,其中核心零部件走强是自主品牌走强的必要条件之一。目前自主品牌乘用车仍以配套MT为主,2017年手动变速箱配套率为60.4%,自动变速箱配套率仅39.6%,远低于外资品牌,后续提升空间巨大。

参考观研天下发布《2018-2023年中国自动变速箱行业市场需求现状分析与投资发展趋势研究报告》

相比之下,其他车系自动变速箱的渗透率已经达到较高水平。2017年日系、美系、德系、韩系、法系品牌的自动变速箱配套率分别为91.8%、87.4%、80.7%、79.9%、76.1%。其中日系车以CVT为主,占比达到73.3%;美系、韩系、法系车AT占比较高,渗透率分别为71.9%、60.3%、62.7%;德系车中除AT外,DCT也占据一定市场份额,二者占比分别为40.8%、39.0%。

早期自主整车自动变速箱配套率较低的原因在于自动变速箱价格昂贵,如今自动变速箱性价比显著提升,已有许多自主品牌整车逐步配套自动变速箱。现阶段自主品牌自动变速箱的配套供货受到一定限制,一方面是由于内资自动变速箱企业配套供货能力较弱,另一方面外资/合资变速箱企业限制国内产能供应并且优先供应合资车企,自主品牌车企的配套需求无法满足。

在自动变速箱普及程度越来越高的趋势下,国内自主品牌的自动变速箱配套率仍有很大的提升空间。根据汽车交强险数据,2015年1月自主品牌整车MT配套率高达86.9%,此后近两年时间份额持续下滑,2017年12月MT配套率下降至53.6%;与此同时AT、DCT、CVT市占率逐步上升,其中AT市占率由15年1月的的7.5%上升至17年12月的18.0%,DCT、CVT市占率分别由1.6%、2.9%提升至16.0%、8.4%。

四、自主品牌整车厂受制于合资/外资供货限制

我们认为在自主品牌崛起的同时,国内会出现行业领军性质的自动变速箱集成供应商。从国内市场格局来看,由于缺少实力雄厚的独立第三方自动变速箱供应商,自动变速箱几乎由外资或合资企业主导。但是目前国内自动变速箱产能已经无法满足整车市场需求,自动变速箱对外依存度仍然较高。

跨国公司在中国采取垄断战略严重阻碍了自动变速箱在自主品牌中的发展机会。

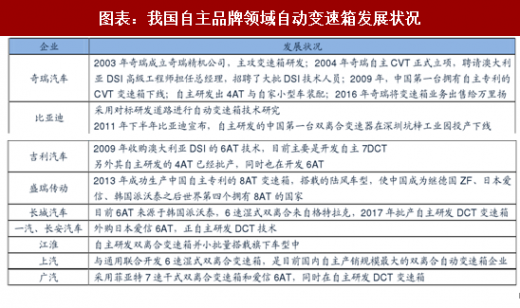

跨国公司封锁了自动变速箱核心技术,牢牢掌控着我国的自动变速箱市场。自动变速箱的进口替代战略有必要加快节奏,通过初步掌握技术水平,提升产品质量的同时扩大市场份额,目前我国已有部分企业积累了一定的自动变速箱研发技术和经验。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。