从管制到鼓励竞争,美国航空产业探索中前进

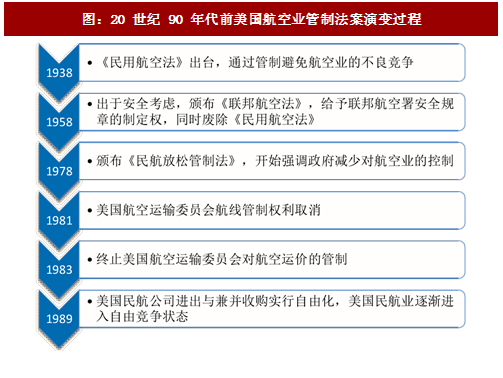

早在 20 世纪 30 年代,美国航空业处于有管制的寡头竞争状态。当时美国航空业出现萌芽,开始有航空公司负责邮件货运运输,并逐渐发展出短途航空客运。同时,美国国内运输市场中,处于黄金时期的铁路运输正遭遇公路、水路和航空的多方面竞争,不公平以及过度竞争损害了交通运输业的正常发展。针对航空运输业,1938 年《民用航空法》出台,意在避免航空业的不良竞争。

通过《民用航空法》,设立了美国航空运输委员会,对航空公司的成立、航线申请以及运价进行管制,促进航空公司盈利与发展。1938 年至 1978 年申请进入航空业的 80 家航空公司,没有一家干线执照获得批准。美国航空业处于有管制的寡头竞争状态。

在接下来的几十年中,美国航空业一直受到民用航空局的严格管制,缺乏外部竞争,服务质量和票价都无法令消费者满意,放松管制成为大势所趋。为了通过适当竞争,提高民航业服务效率,美国航空业颁布了一系列法律法规放松管制。

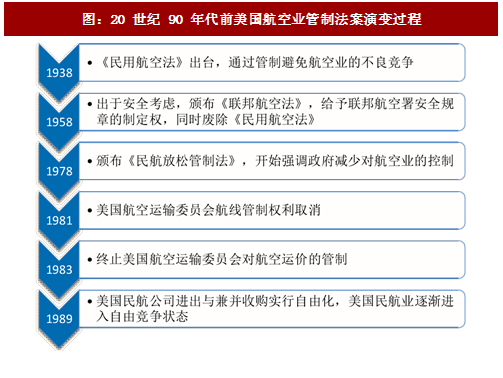

1958 年,出于航空安全考虑,颁布《联邦航空法》,给予联邦航空署安全规章的制定权,同时废除《民用航空法》;1978 年,美国颁布《民航放松管制法》,逐渐强调政府减少对航空业的控制;1981 年,美国航空运输委员会航线管制权利取消;1983 年,终止美国航空运输委员会对航空运价的管制;1985 年,美国航空运输委员会解散;1989 年,美国民航公司进出与兼并收购实行自由化。美国民航业逐渐进入自由竞争状态。

放松管制使得美国航空公司数量增加,票价下降,服务质量与安全得到更有利的保障,但良好的效果并未长时间保持。虽然进入市场的航空公司数量急剧增加,激烈的自由竞争,却让各大航空公司追求规模效应。在整个民航市场增速达不到民航公司整体扩张速度时,势必会有大量民航公司破产或被兼并。1978 年后的十年间,共有 198 家新航空公司进入市场,但截至 1987 年,美国民航业只剩下 74 家仍在运营,大部分航空公司都在竞争中难逃破产或被兼并的命运。

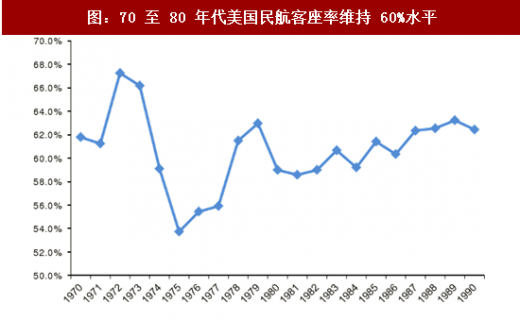

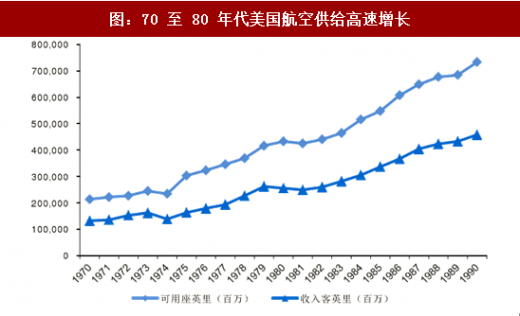

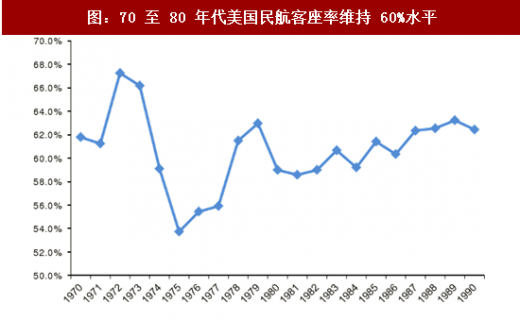

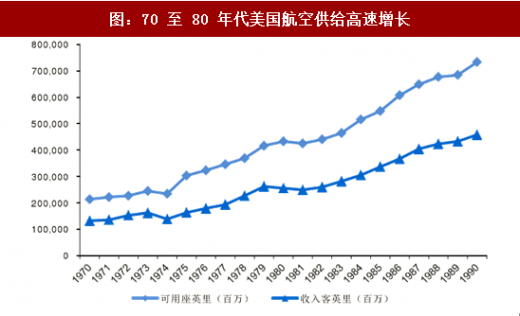

当时美国航空业过度竞争的局面,从低迷的客座率即可看出端倪。20 世纪 70 至 80 年代,美国民航客座率维持在 60%左右的水平,而航空公司为了抢占市场,打压新进入者,以及获取规模效应,丝毫不愿减少运力供给。

较低的客座率以及较高的运力供给,使得美国民航业盈利状况不佳。在当时激烈的竞争下,美国航空公司盈利极其脆弱,伴随 70 年代地缘政治的不稳定,每当油价上涨,美国航空公司净利润都将遭到打击,整体勉强处于盈亏平衡状态,经营艰难。70 年代末两伊战争爆发,油价上涨超过 150%,高昂的油价让美国航空公司在 1981 至 1983 年共亏损 13.2亿美元。

过度的竞争在 80 年代后期更加激烈。尽管由于在 1986 年 OPEC 宣布改变策略,开始降价争夺市场份额,原油价格从 27.56 美元/桶降到 14.43 美元/ 桶,但美国民航业整体依然在 1986 年和 1989 年录得小幅亏损。

集中度提高,寡头垄断终形成

进入 90 年代初,全球经济进入周期循环低谷,但美国航空业仍然处在加速扩张的过程中,成本高企,资金需求量大。加之美国对伊拉克发动战争,让原油均价有所抬升,美国航空业生存环境尤其严峻。1990 至 1992 年的三年间,美国航空共亏损超过 100 亿美元。

行业低迷的背景下,众多小航空公司无法持续经营,逐渐退出民航市场,或者被兼并收购,规模效应优势逐渐显现。各大航空公司也无力再继续无限制的扩张行为,运力投放增速开始减缓,客座率缓慢攀升,为接下来美国航空业盈利改善提供了良好基础。

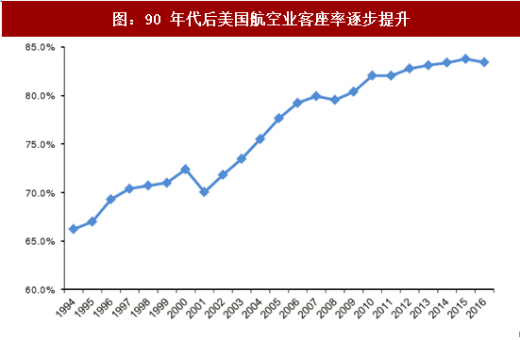

20 世纪 90 年代,美国经济持续平稳增长,美国航空出行需求提升稳定,客座率从 1993 年的 63.5%上升到了 2000 年的 72.4%,美国航空业经历了长达 6 年的盈利周期。1994 年至 2000 年,由于美国经济处于向上周期,美国航空业需求增速明显高于供给增速,美国民航业整体平稳盈利。

但是美国航空业的景气并没有延续,2001 年互联网泡沫破灭后,美国航空业再次进入亏损周期,2001 年至 2005 年,美国航空业共亏损超过 600 亿美元;在 2006 年和 2007 年获得短暂的盈利后,2008 年的金融危机,又使得美国航空业陷入低谷。21 世纪第一个十年,美国航空业就在低迷中度过。

参考观研天下发布《2018-2023年中国航空客运行业市场现状规模分析与投资前景规划预测报告》

不过 21 世纪前十年,美国航空业低迷的原因却有所差异。互联网经济泡沫破裂后的 2001 年至 2003 年,美国航空业需求整体低迷,是造成其经营困难的主要原因。这三年间,美国收入客英里下降了 5.1%,客座率更是在连续 10 年的上涨后,首次下滑。伴随国际油价在 21 世纪不断创出新高,美国航空业难以盈利在所难免。

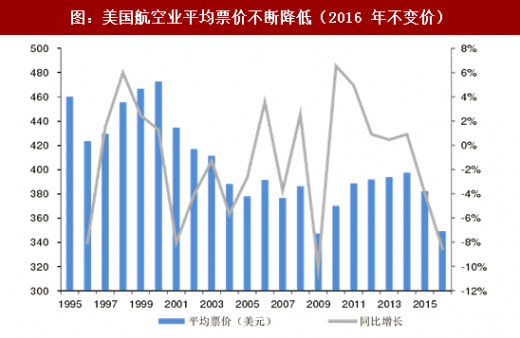

2004 年至 2007 年,航空需求表面上迎来反弹,2004 年收入客英里同比增长 11.7%,但航空公司亏损幅度却再次扩大。总结原因,美国航空公司为了重新争夺市场份额,以及与新兴低成本航空公司竞争,开始不断降低票价。即使在油价不断上涨的背景下,航空公司也依旧通过价格战吸引客源。

扣除通货膨胀影响,2004 年美国平均票价相比 2000 年下跌超过 20%。美国航空业恶性竞争再次凸显。

在如此恶劣的竞争环境下,美国航空业巨头也难逃厄运。当时的美国第七大航空公司美国航空于 2002 年和 2004 年两次申请破产保护,联合航空公司于 2002 年申请破产保护,排名第三和第四的达美航空和西北航空于2005 年提出破产保护。美国航空业逐渐进入寡头垄断状态。

经过 2008 年的再次重创之后,美国航空业意料之外的开始缓慢复苏,并在 2010 年至 2016 年盈利不断扩大,虽然国际油价突破 100 美元/桶的高价,美国航空公司仍走出一波强劲的盈利周期。

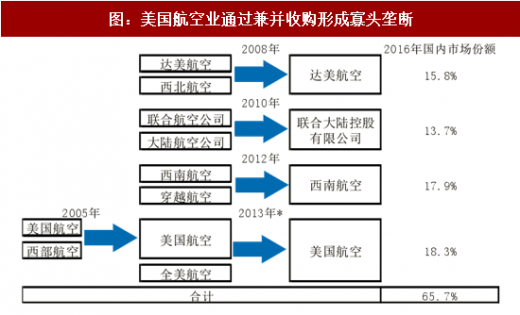

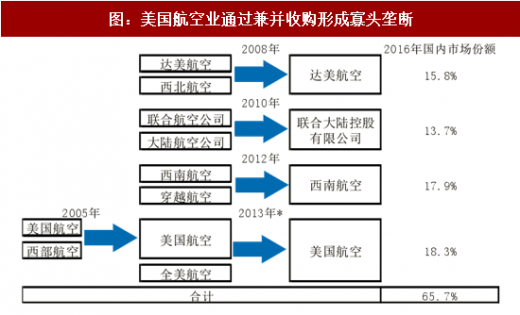

仔细分析美国航空业为何重新进入高度景气周期,我们发现主要原因是美国航空业通过兼并重组,进入了寡头垄断竞争状态。在经过长时间的恶性竞争以及行业波动后,美国各大航空公司坚定了规模效应对于民航业的重要性,并决定通过兼并重组的捷径完成规模的迅速扩大。

2008 年,达美航空以 31 亿美元的价格收购了美国西北航空;2010 年,美国联合航空公司与美国大陆航空公司合并,成立联合大陆控股有限公司; 2012 年,全球最大的廉价航空西南航空公司,收购了北美第三大廉价航空公司穿越航空;美国航空 2005 年与美国西部航空公司合并,2013 年美国航空母公司 AMR 又与全美航空合并,打造出全球最大航空公司。

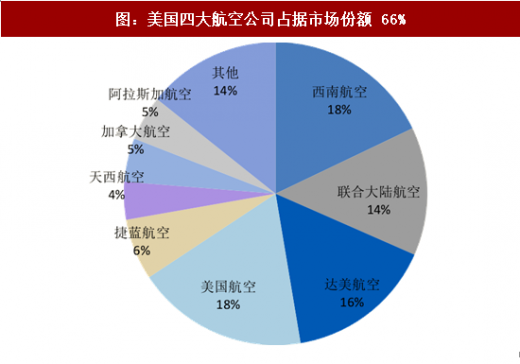

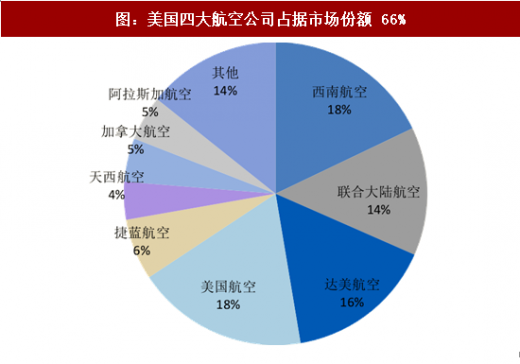

按收入客英里计算,2016 年美国四大航空公司占比市场份额达到 66%,美国航空业寡头垄断形成。排名第五的捷蓝航空(JetBlue)市场份额占比仅为 6.5%,完全不能对四大航空公司构成威胁。

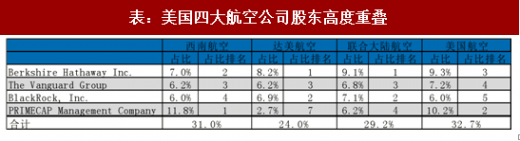

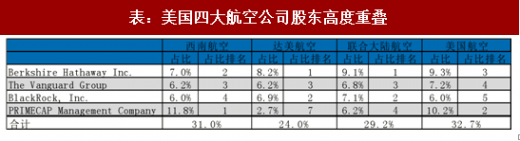

美国航空业除了表面上的寡头垄断特征外,四大航空公司背后的股东还具有高度的重叠性,使得美国民航业垄断特性更为严重。我们可以发现有四家机构,持股美国四大航比例总额均超过 20%。股东高度的重叠性使得四大航之间的竞争动力更加趋弱。

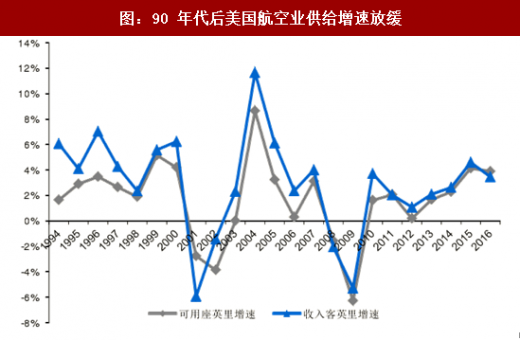

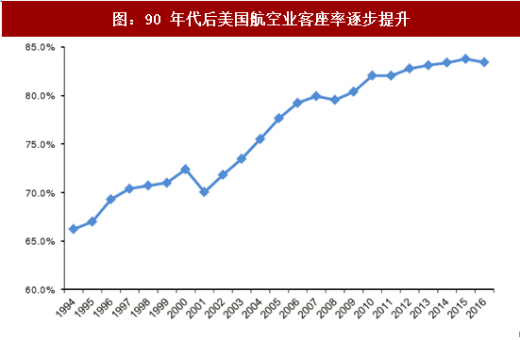

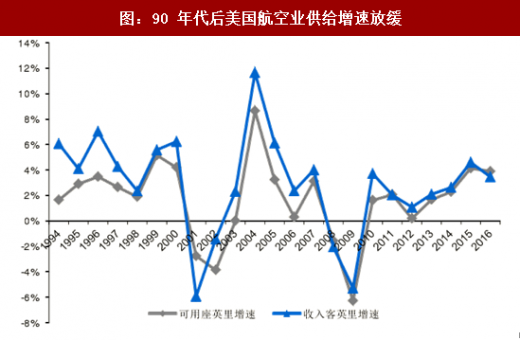

在通过兼并重组进入寡头垄断、并且拥有高度重叠股东的背景下,美国航空公司开始产生默契,压低供给,不再大幅波动,需求增速连续高于供给增速。整体客座率从 20 世纪末 70%左右,逐步上升至 2016 年的 83.4%。

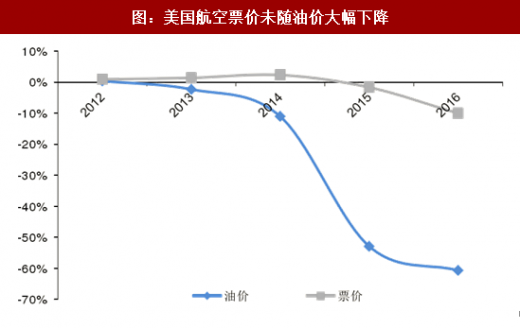

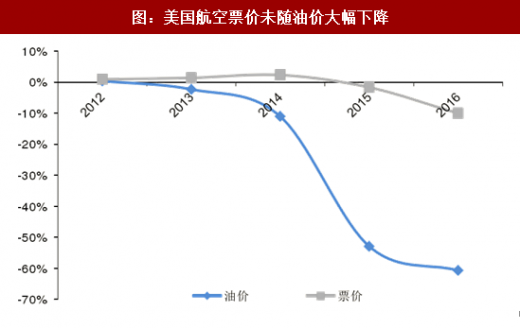

另外,高度的垄断也使得航空公司不再需要通过压低票价提高市场份额,反而可以尝试在保证客座率的前提下,尽可能提高票价,获得最高的收益水平。2016 年,国际原油均价相比 2012 下降超过 60%,但票价水平较为坚挺,四年间只下跌了 10%左右。配合客座率的稳步上升,美国航空公司业绩从 21 世纪的第二个十年开始大幅上升。

早在 20 世纪 30 年代,美国航空业处于有管制的寡头竞争状态。当时美国航空业出现萌芽,开始有航空公司负责邮件货运运输,并逐渐发展出短途航空客运。同时,美国国内运输市场中,处于黄金时期的铁路运输正遭遇公路、水路和航空的多方面竞争,不公平以及过度竞争损害了交通运输业的正常发展。针对航空运输业,1938 年《民用航空法》出台,意在避免航空业的不良竞争。

通过《民用航空法》,设立了美国航空运输委员会,对航空公司的成立、航线申请以及运价进行管制,促进航空公司盈利与发展。1938 年至 1978 年申请进入航空业的 80 家航空公司,没有一家干线执照获得批准。美国航空业处于有管制的寡头竞争状态。

在接下来的几十年中,美国航空业一直受到民用航空局的严格管制,缺乏外部竞争,服务质量和票价都无法令消费者满意,放松管制成为大势所趋。为了通过适当竞争,提高民航业服务效率,美国航空业颁布了一系列法律法规放松管制。

1958 年,出于航空安全考虑,颁布《联邦航空法》,给予联邦航空署安全规章的制定权,同时废除《民用航空法》;1978 年,美国颁布《民航放松管制法》,逐渐强调政府减少对航空业的控制;1981 年,美国航空运输委员会航线管制权利取消;1983 年,终止美国航空运输委员会对航空运价的管制;1985 年,美国航空运输委员会解散;1989 年,美国民航公司进出与兼并收购实行自由化。美国民航业逐渐进入自由竞争状态。

图:20 世纪 90 年代前美国航空业管制法案演变过程

放松管制使得美国航空公司数量增加,票价下降,服务质量与安全得到更有利的保障,但良好的效果并未长时间保持。虽然进入市场的航空公司数量急剧增加,激烈的自由竞争,却让各大航空公司追求规模效应。在整个民航市场增速达不到民航公司整体扩张速度时,势必会有大量民航公司破产或被兼并。1978 年后的十年间,共有 198 家新航空公司进入市场,但截至 1987 年,美国民航业只剩下 74 家仍在运营,大部分航空公司都在竞争中难逃破产或被兼并的命运。

当时美国航空业过度竞争的局面,从低迷的客座率即可看出端倪。20 世纪 70 至 80 年代,美国民航客座率维持在 60%左右的水平,而航空公司为了抢占市场,打压新进入者,以及获取规模效应,丝毫不愿减少运力供给。

图:70 至 80 年代美国民航客座率维持 60%水平

图:70 至 80 年代美国航空供给高速增长

较低的客座率以及较高的运力供给,使得美国民航业盈利状况不佳。在当时激烈的竞争下,美国航空公司盈利极其脆弱,伴随 70 年代地缘政治的不稳定,每当油价上涨,美国航空公司净利润都将遭到打击,整体勉强处于盈亏平衡状态,经营艰难。70 年代末两伊战争爆发,油价上涨超过 150%,高昂的油价让美国航空公司在 1981 至 1983 年共亏损 13.2亿美元。

过度的竞争在 80 年代后期更加激烈。尽管由于在 1986 年 OPEC 宣布改变策略,开始降价争夺市场份额,原油价格从 27.56 美元/桶降到 14.43 美元/ 桶,但美国民航业整体依然在 1986 年和 1989 年录得小幅亏损。

集中度提高,寡头垄断终形成

进入 90 年代初,全球经济进入周期循环低谷,但美国航空业仍然处在加速扩张的过程中,成本高企,资金需求量大。加之美国对伊拉克发动战争,让原油均价有所抬升,美国航空业生存环境尤其严峻。1990 至 1992 年的三年间,美国航空共亏损超过 100 亿美元。

图:70 至 80 年代美国航空业经营艰难

图:70 至 80 年代原油年平均价格走势

行业低迷的背景下,众多小航空公司无法持续经营,逐渐退出民航市场,或者被兼并收购,规模效应优势逐渐显现。各大航空公司也无力再继续无限制的扩张行为,运力投放增速开始减缓,客座率缓慢攀升,为接下来美国航空业盈利改善提供了良好基础。

20 世纪 90 年代,美国经济持续平稳增长,美国航空出行需求提升稳定,客座率从 1993 年的 63.5%上升到了 2000 年的 72.4%,美国航空业经历了长达 6 年的盈利周期。1994 年至 2000 年,由于美国经济处于向上周期,美国航空业需求增速明显高于供给增速,美国民航业整体平稳盈利。

但是美国航空业的景气并没有延续,2001 年互联网泡沫破灭后,美国航空业再次进入亏损周期,2001 年至 2005 年,美国航空业共亏损超过 600 亿美元;在 2006 年和 2007 年获得短暂的盈利后,2008 年的金融危机,又使得美国航空业陷入低谷。21 世纪第一个十年,美国航空业就在低迷中度过。

参考观研天下发布《2018-2023年中国航空客运行业市场现状规模分析与投资前景规划预测报告》

图:20 世纪 90 年代后美国航空业盈利状况

不过 21 世纪前十年,美国航空业低迷的原因却有所差异。互联网经济泡沫破裂后的 2001 年至 2003 年,美国航空业需求整体低迷,是造成其经营困难的主要原因。这三年间,美国收入客英里下降了 5.1%,客座率更是在连续 10 年的上涨后,首次下滑。伴随国际油价在 21 世纪不断创出新高,美国航空业难以盈利在所难免。

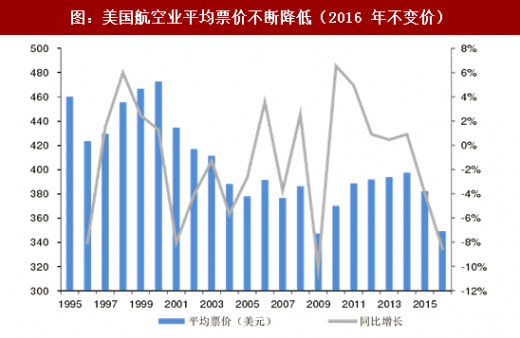

2004 年至 2007 年,航空需求表面上迎来反弹,2004 年收入客英里同比增长 11.7%,但航空公司亏损幅度却再次扩大。总结原因,美国航空公司为了重新争夺市场份额,以及与新兴低成本航空公司竞争,开始不断降低票价。即使在油价不断上涨的背景下,航空公司也依旧通过价格战吸引客源。

扣除通货膨胀影响,2004 年美国平均票价相比 2000 年下跌超过 20%。美国航空业恶性竞争再次凸显。

在如此恶劣的竞争环境下,美国航空业巨头也难逃厄运。当时的美国第七大航空公司美国航空于 2002 年和 2004 年两次申请破产保护,联合航空公司于 2002 年申请破产保护,排名第三和第四的达美航空和西北航空于2005 年提出破产保护。美国航空业逐渐进入寡头垄断状态。

图:美国航空业平均票价不断降低(2016 年不变价)

经过 2008 年的再次重创之后,美国航空业意料之外的开始缓慢复苏,并在 2010 年至 2016 年盈利不断扩大,虽然国际油价突破 100 美元/桶的高价,美国航空公司仍走出一波强劲的盈利周期。

仔细分析美国航空业为何重新进入高度景气周期,我们发现主要原因是美国航空业通过兼并重组,进入了寡头垄断竞争状态。在经过长时间的恶性竞争以及行业波动后,美国各大航空公司坚定了规模效应对于民航业的重要性,并决定通过兼并重组的捷径完成规模的迅速扩大。

2008 年,达美航空以 31 亿美元的价格收购了美国西北航空;2010 年,美国联合航空公司与美国大陆航空公司合并,成立联合大陆控股有限公司; 2012 年,全球最大的廉价航空西南航空公司,收购了北美第三大廉价航空公司穿越航空;美国航空 2005 年与美国西部航空公司合并,2013 年美国航空母公司 AMR 又与全美航空合并,打造出全球最大航空公司。

按收入客英里计算,2016 年美国四大航空公司占比市场份额达到 66%,美国航空业寡头垄断形成。排名第五的捷蓝航空(JetBlue)市场份额占比仅为 6.5%,完全不能对四大航空公司构成威胁。

图:美国航空业通过兼并收购形成寡头垄断

图:美国四大航空公司占据市场份额 66%

美国航空业除了表面上的寡头垄断特征外,四大航空公司背后的股东还具有高度的重叠性,使得美国民航业垄断特性更为严重。我们可以发现有四家机构,持股美国四大航比例总额均超过 20%。股东高度的重叠性使得四大航之间的竞争动力更加趋弱。

表:美国四大航空公司股东高度重叠

在通过兼并重组进入寡头垄断、并且拥有高度重叠股东的背景下,美国航空公司开始产生默契,压低供给,不再大幅波动,需求增速连续高于供给增速。整体客座率从 20 世纪末 70%左右,逐步上升至 2016 年的 83.4%。

图:90 年代后美国航空业供给增速放缓

图:90 年代后美国航空业客座率逐步提升

另外,高度的垄断也使得航空公司不再需要通过压低票价提高市场份额,反而可以尝试在保证客座率的前提下,尽可能提高票价,获得最高的收益水平。2016 年,国际原油均价相比 2012 下降超过 60%,但票价水平较为坚挺,四年间只下跌了 10%左右。配合客座率的稳步上升,美国航空公司业绩从 21 世纪的第二个十年开始大幅上升。

图:美国航空票价未随油价大幅下降

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。