观点一:在物联网连接爆发期,主要由供给端推动市场发展,需求端将在供给端成熟完 善后开启规模应用。

观点二:2018 年将是供给侧显著变化一年,具体包括网络覆盖突破、终端成本下降、 物联网平台生态化加快。

网络:覆盖突破,中国打造全球最大蜂窝物联网

我们认为,目前 NB-IoT 尚未爆发的主要原因之一是网络覆盖不足。NB-IoT 的重要特点 是其广覆盖和深度覆盖,这也是用户选择采用 NB-IoT 的前提。物联网业务可分为室内 业务和室外业务两种,对网络可靠性和稳定性有非常高的要求。室外业务需要网络具备 广覆盖(连续覆盖)能力,否则将面临业务(终端)丢失、业务流程不连贯的问题,典 型业务可参考共享单车;室内业务需要深度覆盖,确保室内建筑所有业务均可连接上线, 否则将无法带来运营成本节省反而会导致损失,典型业务如抄表业务。

参考观研天下发布《2018年中国物联网行业分析报告-市场运营态势与发展趋势预测》

我们认为,要实现全国范围广覆盖和深覆盖,每家运营商需至少应具备 50~60 万 NB-IoT 基站(结合客户需求部署),即三家运营商基站总数规模为 150-180 万站。2017 年被认 为是物联网商用元年,截至 2017 年底,全国物联网基站总数仅 40-45 万站左右,无法 实现网络连续和深度覆盖,因此业务仍大多停留在验证和区域性实验阶段。回顾 2017 年,除了中国电信在 NB-IoT 网络部署上有得天独厚的优势外,其它两家运 营商面对网络制式、频率资源、成本等方面的挑战。但三家运营商均将物联网视为新蓝 海业务。2018 年,在政策支持下,网络覆盖问题得到有效解决,三家运营商火力全开, 网络建设大干快上:

中国电信凭借得天独厚条件,打造网络先发优势。2017 年 5 月,中国电信宣布建成全 球首个覆盖最广的商用 NB-IoT 网络,实现 31 万个基站升级,实际建站规模预计达到 35 万个。

中国移动投入最大,目标是将“人”网优势延续至“物”网。中国移动存在 2 个问题导 致其建站成本较高、速度也较慢。具体来看,首先是网络制式问题,NB-IoT 目前仅支 持 FDD 制式,中国电信和中国联通的大部分 LTE 网络都是 FDD 制式,只需在其现有 FDD-LTE 网络上直接升级即可部署 NB-IoT 网络。而中国移动采用 4G TDD-LTE 的制 式,若想建设 NB-IoT 网络则只能采用新建 FDD 基站或升级 2G 网络方式,成本相对较 高,且需获得监管部门同意。2017 年 6 月工信部发布公告,允许未获得 FDD 牌照的中 国移动可以在其 GSM 网络频段上部署 NB-IoT;2017 年 8 月,中国移动发起“蜂窝物 联网工程无线和核心网设备设计与可研集采”,规划两年总体基站建设规模超过 40 万个,相关工程费用为 395 亿元。其中 2017 年新建 14.5 万站(实际新建约 12 万站)。 2018 年 4 月 3 日,工信部正式向中国移动发放了基于 FDD-LTE 标准的 4G 牌照,为中 国移动快速建成一张覆盖全国的 NB-IoT 网络扫清了障碍。

中国联通加速追赶。中国联通物联网建设面临的主要问题是低频资源匮乏问题。低频资 源不足问题从 2G 时代开始困扰中国联通,特别是在 900M 频段上,中国联通只有 6M 资源(909-915M/954-960M),提供话音服务尚有可能,但对于数据服务却是无能为力, 而其 NB-IoT 试验网阶段主要采用 1800 频段,此频段建网覆盖能力不足、产业链不成 熟。2017 年下半年,联通明确物联网建网将以 900M 频段为主、1800M 低频为辅,而 其低频资源不足问题或于 2018 年上半年得到有效解决。4 月 12 日中国联通宣布,在今 年 5 月份,通过快速升级,其 NB-IoT 基站规模将超过 30 万个,基本实现全国覆盖。

综上,预计 2018 年三大运营商建设基站数或将达到 90 万个,可实现全国主要地区、 热点地区连续覆盖和深度覆盖,助力业务快速上量。

终端:产能提升,模组成本达到爆发临界点

芯片产业:主流厂商均已具备量产能力

芯片在整个产业链中处于基础核心地位,也是标准的核心载体。在 NB-IoT 芯片领域中, 目前华为和高通研发进展最快,产品最为成熟。具体来看:

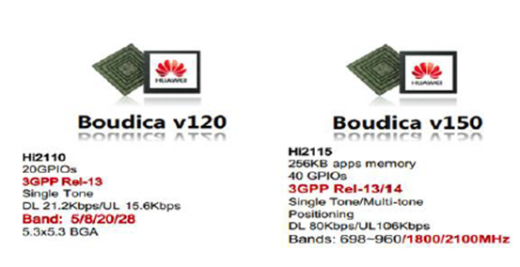

1、华为的芯片供应能力最强,其 Boudica120 在 2017 年 6 月底已实现大规模出货,月 供应能力达百万片。而升级版 Boudica150 预计在 2018 年大规模出货;

2、高通物联网芯片世界领先,其 MDM 9206 多模芯片同时支持 NB-IoT/eMTC/GSM 全 球频段,这与美国优先发展 eMTC 技术标准是分不开的。

芯片产业将推动整体物联网蓬勃发展。一般认为,百万左右量产级别上,NB-IoT 芯片价 格为 5 美元/个,在千万至亿的量产级别上价格可以下降至 1 美元/个。目前,市场主流

芯片华为 Boudica 120 的价格,已从 2017 年 5 美元(小批量),降至当前的 1 美元。 而市场上各芯片主流厂商迅速跟进,目前均已具备量产能力。随着芯片市场供应能力愈 发充足,产品日渐丰富,芯片价格有望进一步下降。芯片量产能力和成本率先达到海量 规模应用的要求,并将带动模组和下游,乃至整个产业快速发展。

模组产业:上游芯片供应推动、下游客户补贴拉动,模组价格迅 速接近爆发临界点

在 2017 年中国电信 3 亿元模组补贴政策后,中国移动在 2018 年进一步推出规模巨大 的物联网模组补贴,给上游芯片模组市场注入一剂强心剂。中国移动模组业务采用“自 主研发+模组补贴”模式。其自研模组 2017 年实现 155 万片销量,国内市场份额达到12%;除了自研,中国移动发展连接更多的依靠市场和合作伙伴的力量,宣布 2018 年 实行 20 亿元模组补贴政策,模组补贴中 10 亿元发展 4G 物联网模组,10 亿元用于NB-IoT 模组。

对中国移动模组补贴进行分析,如按照 40 元模组价格测算,预估可补贴 3125 万~4166 万片 NB-IoT 模组。

在上游芯片供应推动、下游运营商的补贴政策拉动下,国内外各模组厂商物联网模组量 产脚步不断提速。上海移远、利尔达、U-blox、中移物联基于华为海思 Boudica 120 推 出了商用 NB-IoT 模组;芯讯通、上海移远、深圳有方、龙尚科技均推出基于高通 MDM 9206 推出多模多频模组。

NB-IoT 模组已迅速接近规模商用水平。自 2017 年 NB-IoT 商用以来,模组价格在产业 链共同推动下快速走低,目前采用华为芯片的 NB-IoT 模组价格在 35-40 元左右,已迅 速接近业界普遍认同的规模商用临界价格 5 美元,如叠加补贴,用户实际成本最低可达 到 8 元~16 元(与 2G 模组成本持平甚至更低)。随着上下游共同推动,供应进一步加 大,价格仍会继续下降,当模组价格下降至 2 美元左右时,叠加覆盖完善的网络,物联 网应用将进入全面爆发的阶段。

平台:格局初立,巨头开启跑马圈地竞赛

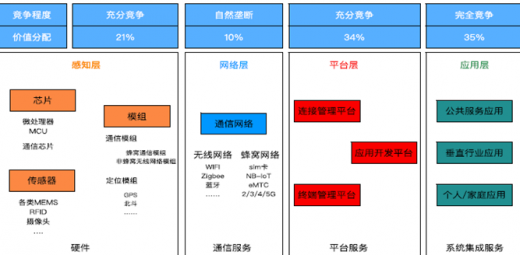

在物联网的价值链中,设备层、连接层、平台层和应用层的价值预计的比例为 21%、 10%、34%、35%。根据估算,2020 年我国物联网市场的规模为 1.8 万亿元,按比例 算,2020 年平台层市场规模预计可达 6120 亿左右。据 First Analysis 预测,到 2024 年,全球平台的价值将超过 240 亿美元,AEP、DMP、CMP 的平台层价值比为 53:33: 14,AEP 和 DMP 将占据平台的大部分价值。四类平台包括:

1、 CMP 平台:运营商主导的通信网络服务平台;

2、 DMP 平台:实现终端网关管理,终端状态检测;

3、 AEP 平台:未开发者提供快速开发 API;

4、 BDP 平台:数据来源于 CMP/DMP/AEP,实现大数据分析服务和机器学习。

各阵营企业立足优势、合纵连横、差异布局,推进平台为中心的生态构建。物联网平台是物联网“战略要塞”,是各环节参与方必争之地。垂直行业巨头、电信运营商、云服 务商、新型物联网企业等多股势力如雨后春笋般纷纷涌入,在经过井喷期的热闹,平台 沉淀进入下半场盘整。物联网平台基于 IaaS、PaaS、SaaS 三种云计算服务模型,逐 步完善了其功能体系,因此云服务商顺理成章成为物联网行业的重要力量。

生态竞争格局方面,BAP 由各垂直行业巨头主导,竞争相对缓和;AEP 市场最大,多 阵营巨头布局,呈现碎片化竞争格局;而 CMP 和 DMP 格局较为明确,由大型云服务 商和典型运营商主导。

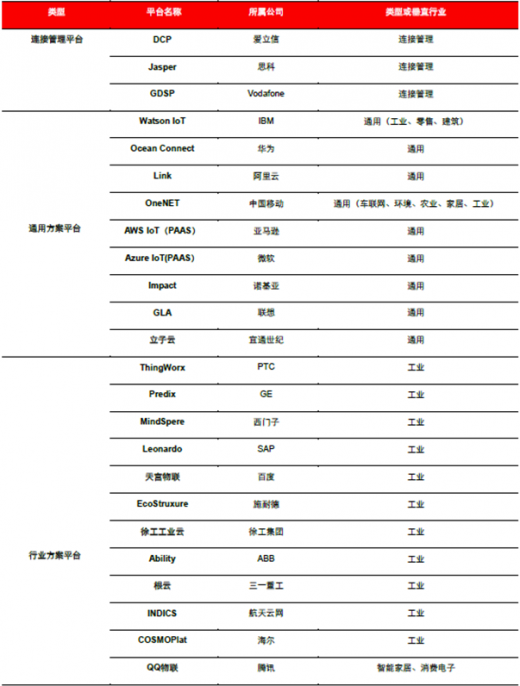

全球主流物联网平台,目前主要集中于连接管理平台、通用方案平台和垂直行业平台三 类。根据 Venture Scanner 的统计,物联网平台企业从 2016 年 350 家,增长到 17 年 1 季度 450 家,主要集中在工业/制造业领域(占 32%),智慧城市和智能家居两个垂直领 域紧随其后(占 21%)。

CMP:格局基本明确,市场集中度高

CMP 目前由运营商主导,CMP 平台提供商成功关键为尽可能和运营商、云计算厂商取 得合作,共同提供连接服务来获取更多的分成收入。Jasper 是 CMP 平台全球的龙头, 具有很强的竞争优势。目前全球 CMP 有三大阵营:Jasper 平台、爱立信 DCP 平台和沃达丰 GDSP 平台。国内三大运营商的 CMP 平台:中国联通和 Jasper、宜通世 纪合作,采取运营收入分成模式;中国移动和华为在 CMP、M2M 模块和终端销售展 开合作;中国电信与爱立信 DCP 合作,在 CMP、终端销售展开合作。由于国内运营 商要服务跨国企业客户,考虑到跨国大企业与 CMP 平台对接时,更希望一点接入,全 球通用,因此具有全球化的 CMP 平台在服务大型企业中更加具有竞争力。

AEP:市场空间广阔,行业领军企业进入“跑马圈地”时代

AEP 平台在中国尚在起步阶段,成长性最高且先发企业优势巨大,成为巨头竞逐焦点。 AEP 平台本质是提供应用开发和统一数据存储两大功能的 PAAS 平台,架构在 CMP 平台之上,通用 API 和功能降低开发成本,实现跨行业跨领域的资源共享。

AEP 市场空间巨大,叠加物联网设备生命周期长,先发企业将占据巨大优势。根据前文 预测,2020 年 M2M 连接数将达到 17 亿,按照平均每个连接每个月 5 元收费,那么中 国 AEP 平台 2020 年产值至少是 1020 亿元。2018 年,互联网公司、运营商、设备商、 新型互联网企业等纷纷加大物联网投入,普遍路线为基于 AEP 构建生态系统,跑马圈 地抢占各个行业连接,从历史来看,电信市场和互联网市场巨头的发展路径无不如此, 物联网市场由于设备生命周期长,先发将占据更大优势。

阿里全面进军物联网,以 AEP 为抓手,全面催化物联网基础设施建设。2018 年 3 月, 阿里巴巴宣布全面进军物联网领域,这是阿里巴巴集团继电商、金融、物流、云计算后 的新一个主赛道。并提出将企业自身定位为物联网基础设施的搭建者,希望 5 年内通过 物联网平台,可以连接 100 亿台设备。这不是阿里第一次发布 IOT 战略,在 2017 年 10 月杭州云栖大会上,阿里也曾发布 IOT 发展战略,提出以“平台+市场+标准”三位 一体推动 IoT 向智联网发展。

阿里对中国市场经济的阶段性认知深刻,往往能够在嗅到红利的发源地,并且在黎明前 抢占战略高地。2017 年阿里 IOT 战略偏行业和生态,体现了很大雄心和格局。从行业 视角看,阿里做了行业,甚至国家层面的物联网发展与规划、标准等事情,比如建设 IOT 标准与生态,打通已有技术标准,撬动国际标准进步,共建全球最开放的物联网标准, 搭建全产业链最丰富的物联网市场等。随着物联网发展以及实践,2018 年 3 月底,阿里 IOT 战略也逐渐清晰,提出“物联网基础设施搭建者”定位,回归企业特质,不再提超出企业自身能力之外的工作内容。比如贯通行业标准,开展产业测试认证、实现生态 共享等。2018 年阿里 IOT 基础设施战略定位突出了阿里的资源禀赋和技术优势。具体 体现在:

1、重点“做”AEP(含物联网 OS、AI)基础设施:阿里云 Link 物联网平台、AI 技术、 垂直行业底层解决方案、物联网操作系统 AliOS Things, Link Edge 边缘计算。

2、选择“不做”最终应用和管道:IOT 轻应用开发,模组,物联网管道连接,系统集 成等,这些内容通过对外合作来实现。

阿里 IOT 基础设施搭建者定位,并不是构建一个闭合的物联网产业链。阿里的重心是对 外输出物联网使能平台、物联网操作系统、AI 与边缘计算技术的基础核心能力。其他芯 片、模组、连接、应用和解决方案是放开的,交由市场和合作生态完成。

阿里巴巴等行业巨头全面进军物联网,标志着“万物互联”新时代大幕已正式拉开,智 能终端芯片/模组、网络基站、通用方案平台运营、垂直行业平台系统集成等物联网基础 设施产业市场有望迎来规模放量,也为相关上市公司持续发展带来充足动力。

华为在“云管端”全面布局,深耕行业。华为通过在芯片/模组预置 SDK 绑定平台,可迅速做大华为 Ocean Connect 平台(华为 AEP)连接数;另外,华为在 ICT 技术方面 优势显著,而行业合作伙伴对本行业的需求有着清晰的认知,但由于自身缺乏 ICT 技术 储备,在物联网建设上处于被动地位,通过合作华为可充分发挥 ICT 端管云协同能力, 联合伙伴创新构建匹配不同行业场景的解决方案,实现不同行业的落地。华为已经联合 合作伙伴,推动物联网在 12 个行业规模商用,孵化超过 35 个行业应用。

目前,在智能家居、车联网、智慧农业、智能停车等领域华为聚合了 80 多个合作伙伴, 构建智能家居、车队管理、UBI、辅助驾驶、智慧农业、农机预防性维护、人员定位与 危险气体检测、智能抄表、智能水务、智慧停车应用等 10+个解决方案。

根据华为计划,2018 年预计将参与建设 100 张物联网网络和 120 万个基站,实现 1.5亿连接数。相对于 2017 年的 39 张网络、50 万基站和 1000 万连接数,今年的规模无疑更有挑战性。华为计划大幅扩大生态伙伴数量,目标是由 1000 家增至 3000 家。

运营商推动平台战略,提升连接价值。物联网连接的 ARPU 值远低于当前移动通信

ARPU 值,根据中国移动业绩披露,2017 年 2.29 亿个物联网连接贡献 55.36 亿元收入, 物联网的 ARPU 值仅为 2 元。国际领先运营商均力争突破管道角色,多种发展模式向 垂直行业延伸,以提高服务粘性和价值深度。为实现连接价值变现,运营商通过平台战 略,从提供连接服务向提供运营管理服务转变,具体举措为构建 CMP+AEP,通过多种 方式推进物联网生态构建,具体模式梳理如下:

1、合作运营模式(中国电信与中国联通采用)。即引入各行业优质资源合作伙伴,在CMP 上合作共建 AEP/DMP,实现技术、资源、渠道的合作,并分享价值。

中国电信聚焦公共服务、车联网及白色家电为重点垂直行业,招募合作伙伴共建业务使 能平台。以白色家电为例,与日海物联合作建设“白色家电使能平台”,双方共同发挥 渠道优势,拓展垂直领域市场。

中国联通为加快物联网各行业领域支撑能力的建设,4 月启动垂直行业应 AEP 招募, 包括物联网垂直行业领域应用平台能力企业(如农机监控应用平台、井盖监控应用平台 等),相关合作伙伴包括但不限于如下领域:制造、农业、家居交通、物流、能源、医疗、养老、公共事业等。5 月启动工业 DMP 平台招募,采取双平台模式(自建+合作), 自建平台保证自主可控,引入平台以合作模式更好的搭建物联网生态,获取更多连接数。 2、自主研发模式。中国移动采取此种模式,凭借雄厚的资金优势和产业链强势地位,中国移动在模组、终端、平台、行业应用等方面均坚定推行自研方式,长期来看,自主研发有利于其核心能力提升,从而有机会成为市场领导者。

资料来源:中国移动,公开资料整理

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。