参考观研天下发布《2018年中国云计算行业分析报告-市场运营态势与发展前景研究》

成立于美国互联网行业的萌芽期。1994 年,30 岁的杰夫〃贝佐斯(Jeff Bezos)创立了亚马逊(Amazon),贝佐斯毕业于普林斯顿大学,毕业后在一直在金融机构工作。贝佐斯创立亚马逊的时候,正是美国互联网行业的萌芽期,杨致远和大卫-费罗在同一年创立了雅虎(Yahoo),历史上著名的浏览器公司网景通信公司(Netscape)也在这一年创立。亚马逊于1997 年5 月份在纳斯达克上市,股价从上市的1.96 美元涨到了1999 年12 月份纳斯达克泡沫期的最高点113 美元,在纳斯达克泡沫期股价迅速上涨了超过50 倍。

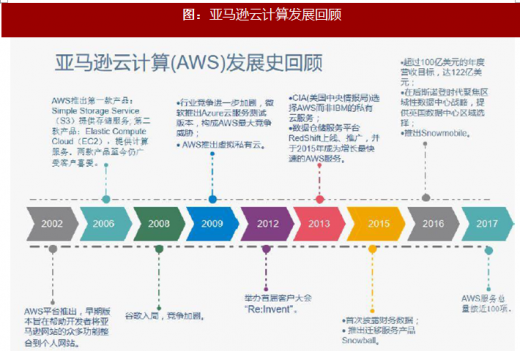

云计算服务对公司营业利润的贡献超过了互联网零售。自从2002 年亚马逊推出云计算服务以来,云计算服务成为了公司的亮点业务,并且一直是全球最大的SAAS 提供商。云计算业务历经多年增长成为公司重要的收入组成部分,2016 云计算服务增长55%达到了122.19 亿美元。从营业利润来看,2016 年云计算服务的营业利润达到了31 亿美元,成为公司营业利润最大的组成部分。

云计算的先行者。2006 年,亚马逊首先推出了存储类产品 Amazon S3(Amazon SimpleStorage Service)以及Amazon EC2(Elastic Compute Cloud),前者是一种简单的存储服务,能以极低的成本为软件开发商提供高度可扩展,可靠,低延迟的数据存储基础架构,后者则是虚拟服务器。两年后,微软及谷歌相继进入云计算行业。

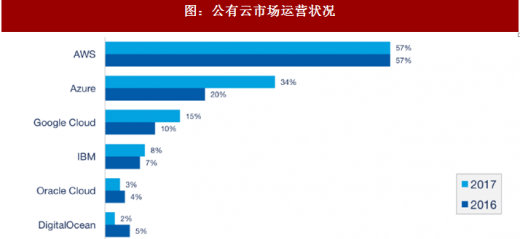

全球云计算行业的翘楚。根据统计,其调研的采用公有云客户中,采用微软Azure 的比例从20%提升到了34%,Google Cloud 从10%提升到了15%,亚马逊AWS 仍然保持在57%,为行业第一。AWS 仍然是市场的领导者,不仅在SAAS 中主导,也在SAAS +SAAS 集成市场主导。并且在已经非常丰富的服务组合之上加快了创新步伐,继续扩大在IT市场中的影响力。

2、微软

云计算正在重塑微软。微软的三大业务中,生产力和商务正在向云计算转型。从收入情况来看,整个商业云的收入,包括Office 365 商业版、Azure、Dynamics 365 等在2015-2017财年收入分别是58 亿、95 亿和149 亿美元。根据微软发布的2018 财年Q1 财报(2017 年7-9 月份,微软新一年的财报从7 月份开始),其营业收入达到245 亿美金,同比增长12%,运营利润也达到了77 亿美金,同比增长15%。云服务年化收入达到204 亿美元,超出200亿美元的既定计划。财报亮点包括:

微软企业级Office 365 服务营收同比增长42%

. Dynamics 365 业务营收增长69%

. Azure 业务实现90%增长

. Surface 业务营收连续两个季度下滑后实现了12%的同比增长

. Dynamics 业务13%的营收同比增长

. Linkedin 贡献了11 亿美元的收入

Windows Azure 是微软复兴的核心产品之一。微软云业务包括Office 365、Dynamic 365和Azure 计算平台等产品。微软拥有42 个Azure 区域,超过其他云提供商。用户可以完全使用微软的公共云,也可以通过微软的工具构建混合云。

在中国微软通过世纪互联进行运营。由世纪互联运营的Microsoft Azure 是在中国大陆独立运营的公有云平台,与全球其他地区由微软运营的Azure 服务在物理上和逻辑上独立,采用微软服务于全球的Azure 技术,为客户提供全球一致的服务质量保障。所有客户数据、处理这些数据的应用程序,以及承载世纪互联在线服务的数据中心,全部位于中国境内。位于中国东部(上海)和中国北部(北京)的数据中心在距离相隔1000 公里以上的地理位置提供异地复制,为Azure 服务提供了业务连续性支持,并保障了数据的可靠性。

3、Salesforce

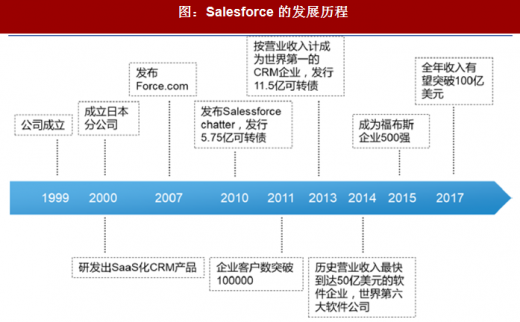

Salesforce 是专注于CRM 领域的SAAS 企业。自成立以来,公司营业收入保持了30%的CAGR 增速。2007 年公司的营业收入为7.49 亿美元,经过十年的发展,2016 年收入达到77.56 亿美元,几乎是2007 年的 10 倍。在2017 年上半年,公司营业收入仍然保持了25%的增长。

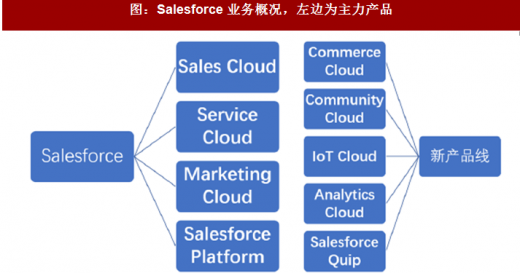

Salesforce 提供了包括销售云(Sales Automation)、服务云(Service)和市场云(MarketingAutomation)等功能。在2007 年,公司发布了Force.com,开始发力平台云业务。2013年对Exacttarget 的并购极大增强了自己的市场营销产品线。除此之外,公司还有CommerceCloud(统一云端商务软件)、Analytics Cloud(分析工具)等新产品线。

2017 年公司收入有望突破100 亿美元。公司1999 年成立,2000 年研发出SAAS 形式的CRM产品,最初只包含销售、服务和市场营销产品线。公司2007 年发布平台产品Force.com,补足了平台产品线。在2010 年和2013 年公司分别发行了5.75 亿利率为0.75%和11.5 亿利率为0.25%的五年期可转债,通过融资加速促进公司的发展。2014 年成为史上最快达到50亿营收的软件公司,2017 年全年收入有望突破百亿美元。

积极运用资本市场为公司收购服务。通过发行可转债进行融资后,公司就开始不断的收购来强化自己的产品线和增强产品功能。仅2016 年,公司就收购了多家公司,方向包括云服务、及时性办公软件、营销数据初创和人工智能等。从现金流量表来看,公司通过经营获得的现金流基本用于企业并购。

4、Adobe

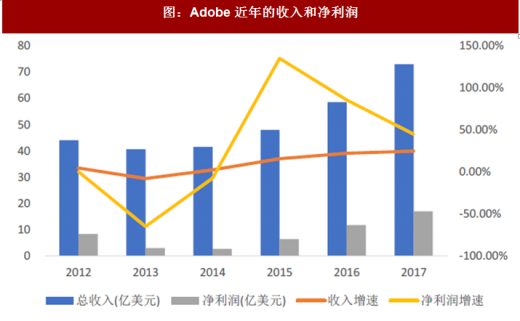

Adobe 的转型之路。公司自2010 年起转型SAAS ,在2012 年重点加强SAAS 的推广力度,收入和净利润在2013 年双双下滑,但2013 年股价上涨了59%:

2015 年收入开始超过2012 年,并且开始了连续三年的增长

2013-2014 年净利润经历了快速下降之后,2015 年开始翻倍增长,2016 年超过了2012年,从2015 年开始,净利润显著高于同期收入的增速。

2018 年1 季度Adobe 收入同比增长23.63%达到20.79 亿美元,净利润同比增长46.34%达到5.83 亿美元。

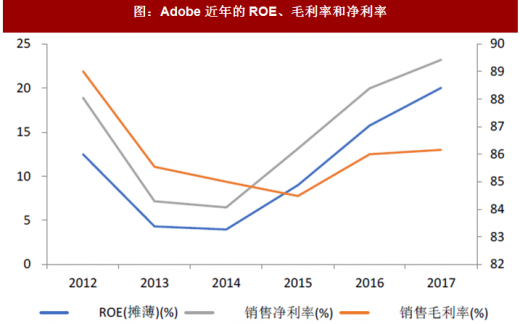

净利率创出新高。Adobe 的毛利率在2015 年触底后开始上升,ROE 和净利率自2012 年后的走势基本一致,从2016 年开始超过2012 年的水平,并持续创出新高。2018 年1 季度,Adobe 的毛利率为87.55%,净利率达到了28.05%。

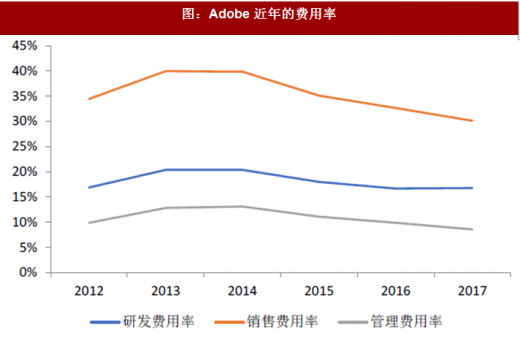

费用率不断下降。Adobe 的研发费用率、销售费用率和管理费用率的变动趋势基本一致,研发费用率在2016 年和2017 年保持17%左右,与2012 年基本相同。但是销售费用率和管理费用率经过2013 年2014 年的显著上升之后开始下降。这意味着公司在保持研发的同时,经营效率相对于2012 年有了明显的提升。

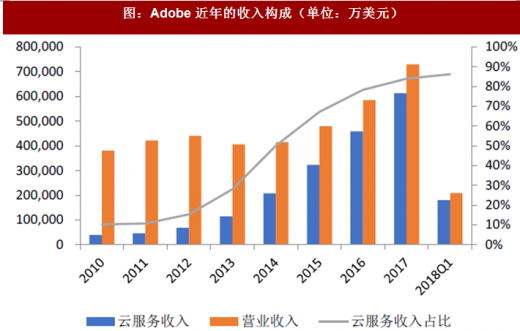

云服务收入占比不断提升。公司2010 年开始转型SAAS ,2012 年加大了SAAS 的转型力度,2014年云服务的收入占比首次超过了50%,2016年的云服务收入占比已经达到了78.31%,基本完成了转型,2018 年一季度云服务收入占比为86.26%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。