| 按用途分大类 |

按化学结构分小类 |

代表产品 |

| 除草剂 |

氨基酸类、磺酰脲类、咪唑啉酮类、嘧啶并三唑类、三嗪类、酰胺类、二硝基苯胺类、芳香苯氧丙酸之类、脲类、氨基甲酸酯类、吡啶类、苯氧乙酸类、二苯醚类、环己二酮类、羟基苯腈类、哒嗪类、其他结构类(18类) |

草甘膦、草铵膦、麦草畏、百草枯、吡氟禾草灵等 |

| 杀菌剂 |

三唑类、其他唑类、其他甾醇抑制剂类、吗啉类、二硫代氨基酸甲酯类、无机类、酞酰亚胺类、其他多作用位点类、甲氧基丙烯酸酯类、苯并咪唑类、苯酰胺类、二甲酰脲类、酰胺类、嘧啶类i、嘧啶胺类、其他结构类(15种) |

吡虫啉、啶虫脒、氯虫苯甲酰胺、氯氟氰菊酯、氟虫腈等 |

| 杀虫剂 |

有机磷类、拟除虫菊酯类、氨基酸甲酯类、烟碱类、杀瞒剂类、天然产物类、苯甲酰脲类、其他昆虫生长调节剂类、有机氯类、其他结构类(10类) |

百菌清、嘧菌酯、丙硫菌唑、代森锌锰、戊唑醇、吡唑醚菌 酯、肟菌酯、氟环唑、氟唑菌酰胺等 |

| 其他 |

植物生长调节剂类、熏蒸类(2类) |

乙烯释放剂、三碘苯甲酸、多效唑、烯效唑、抗倒酯等 |

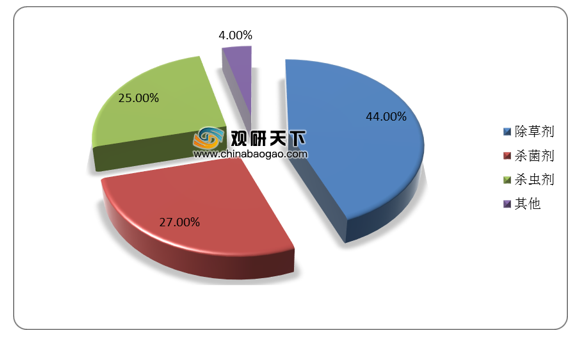

在农药行业细分产品结构中,除草剂占比最高,2019年除草剂销售额为261.75亿美元,占全球农药市场的44%,杀菌剂与杀虫剂占比接近,分别为27%、25%,其他占比较小,为4%。

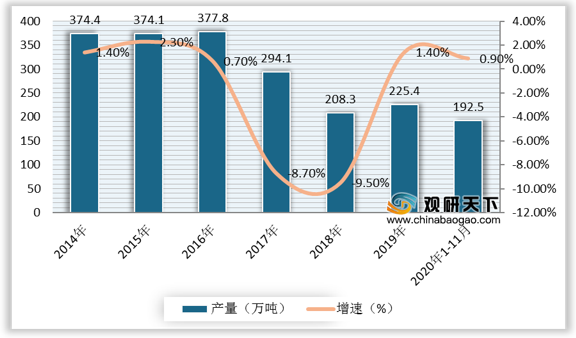

受全球需求下降自然调节和国内农药行业追求高质量的影响,自2017年开始,我国农药产量呈现下降趋势,2019年为225.4万吨,同比增长1.4%,较上年有所增加,但仍处于低位。2020年1-11月中国化学农药原药累计产量为192.5万吨,同比增长0.9%。

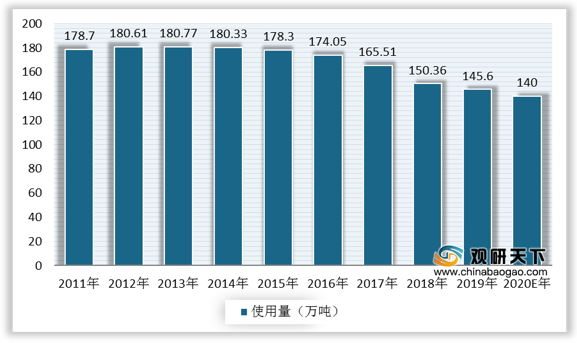

从需求来看,2014年以前,我国农药使用量处于持续增长阶段,自2015年农业部门提出农药使用零增长行动后,产业结构调整及促进农药合理使用成效显著,利于行业集中度提升,据统计,2018年农药行业CR20为54.98%,并有望继续提高。我国农药需求呈现下降态势,2019年农药使用量降至145.6万吨,预计2020年为140万吨。

我国农药行业企业数量众多,市场竞争比较激烈,业内具备产品优势、研发优势、规模优势、服务与品牌优势的企业,份额较为领先。根据中国农药工业协会发布的2020年中国农药行业销售百强榜显示,百强企业2019年总销售额达1836.08亿元,同比增长6.87%,前十企业销售额占百强总额的38.3%。其中安道麦蝉联榜首,2019年销售额达到249.06亿元,扬农、润丰紧随其后,位居第二、三名。此外,百强企业中,销售额超10亿元的企业有59家,较上年增加3家,产业整体集中度明显提升。

| 排名 |

企业名称 |

2019年销售额(亿元) |

| 1 |

安道麦股份有限公司 |

249.06 |

| 2 |

江苏扬农化工股份有限公司 |

86.39 |

| 3 |

山东潍坊润丰化工股份有限公司 |

60.74 |

| 4 |

北京颖泰嘉和生物科技股份有限公司 |

52.30 |

| 5 |

南京红太阳股份有限公司 |

47.68 |

| 6 |

浙江新安化工集团股份有限公司 |

47.63 |

| 7 |

连云港立本作物科技有限公司 |

42.61 |

| 8 |

利尔化学股份有限公司 |

40.44 |

| 9 |

四川省乐山市福华通达农药科技有限公司 |

39.46 |

| 10 |

湖北兴发化工集团股份有限公司 |

36.14 |

| 11 |

江苏长青农化股份有限公司 |

32.87 |

| 12 |

江苏七洲绿色化工股份有限公司 |

31.35 |

| 13 |

山东滨农科技有限公司 |

31.35 |

| 14 |

安徽广信农化股份有限公司 |

31.10 |

| 15 |

南通泰禾化工股份有限公司 |

28.41 |

| 16 |

南通江山农药化工股份有限公司 |

27.79 |

| 17 |

浙江中山化工集团股份有限公司 |

27.06 |

| 18 |

利民控股集团股份有限公司 |

25.84 |

| 19 |

联化科技股份有限公司 |

25.59 |

| 20 |

深圳诺普信农化股份有限公司 |

25.05 |

相关行业分析报告参考《2020年中国农药市场调研报告-市场规模现状与发展趋势研究》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。