数据来源:公开资料整理

从消毒剂产业链来看,上游主要包含原材料、生产设备和包装材料等,下游主要是销售渠道和购买渠道。

| 产业链 |

领域 |

产品/厂家 |

涉及企业 |

| 上游 |

原材料 |

次氯酸钠、醋酸、乙醇、氯已定、季铵盐、对氯间二甲苯酚、相关催化剂等 |

三友化工、鲁西化工、中粮集团、富达集团、新华医疗、滨江股份、沈阳化工等 |

| 生产设备 |

反应装置、灌装装置等 |

||

| 包装材料 |

玻璃、塑料、袋装、灌装等 |

||

| 中游 |

消毒剂 |

84消毒液、手部消毒液、医用酒精、双氧水、过氧乙酸消毒液等 |

赞宇科技、广州浪奇、青松股份、金发拉比、泰和科技、上海家化、滴露、爱特福84等 |

| 下游 |

销售渠道 |

代理商、批发商、零售商等 |

蓝月亮、威露士、阿里巴巴、拼多多、老百姓、大药房等 |

| 购买渠道 |

电商、药店、诊所、医院等 |

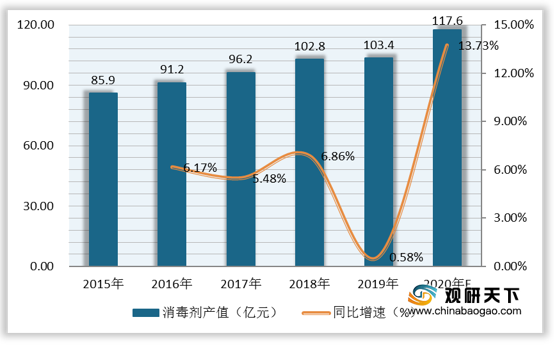

数据显示,2015-2019年我国消毒剂行业产值趋于稳定,复合增长率仅为4.74%;2019年消毒剂产值为103.4亿元,同比增长0.58%。受新冠病毒影响,消毒剂等防疫产品备受人们喜爱,预计2020年消毒剂产值将达117.6亿元,同比增长13.73%。

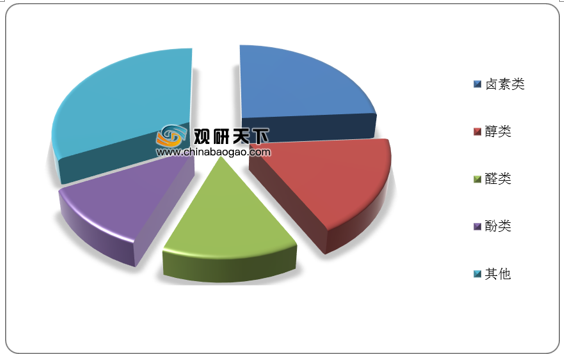

从2019年我国消毒剂产值各类别占比情况来看,卤素类消毒剂产值占比最多,为24%,主要产品有84消毒液、碘伏、漂渍剂、二氧化氯泡腾片、安尔碘等;其次是醇类消毒剂,产值占比为18%,主要产品有医用酒精、异丙醇等。

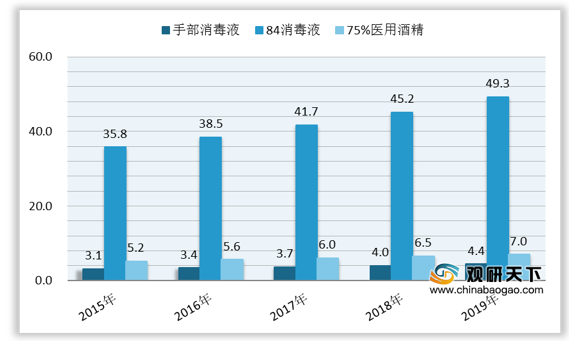

从我国消毒剂细分产品产量对比情况来看,2015-2019年手部消毒液、84消毒液、75%医用酒精的产量均呈稳定增长趋势,2019年三大产品产值分别为4.4万吨、49.3万吨、7万吨,同比分别增长10%、9.07%、7.69%。

目前,我国消杀企业有563家,其中有171家为84消毒液生产企业,占比为30.37%;有94家医用酒精生产企业,占比为16.7%;有83家手部消毒液生产企业,占比为14.74%。

从我国部分消毒剂生产企业产能来看,江苏索普产能最高,可生产醋酸消毒产品120万吨;其次是华鲁恒升、华谊集团,均可生产醋酸消毒产品50万吨。

| 企业名称 |

消毒产品 |

产能 |

| 沈阳化工 |

液氯 |

6万吨 |

| 三友化工 |

次氯酸钠 |

9万吨 |

| 江山股份 |

次氯酸钠 |

6万吨 |

| 江苏索普 |

醋酸 |

120万吨 |

| 华鲁恒升 |

醋酸 |

50万吨 |

| 华谊集团 |

醋酸 |

50万吨 |

| ST柳化 |

双氧水 |

50%的24万吨 27.5%的30万吨 |

| 金禾实业 |

双氧水 |

35万吨 |

| 卫星石化 |

双氧水 |

22万吨 |

在我国各地区消毒剂生产企业数量排名中,山东地区以111家消毒剂生产企业数量位居第一;广东地区以88家消毒剂生产企业数量位居第二。

| 排名 |

地区 |

数量(家) |

| 1 |

山东 |

111 |

| 2 |

广东 |

88 |

| 3 |

江苏 |

49 |

| 4 |

四川 |

45 |

| 5 |

河南 |

37 |

| 6 |

河北 |

35 |

| 7 |

上海 |

30 |

| 8 |

浙江 |

27 |

| 9 |

江西 |

23 |

| 10 |

湖南 |

22 |

| 11 |

安徽 |

21 |

| 12 |

辽宁 |

21 |

| 13 |

吉林 |

20 |

| 14 |

湖北 |

17 |

| 15 |

重庆 |

17 |

| 16 |

福建 |

16 |

| 17 |

海南 |

14 |

| 18 |

广西 |

14 |

| 19 |

云南 |

14 |

| 20 |

黑龙江 |

11 |

| 21 |

山西 |

10 |

| 22 |

贵州 |

10 |

| 23 |

北京 |

9 |

| 24 |

天津 |

9 |

| 25 |

内蒙古 |

8 |

| 26 |

新疆 |

5 |

| 27 |

陕西 |

3 |

| 28 |

甘肃 |

2 |

| 29 |

宁夏 |

2 |

| 30 |

西藏 |

1 |

| 31 |

青海 |

0 |

相关行业分析报告参考《2020年中国消毒剂市场调研报告-行业运营现状与未来规划分析》。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。