1、上游材料的自主可控是半导体产业健康发展的基石

在中美和日韩贸易战摩擦加剧的背景下,对于半导体材料自主控制权的争夺已经愈演愈烈。尤其是近几年我国新建产能成为全球晶圆厂的主要增量,但是制约半导体产业做强的上游关键原材料和生产设备仍然几乎被美国和日本的公司所垄断,如果美日半导体材料材料企业对我国禁售,对于我国半导体行业发展的打

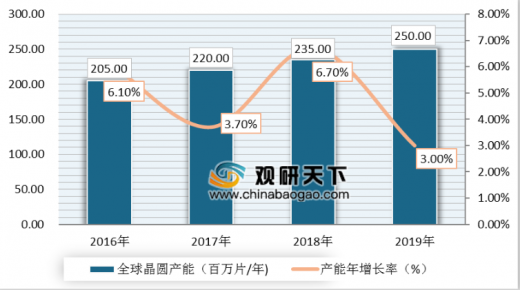

击几乎是一剑封喉,因此半导体材料国产化战略地位凸显,在材料领域进口替代进程加速是大势所趋。半导体材料行业随全球半导体产业发展呈现明显的周期性波动,材料的使用与全球晶圆产量密切相关。

晶圆产能扩张推动抛光液需求持续增长

全球半导体材料主要分为晶圆制造和晶圆封测两大类,2018 年全球晶圆制造材料销售规模达到 322 亿美金,晶圆封测材料规模达到 197 亿美金,前者在 2018 年同比增长 15.8%,远超晶圆封测材料 3.1%的增速。晶圆制造材料主要用于芯片的制造过程中,从一块晶圆变成一个个芯片需要经历 7 大生产过程,分别是扩散(Thermal Process),光刻(Photo-lithography),刻蚀(Etch)、离子注入(Ion Implant),薄膜生长(Dielectric Deposition)、化学机械抛光(CMP),金属化(Metalization),每个环节需要用到的设备,材料和工艺一一对应。

包括抛光液和抛光垫为主的抛光材料主要用在化学机械抛光(CMP)环节,在整个晶圆制造材料中抛光材料占比约为 7%。根据 Cabot Microelectronics 统计及预测,2018 年全球 CMP抛光材料市场规模为 20.1 亿美元,其中抛光液和抛光垫市场规模分别为 12.7 亿美元和 7.4 亿美元;预计 2017-2020 年全球 CMP 抛光材料市场规模复合增长率为 6-8%。由于不同的晶圆制造材料通过一道道成熟工序将硅片变成芯片,因此所需要用到的不同材料在成本中的占比较为稳定。

参考观研天下发布《2019年中国抛光液市场分析报告-市场调查与未来动向研究》

全球半导体材料细分市场规模

全球规模(亿美金) |

2016 |

2017 |

2018 |

2019E |

硅片 |

76.5 |

92.5 |

121.2 |

123.7 |

光掩模 |

33.2 |

37.5 |

40.4 |

41.5 |

光刻胶 |

14.5 |

16 |

17.3 |

17.7 |

光刻胶辅助材料 |

19.1 |

21.1 |

22.3 |

22.8 |

工艺化学品 |

14.2 |

15.1 |

16.1 |

17 |

电子特气 |

36.3 |

38.7 |

42.7 |

43.7 |

靶材 |

6.7 |

7.5 |

8 |

8.6 |

CMP抛光材料 |

16.7 |

18.5 |

21.7 |

23.4 |

抛光液 |

11 |

12 |

12.7 |

13.6 |

其他 |

29.6 |

31.4 |

32.6 |

33.4 |

合计 |

246.8 |

278.3 |

322.3 |

331.8 |

数据来源:SEMI

大陆晶圆厂持续产能扩张,拉动国内抛光液市场需求增长。截止 2017 年底,大陆地区已经运行的 12 英寸和 8 英寸晶圆产能总计约为:2430 万片/年(8 英寸产能),对应每月 203 万片/年。在建产能合计 262 万片/月,对应每年 3138 万片/年,产能增长约 130%。2018 年中国大陆硅片产能(换算为 8 英寸硅片产能)约为 2430 万片/年,全球硅片产能约为 2.34 亿片/年,国内硅片产能约为全球的十分之一,按照 2018 年全球近 13 亿美金的抛光液市场规模来看,预计国内抛光液市场规模约为 1.3 亿美金,近 10 亿人民币。按照 2021 年国内硅片产能增长一倍的产能规划,预计国内抛光液试产规模将增长到 20 亿人民币。

数据来源:IC insights

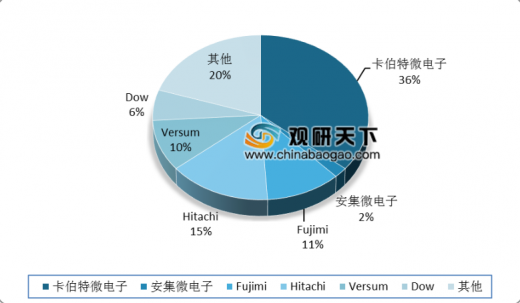

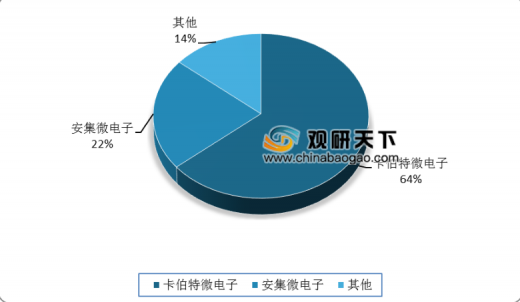

抛光液行业竞争格局:安集微电子在全球市占率 2.44%,国内市占率约为22% 安集微电子在全球市占率 2.44%,国内市占率约为 22%。2018 年抛光液材料全球龙头卡伯特微电子抛光液营收 4.62 亿美金(2018 年安集微电子抛光液营收 3100 万美金),约为安集营收规模的 15 倍,全球市占率达到 36%,在中国大陆营收 6.4 亿人民币,约为安集在中国大陆营收的 3 倍。日本厂商 Fujimi 在 2017 年抛光液营收 146.21 亿日元,对应 1.36 亿美金,全球市占率达到 11%。虽然安集微电子仅占全球 2.44%的市场份额,但是目前在中国大陆营收 22,001.60 万元,我们测算安集在国内市占率约为 22%,卡伯特约为 64%,其他厂商约为 14%。

公司公告

国内抛光液厂商市占率

数据来源:SEMI

国内抛光液龙头安集奋起直追,与全球抛光液企业大比拼

与国际龙头营收结构大不同

从抛光液产品营收结构来看,安集微电子超过 80%的营收来自铜及铜阻挡层系列,而全球龙头卡伯特微电子超过一半的营收来自钨抛光液,由于铜抛光液主要应用于 130nm及以下技术节点逻辑芯片的制造工艺,而钨抛光液则大量应用于存储芯片制造工艺,在逻辑芯片中用量较少,可以看出二者在客户定位上有较大差异,前者更加聚焦制造逻辑芯片为主的晶圆代工厂,而后者则为全球存储芯片大厂提供抛光液产品。

安集微电子抛光液营收结构

安集微电子 |

2016年度 |

2017年度 |

2018年度 |

|||

金额万元 |

占比 |

金额万元 |

占比 |

金额万元 |

占比 |

|

铜及铜阻挡层系列 |

15028.09 |

82.15% |

17430.82 |

83.66% |

16436.96 |

80.12% |

氧化物抛光液 |

1993.03 |

11.29% |

2188.98 |

10.51% |

2200.22 |

10.72% |

硅抛光液 |

522.09 |

2.96% |

1010.41 |

4.85% |

1042.97 |

5.08% |

钨抛光液 |

|

|

15.4 |

0.07% |

340.89 |

1.66% |

其他抛光液 |

105.17 |

0.60% |

189.02 |

0.91% |

495.41 |

2.41% |

合计 |

17648.37 |

100.00% |

20834.64 |

100.00% |

20516.44 |

100.00% |

数据来源:公司公告

卡伯特微电子抛光液营收结构

卡伯特微电子 |

2016年度 |

2017年度 |

2018年度 |

|||

金额万元 |

占比 |

金额万元 |

占比 |

金额万元 |

占比 |

|

钨抛光液 |

1.85 |

53.19% |

2.21 |

54.75% |

2.53 |

54.78% |

电介质抛光液 |

0.99 |

28.45% |

1.2 |

29.72% |

1.4 |

30.21% |

其他金属抛光液 |

0.64 |

18.35% |

0.63 |

15.53% |

0.69 |

15.00% |

合计 |

3.48 |

100.00% |

4.05 |

100.00% |

4.62 |

100.00% |

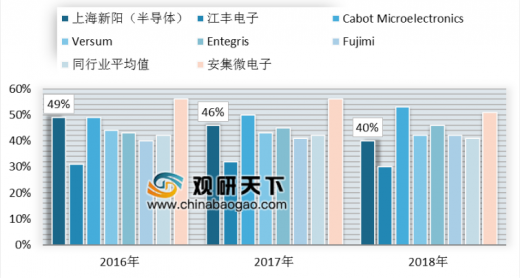

虽然国内抛光液龙头安集微电子在营收规模上不及龙头卡伯特微电子的十分之一,但是从行业内抛光液企业的毛利率对比发现,安集微电子的毛利率处于行业领先的位置,2016-2017 年为行业最高水平,均达到 56%,超越行业平均毛利率 10 个百分点以上。2018 年安集微由于毛利率相对较高的铜及铜阻挡层系列化学机械抛光液的收入占比从 74.99%下降至 66.32%,以及采取针对成熟产品阶段性进行选择性降价的销售策略导致毛利率水平下降至行业第二位。

数据来源:SEMI

7nm 及以下先进制程工艺和 3D NAND 驱动抛光液需求长期成长

摩尔定律演进速度虽然在减缓,但是像三星,台积电等国际晶圆代工大厂仍然在向 7nm,5nm 甚至 3nm 等更先进的制程工艺推进,国内晶圆代工龙头中芯国际也已经实现 14nm 的量产,开始布局 10/7nm 等工艺的研发。更先进的逻辑芯片工艺会要求更多的抛光环节,比如 14 纳米以下逻辑芯片工艺要求的关键 CMP 工艺将达到 20 步以上,使用的抛光液将从 90 纳米的五六种抛光液增加到二十种以上,种类和用量迅速增长,为 CMP 抛光材料带来了更多的增长机会。除了逻辑芯片的制程不断提升,NAND 存储芯片的也在经历从 2D 向 3D 结构的转变,对于 CMP抛光步骤数近乎翻倍,大幅提升抛光材料的需求。

国内 NAND 存储芯片厂商长江存储的 64 层 3D NAND 产品量产在即,而且创新性的提出了“X-tacking”3D NAND 的产品架构,未来两年国内存储芯片放量将推动国内抛光液材料需求的进一步增加。

数据来源:SEMI

数据来源:SEMI

数据来源:SEMI

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。