根据我们未来对于煤价中枢的判断,煤炭行业景气有望持续,上市公司现金流持续改善。其中,经营性现金流有望随着主业反转净流入不断增多;投资性现金流或将因整体调控等因素开始转正;筹资性现金预计因持续降杠杆和分红预期流出量不断增加。

1、随着煤价持续回升,经营性现金流净流入水平有望维持平稳

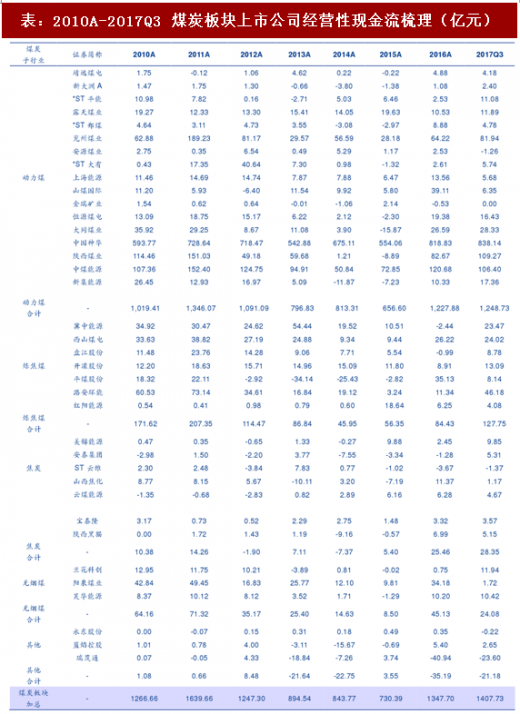

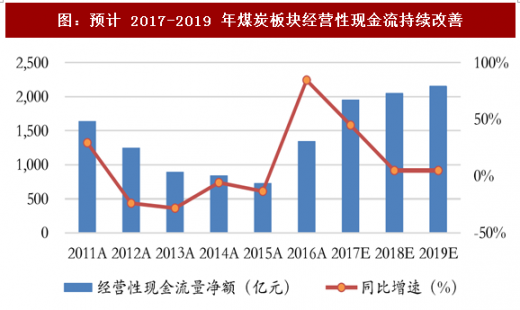

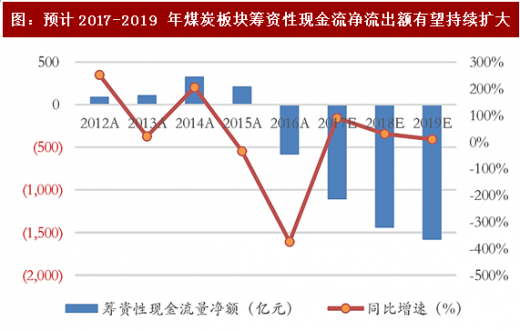

受益供给侧改革,经营性现金流明显改善。由于供给侧改革,行业在 2015 年底出现反转, 2016 年景气迅速回升,2017 年价格高位运行。而煤炭价格恢复性上涨也使得上市公司主业经营反转。从公司经营性现金流层面,板块 2017 年前三季度经营性现金流净流入已经为近5 年最高水平。此外,考虑四季度旺季因素,行业整体经营性现金流有望大幅改善。

预计 2017-2019 年煤炭价格有望维持相对高位,煤炭板块经营性现金流可持续改善。其中,假设 2017-2019 年板块经营性现金流增速分别为 45%、5%、5%。

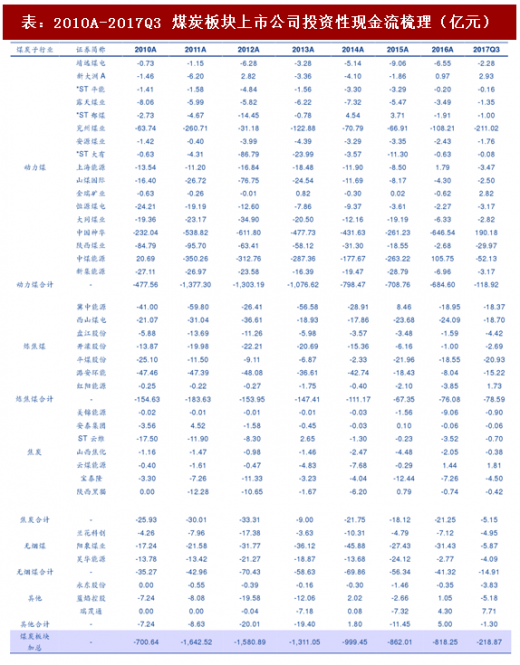

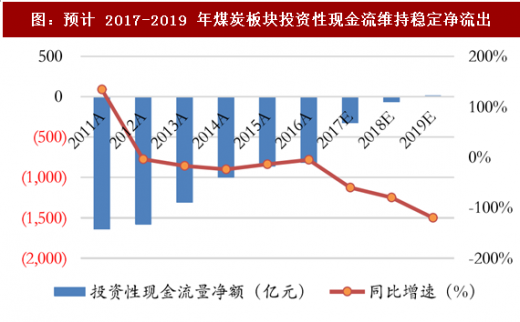

2、未来投资性现金流净流出温和上涨,更多来自设备更迭

投资性现金流净流出不断收缩,主要出于安全因素和产能更新等因素。从报表上看,煤炭板块大部分投资性现金流出来自购建固定资产、无形资产和其他长期资产支付的现金净额项目,而近几年流出额度呈现不断收缩的趋势。我们认为造成这一趋势一方面是因为企业自身资金压力大,不得不减少开支;另一方面则是长期对行业悲观预期。这种悲观预期目前尚未打消,所以很多企业未来没有投资意愿,投资性流出将减少。同时,之前投资开始见效,预计未来可能出现投资性现金流转正。

预计投资现金流在 2019 年转正。考虑未来上市公司对于新建产能投入较少,固定资产投入更多来源于煤矿安全维护以及产能更新等,预计 2017-2019 年煤炭板块投资性现金流出量有望持续减少,并在 2019 年有望转正。其中,假设 2017-2019 年板块投资性现金流增速分别为-60%、-80%、-120%。

参考观研天下发布《2018-2023中国煤炭产业市场发展现状调查与未来发展方向研究报告》

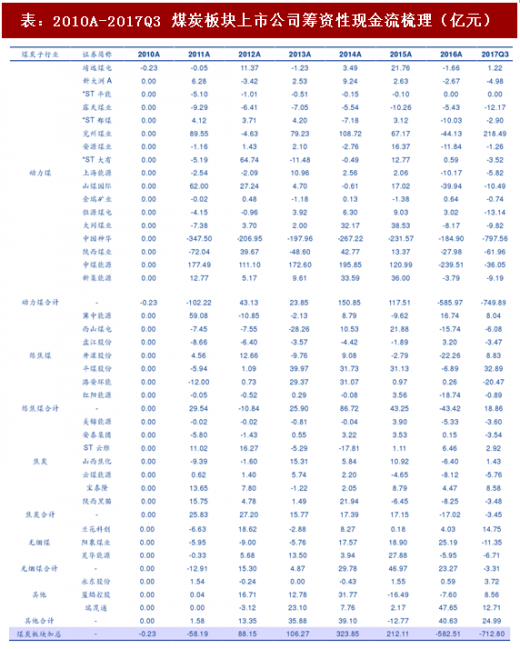

3、筹资性现金流净流出有望持续增大,用于降低杠杆和分红

16 年煤炭板块筹资性现金流由流入转为流出,主要由于“去杠杆”和分红。一方面,随着行业回暖,企业负债到期偿付,杠杆持续去化。另一方面,上市公司分红也占一定比例。从分红的角度看,中国神华、陕西煤业等企业分红数额相对较大。

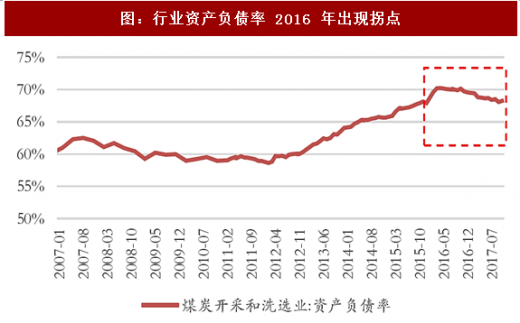

预计“去杠杆”过程将持续 4-5 年。从资产负债率的角度,行业从 2016 年中出现拐点,2017 年全年持续下降。以当前煤价水平,行业资产负债率有望每年下降 1.89%。假设未来煤价水平持续,行业资产负债率有望在 4-5 年回到 59%-60%,对应 2011-2012 年的水平。

预计 2017 年-2019 年煤炭板块筹资性现金流出,企业负债率持续降低,分红预期有望提高。行业资产负债率依然处于相对较高水平,存在较大下降空间。预计 18 年后,随着主业持续回暖,上市公司业绩不断释放,越来越多企业加入到高分红队列。假设 2017 年-2019 年煤炭板块筹资性现金流出增速分别为 90%、30%、10%。

4、“现金奶牛”呼之欲出

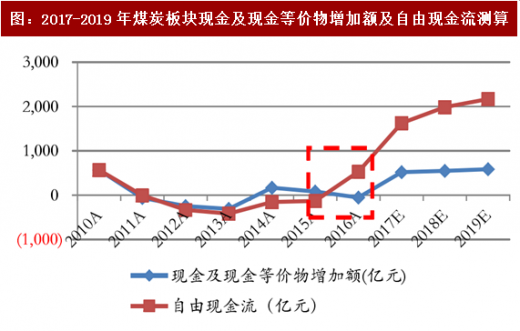

板块未来有望成为“现金奶牛”。根据目前板块现金流形态以及未来预测情况,我们认为行业现金流将持续改善。煤炭行业将成为名副其实的“现金奶牛”。预计 2017 年-2019 年煤炭板块现金及现金等价物增加额分别为 520.11 亿元、547.63 亿元、584.90 亿元。

自由现金流拐点”出现在 2016 年,预计 2017-2019 年改善趋势将延续。从自由现金流角度,板块自由现金流已经在 2016 年反超现金及等价物净增加额。我们预计 2017-2019 年板块自由现金流有望继续增加,背离趋势还将继续延续,想象空间较大。

二、煤价高位运行,公司业绩有望持续修复

上市公司业绩有望在 2018 年集中释放。我们认为 2016 年煤炭企业从行业低谷不断复苏,在这一阶段现金流改善是景气回升的信号,而利润释放需要经历过资产负债表不断修复的过程,所以在这一阶段利润还没有达到充分的释放。展望 2017 年-2019 年的业绩:一方面是自由现金流的不断改善:另一方面是资产负债表的持续修复。我们预计上市公司的利润有望集中在 2018 年集中释放,在这一阶段利润增速远大于煤价和现金流的增速。各重点上市公司未来盈利和估值预测如下:

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。