多晶硅是光伏产业链最上游,该环节技术门槛高,具有一定的垄断性。2008 年前,多晶硅生产技术被国外垄断,主要供应商集中于欧洲、美国和韩国,但在国内光伏市场迅猛发展的推动下,经过十多年的发展,我国企业逐步掌握了多晶硅生产技术,多晶硅产业已初具规模。

2016 年,我国多晶硅生产保持持续增长势头,全年开工的多晶硅企业有 17 家,有效产能达到 21 万吨,产量达到 19.4 万吨,同比增长 17.58%,占全球总产量的 48.5%,产能利用率达到 92.4%。

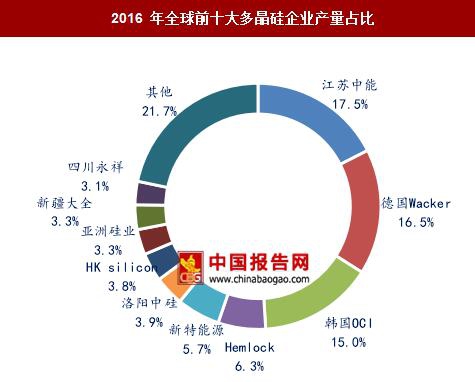

从竞争格局来看,经过 2008~2012 年的低谷,多晶硅市场的落后产能已逐步退出,行业利润率恢复至正常水平,产业整合进一步深化,全球及我国多晶硅市场均呈现寡头竞争的格局。

2016 年,全球前十大多晶硅企业总产量达到 31.3 万吨,同比增长 17.1%,约占全球总产量的 78.3%,其中江苏中能以 7 万吨的产量位居全球首位,德国 Wacker 公司以 6.6 万吨的产量位居次席,韩国 OCI、美国 Hemlock 分别以 6 万吨、2.5 万吨位居第三、第四位。国内多晶硅产业行业集中度同样较高,2016 年,全国产量排名前十的企业产能总计达到 18.2 万吨,产量约为 17.5 万吨,分别占全国总产能、产量的 86.7%和 90%。其中,产量规模排名前三的企业分别为江苏中能、新特能源和洛阳中硅。

虽然我国多晶硅产业发展迅猛,产能和产量持续扩张,但由于相对于下游硅片、电池片和组件来说,我国多晶硅产业发展相对滞后,长期受海外厂商的垄断和压制,时至今日,我国多晶硅产业仍需大量进口。据海关数据统计,2016 年我国累计进口太阳能级多晶硅 13.6 万吨,同比增加 20.3%。在进口地方面,由于我国对韩国企业征收的“双反”税率较低,2016 年,来自韩国的多晶硅产量在进口总量中的占比超过 50%。可以预期的是,由于我国光伏产业链下游对多晶硅的需求将保持旺盛,我国仍需大量进口多晶硅,但随着国内新建及扩产产能陆续投产,我国多晶硅的自产比率将呈上升态势。

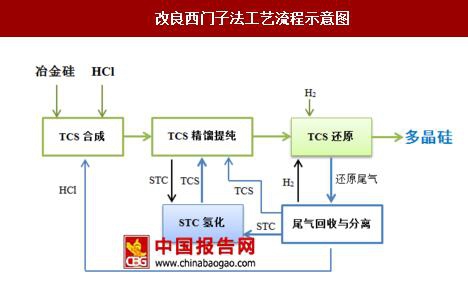

改良西门子法仍将是主流,硅烷流化床法市场份额将有所增加。1955 年,德国西门子开发出以氢气(H2)还原高纯度三氯氢硅(SiHCl3),在加热到 1100℃ 左右的硅芯(也称“硅棒”)上沉积多晶硅的生产工艺;1957 年,这种多晶硅生产工艺开始应用于工业化生产,被外界称为“西门子法”,改良西门子法即在西门子法的基础上增加了尾气回收和四氯化硅氢化工艺,实现了生产过程的闭路循环,既可以避免剧毒副产品直接排放污染环境,又实现了原料的循环利用、大大降低了生产成本。改良西门子法生产工艺相对成熟,一直是多晶硅生产最主要的工艺方法,国内采用改良西门子法生产的多晶硅占据我国总产量的 98%。

改良西门子法生产成本持续降低。多晶硅的生产成本中,能源、原料和折旧是多晶硅生产中比例最大的三项成本,分别占到总成本的 39-46%、21-19%、19-12%,影响成本的关键是能源消耗和原料消耗。近年来,基于改良西门子法的多晶硅生产能源消耗降低显著,从 2009 年的综合能耗 40.06kgce/kg,降低到 2016 年的 12.28kgce/kg,降幅达 69.4%。原料消耗包括三氯氢硅、硅粉、四氯化硅等,最终集中体现在硅耗上,目前先进企业的指标已达到 1.15kg 硅/kg-Si,接近理论值,降本空间已极为有限。

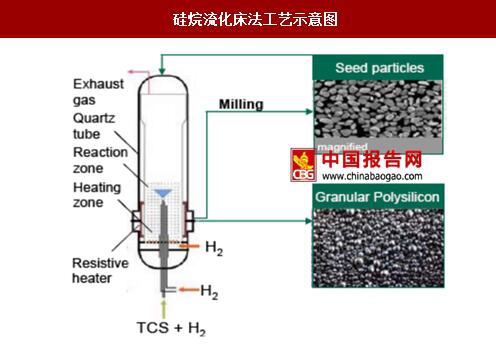

由于改良西门子法降本空间已较为有限,近年来硅烷流化床法开始受到业界的广泛关注,国际上 REC 和 SunEdison 采用硅烷法生产颗粒硅已超 30 年,江苏中能 2015 年开始试运行硅烷流化床工艺。硅烷流化床法是将硅烷通入加有小颗粒硅粉的流化床(FBR)反应炉内进行连续热分解反应,生成粒状多晶硅。与改良西门子法相比,硅烷分解后产生的尾气主要是氢气,易于回收利用,硅烷法分解和尾气回收环节物料周转量少,投资省,且硅烷分解温度低,电耗低,便于采用流化床连续生产,其缺点在于易燃易爆具备安全隐患,制成的多晶硅纯度相对较差,成本相对更高。我们认为,随着技术的进步以及产业的逐步重视,硅烷流化床法的市场份额将会有所增加,据 2016 版《中国光伏产业发展路线图》预测,到 2020 年,硅烷流化床法占比有望达到 8%。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。