(一)行业特有的经营模式、行业的周期性、区域性和季节性特征

1、行业特有的经营模式

改性塑料行业主要根据下游客户的需求,向通用树脂添加改性材料等加工成符合下游产品性能要求的改性产品向客户销售,再由下游零部件厂商通过注塑、吹塑等工艺将改性塑料粒子加工为改性塑料制品,最后用于汽车、家电、轨道交通等终端产品上。在汽车领域,由于汽车品牌、车型众多导致材料供应商需根据最终客户需求生产相应牌号的改性塑料粒子,从而满足客户的个性化需求。

2、行业的周期性特征

改性塑料产品最终应用于汽车、轨道交通、家电、电子电气等行业,因此,行业的景气周期与宏观经济的运行周期有一定的相关性。但由于改性塑料产品的应用领域众多,产品种类分散,总体上受宏观经济运行周期波动影响但波动幅度较小;中高端产品具有较强的刚性需求,对价格的敏感性较低,因此也能在一定程度上抵御经济运行周期的波动。另外,由于改性塑料的原材料主要是石油化工产品,因此原油价格的波动周期直接影响改性塑料产品的利润率。

3、行业的区域性特征

改性塑料制品行业具有贴近客户和快速供货的特点,必须密切关注市场需求变化,及时准确了解客户需求,与客户建立良好的互动关系,行业的区域性特征与下游行业基本一致。我国改性塑料企业多数分布于长江三角洲和珠江三角洲等经济比较活跃、客户比较集中的地区,呈现出较强的区域性特征。全国塑料产量最多的省份有广东、浙江、江苏等,国内汽车用改性塑料市场主要集中在以上海为中心的华东地区、以长春为中心的东北地区、以武汉为中心的华中地区、以广州为中心的华南地区和以重庆为中心的西南地区。

4、行业的季节性特征

改性塑料行业的季节性主要是由其下游行业的季节性所决定的,一般下游行业在其旺季前会提前备货,使得改性塑料厂商的生产销售旺季会提前一到两个月,总体来看,下半年销售量要比上半年更多。汽车作为改性塑料重要的下游行业,汽车产量的季节性特征与改性塑料粒子的产销量有直接的正向关联关系,每年的9 月至12 月为汽车制造企业的采购旺季,为应对市场供需变动、气候变化以及春运对产品运输的影响,汽车厂商在年末月份的采购量将达到年内峰值。汽车产量的季节性图示如下:

一、竞争情况

1、市场竞争格局

我国改性塑料行业的发展始于 20 世纪90 年代,在此之前我国的改性塑料基本都需要从国外进口。在行业发展初期,国内改性塑料企业主要利用自身的劳动力成本优势,抢占中低端产品市场。经过二十多年的快速发展,我国改性塑料行业在专用料、功能母料、纳米复合材料、无机粉体材料改性、无卤阻燃、改性用助剂和添加剂、废旧工程塑料回收利用,以及改性塑料用机械设备等方面已经取得长足发展,并在多个技术和产品领域达到国际水平,并具有技术优势,享有自主知识产权,实现了工业化生产。

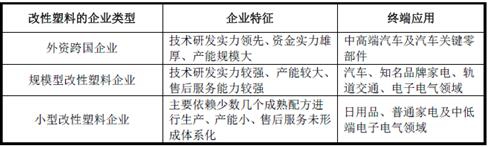

目前,在中高端产品市场,国内企业占据的市场份额仍相对较小。跨国公司大多是集上游原料、改性设备、品牌、技术及产品销售优势于一体的大型化工企业,在高性能专用改性塑料的配方研发和加工制造以及品牌质量上处于领先地位,并通过技术升级和高端产品的不断推陈出新,引领行业的发展趋势。我国有上千家企业从事改性塑料生产,虽然总产能超过了200 万吨6,但大都规模较小,产能超过3,000 吨的规模企业只有70 余家。国内企业资金规模和技术实力与杜邦、巴斯夫、朗盛等巨头相比,仍有较大差距。

部分国内企业通过科技攻关、生产工艺的改进,研发出的产品在性能和稳定性等方面已经达到国际先进水平,打破了国外的技术垄断。凭借性价比及本地化服务优势,逐渐形成进口替代的市场竞争格局,改性塑料行业中规模型企业的特征是技术研发实力较强、产能较大、售后服务能力较强。改性塑料的终端应用主要涉及汽车、轨道交通、家电、电子电气、日用品等领域,其中,汽车、轨道交通等领域对材料性能要求较高且需要持续改进提升,自身规模均较大,对供应商产能规模、服务能力、综合实力要求较高。

虽然改性塑料企业众多,但规模型企业有限,且终端应用领域广泛,因此,规模型企业间的竞争并未达到恶性程度。改性塑料作为新材料产业的重要组成部分,是化学工业中较具活力和发展潜力的新领域。近年来,虽然改性塑料行业的产能扩张较为迅速,但在中高端运用领域,尤其是对产品结构差异性的要求,改性塑料的生产仍未能完全满足国内市场需求,未来改性塑料行业仍存在较大的发展空间。

二、竞争企业的情况

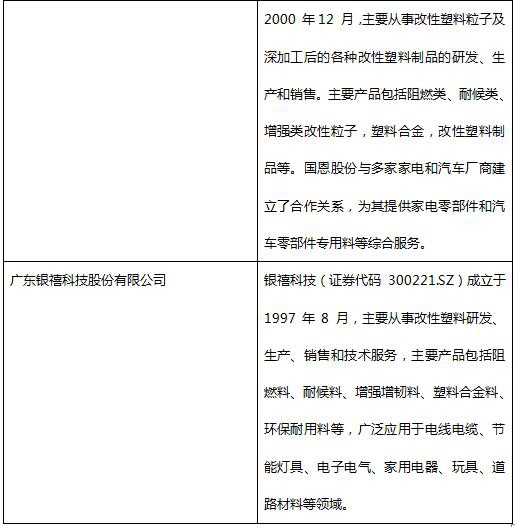

由于汽车、家电、电子电气等下游生产企业具有显著的区域性特征,国内改性塑料生产企业主要集中在长三角和珠三角地区。国内改性企业通过开拓和服务市场、研发能力的持续提升,与国外化工巨头的差距在缩小,并利用性价比高,更加贴近客户,服务反应灵活等优势在市场竞争中逐步扩大市场份额。同行业国内主要企业情况如下:

(三)改性塑料行业与上下游之间的关联性

1、行业与上游行业的关联性

改性塑料行业上游是石油天然气化工行业,主要利用其生产出的PA、PP、PC、ABS、PE 等合成树脂作为原材料。2015 年我国合成树脂总产量达7,691 万吨,同比增长10.65%。随着上游行业生产工艺的不断进步,持续稳定地为改性塑料行业提供了高质量的原材料,满足了改性塑料行业技术和工艺发展的需求,促进行业的发展。

2、行业与下游行业的关联性

改性塑料凭借其性能和成本优势,以及“以塑代钢”、“以塑代木”等应用趋势,在下游行业的应用愈发广泛,主要包括汽车、轨道交通、电子电气、家用电器、建筑建材、电动工具等产品制造业。随着我国经济持续快速发展,轨道交通建设的步伐不断加快,高铁“八纵八横”和国家“一带一路”战略的实施给国内企业提供了更多开拓国内外市场的机会;此外,人们生活质量的提高也在刺激消费需求的不断升级,我国汽车行业近年来一直保持较快的增速,汽车保有量稳步上升并具有持续增长的动力,与全球42%的工程塑料用于汽车行业相比,在我国仅为10%左右,预计未来几年汽车行业将成为工程塑料消费量增速最快的领域。

下游产品市场的发展空间广阔,需求稳定增长,从而为改性塑料行业提供了更多业务机会。

(四)进入改性塑料行业的主要障碍

1、技术壁垒

改性塑料行业在我国属于对技术水平有较高要求的行业,企业只有具备较深厚的技术底蕴,才能在行业中立足。改性塑料大多属于个性化需求产品,涉及应用、配方和制备等多方面技术。在行业发展过程中,企业必须具有自主研发和创新能力,能够根据下游客户的具体需求和质量标准,在配方设计、产品供给和下游工艺参数配置等方面为客户提供全方位服务,才能在市场竞争中立稳脚跟并谋求发展。尤其是作为改性塑料产品生产核心的配方研制,更是企业生存与发展的关键所在,而配方的自主研制不可或缺的是经验丰富的研发科技人员和严谨的过程控制,这需要通过长期的研发积累来获取。而且塑料改性技术及产品的更新速度很快,要求业内企业具备较强的持续创新能力,不断满足多变的市场需求。因此,行业内的后来者往往需要经历一段较长的技术摸索和积累时期,才能和业内已经占据技术优势的企业相抗衡。

2、品牌壁垒

改性塑料行业的主要下游行业对材料的品质、数量及服务响应速度等方面均提出越来越高的要求,已在改性塑料行业树立口碑、建立品牌的企业往往更容易受到客户的信任和青睐,优良的口碑和知名的品牌往往代表着高质量的产品、高素质的人员和丰富的行业经验。创立一个知名品牌需要长期、大量的投入,需要不断积累专业和行业经验,并形成优良的口碑,对于新进入的企业来说在短期内是难以实现的。因此,改性塑料行业存在较高的品牌壁垒,一般的小型公司很难达到高端、优质客户的快速认同。

3、人才壁垒

改性塑料产品更新升级很快,生产厂家必须拥有专业、稳定的人才队伍,才能保证持续具备很强的技术吸收、优化、再创新及应用能力。由于改性塑料行业生产具有明显的针对性,技术人员必须在生产和研发实践中进行多年的学习和积累才能胜任研发工作。此外,改性塑料行业处于工业产业链的中间层次,要求企业对市场需求变化有快速的反应能力,因此骨干管理人员除了要具备综合的管理能力之外,还要具有深厚的专业知识背景,才能凭借敏锐的技术前瞻能力洞察市场先机。

4、市场壁垒

改性产品的主要应用领域包括轨道交通、汽车制造和家用电器等行业,上述行业均为技术密集型产业,因此对产品质量特别重视,尤其是下游领域的知名大规模企业,往往对供应商审核非常严格,审核周期也相对较长,通常在其确定合格供应商后,在没有重大质量问题的情况下,为规避产品品质风险和持续供应风险,上下游企业间相对保持长期稳定的合作关系。只有通过长期的合作,改性塑料供应商才能准确了解客户的具体需求和质量标准,从而能够对客户提供全方位的服务。汽车、轨道交通等领域的制造商基本已形成各自的改性塑料产品供应体系,新进入企业在缺乏优质稳定客户的情况下,难以在行业内获得快速的发展。

5、资金壁垒

改性塑料行业兼具资金密集型特征,主要表现为上游供应商在采购原材料时,要求先付款后发货才能提供生产必需的原材料,而下游的主机厂要求公司在产品销售中给予信用期限,因此,有大量资金被占用,需要充足的现金流以支持日常经营的正常运转。另外,前期需要耗费大量资金用于技术研发和产品开发,以及较高的人力成本投入。由于上述投入均是经营过程中经常性的投入,新进入者不得不考虑,自身资金实力是否能够在产业链资金压力下保持企业正常运转,以及维持高额的各类研发支出。

(五)影响行业发展的有利和不利因素

1、有利因素

(1)国家政策的大力支持

新材料产业不仅为战略新兴产业,也是其他战略新兴产业的基础。新材料的开发与应用是我国实现工业制造转型升级的重要环节。改性塑料作为有机高分子新材料领域中的重要组成部分,是我国产业政策重点支持发展的高技术、新材料行业。

(2)下游产业的需求持续增长

改性塑料的下游应用领域广泛,包括汽车、轨道交通、家电、电子电气等行业。近年来,我国汽车产量持续增长,2016 年我国汽车产销量较2015 年同比增长14.78%和13.94%,分别达到2,812 万辆和2,803 万辆。我国在轨道交通基础设施建设领域也持续加大投入,以高铁为代表的轨道交通在全国各地如火如荼地建设和发展,并向海外工程延伸。另外,家电、电子电气、电动工具等市场的快速发展,也为改性塑料行业提供了广阔的市场发展空间,带动了改性塑料产品需求的快速增长。

(3)低碳节能环保成为社会生产和消费的发展趋势

提倡节能环保、构建低碳社会,是社会经济实现可持续发展的必然选择,“以塑代钢”、“以塑代木”已成为我国生产和消费的发展趋势。在汽车制造领域,汽车轻量化成为行业发展的重要方向,也是衡量一个国家汽车生产技术水平高低的重要标志之一。根据中国汽车工业协会公布的数据,2016 年我国新能源汽车产销量分别达51.7 万辆和50.7 万辆,较上年同期分别增长了51.7%和53%,作为朝阳产业,新能源汽车市场得到了国家和地方政府的政策扶持和资金补贴,这也促进居民汽车购买结构的调整和环保意识的提升。塑料改性技术不仅赋予了塑料优异的性能,在应用上替代了其他传统材料,还通过对废弃塑料的综合利用实现了循环经济,减少了环境污染,降低了生产成本。随着低碳经济概念的深入人心,塑料改性技术将越来越受到重视。

(4)自主创新能力增强

改性塑料产品种类、牌号众多,技术性能指标复杂多样,产品更新换代迅速。

经过多年的发展,我国改性塑料行业的整体技术与国外技术差距在缩小,我国改性塑料行业的自主研发能力不断提高,技术研发与生产实践实现良性互动,持续跟踪国际塑料改性技术的最新发展,并在专用料、耐寒材料、无卤阻燃、改性用助剂和添加剂、废旧工程塑料回收利用等方面不断取得研究成果和技术进步,部分企业更是打破了国外垄断,掌握了具有自主知识产权的生产技术并实现对进口产品的替代。我国改性塑料企业的技术积累和不断增强的自主研发能力,已成为促进行业发展的积极因素。

2、不利因素

(1)整体技术创新能力不强

虽然我国一些改性塑料企业通过多年的经验积累和科研攻关,已在高端应用领域逐步打破国外技术垄断,但我国改性塑料行业的整体技术水平仍然偏低,多数改性塑料生产企业尚不具备独立的研发能力,科研成果较少,致使部分领域和部分关键零部件材料仍主要依赖进口,因此,行业技术创新能力有待进一步提高。

相关技术规范和标准的不断推出和更新,对企业的技术研发提出了更高的要求,企业必须重视自主研发,不断追求技术创新才能在竞争中占据优势。

(2)复合型技术人才缺乏

改性塑料产品的研发、生产、销售和管理中涉及多种技术的综合应用,需要与上下游行业相互配合,生产出顺应下游行业发展趋势的新型材料,不仅要求专业技术人员掌握塑料改性的前沿技术,还要对下游客户所处行业有专业的认识。

因此,进入该领域的企业需要有长时间的技术人才储备和积累,但目前国内相关人才的培养更多还是根据各企业发展需要的自我培养,复合型专业的高素质人才短缺阻碍了国内改性塑料行业的快速发展。

(3)上游原材料价格波动较大

塑料制品行业是以合成树脂为主要原料,并辅以一定量的添加材料混合而成。原油价格变动是影响合成树脂成本变化的主要原因,因此,原油价格的波动将会通过产业链层层传导最终影响塑料制品的成本。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。