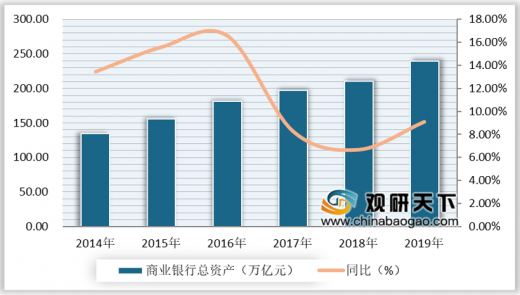

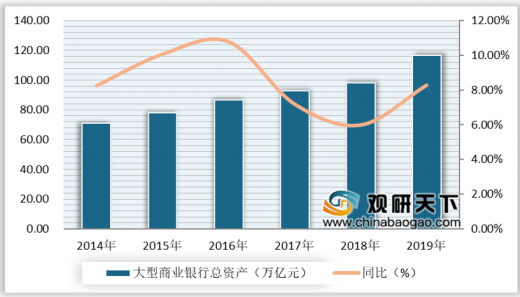

从各类型银行资产来看,2019年我国大行总资产达 116.78 万亿元,占银行业金融机构的比例为 40.27%,同比增长8.27%,整体保持稳定态势。

2019年我国股份行总资产达51.78万亿元,占银行业金融机构的比例为 17.86%,同比增长10.13%,增速逐季提升,在所有种类金融机构中增速最高。主要原因是2018年股份行受“去杠杆”影响较大,规模增速较低,基于2018年的低基数,又叠加2019年监管趋稳引导银行增加信贷投放,资产规模增速开始恢复上涨,并在19Q4仍保持较强的增长弹性。

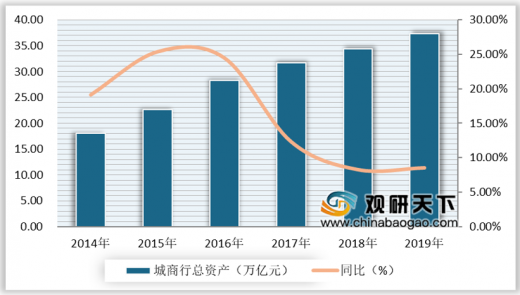

2019年我国城商行总资产达37.28万亿元,占银行业金融机构的比例为12.85%,同比增长8.53%,全年呈现“高开低走”的态势。主要是2019 年出现了城商行风险暴露事件,恶化了城商行同业业务环境,限制同业业务发展,而且大行在政策推动下业务下沉,承担部分中小企业的融资需求,因而城商行承受一定扩表压力。

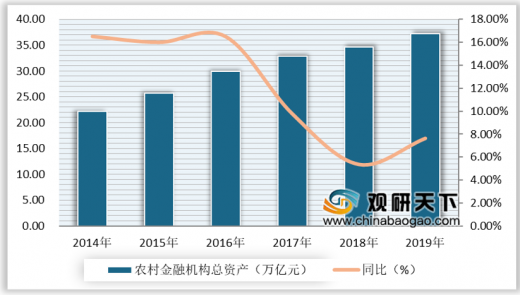

2019年我国农村金融机构总资产达 37.22 万亿元,占银行业金融机构的比例为 12.83%,同比增长7.63%。2019年局部区域爆发了银行风险事件,对农村金融机构冲击较大,市占率有所下滑。

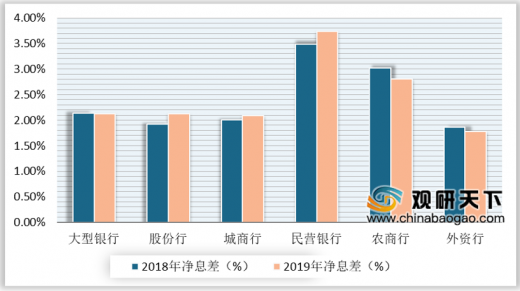

从净息差业绩指标来看,2019年商业银行在净息差方面改善明显,净息差为2.20%。其中股份行表现最为突出,其净息差较2018年提升20个BP至2.12%。民营银行虽然改善幅度较大,但应主要是释放拨备的效果。

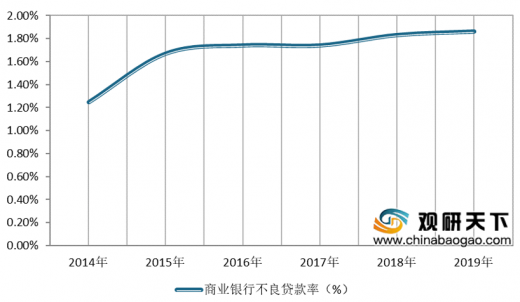

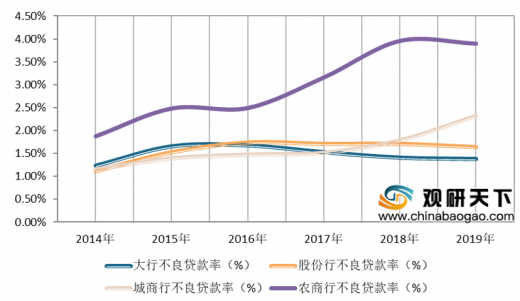

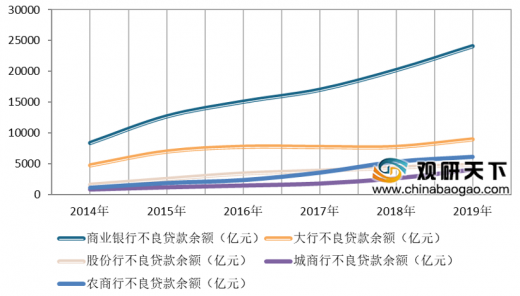

从不良贷款率来看,2019 年我国商业银行不良贷款率为1.86%,不良贷款余额24135亿元,不良率抬升主要因为不良认定更为严格,关注类贷款同比下降 22bp 至 2.91%,潜在的不良持续改善。从银行分类来看,2019 年大行的不良贷款率为1.38%,不良贷款余额8959亿元;股份行的不良贷款率为1.64%,不良贷款余额4805亿元;城商行的不良贷款率为2.32%,不良贷款余额4074亿元;农商行的不良贷款率为3.90%,不良贷款余额6155亿元。

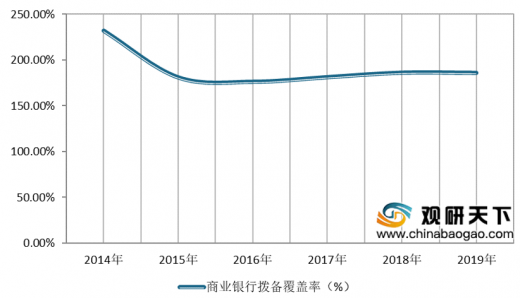

从拨备覆盖率来看,2019 年我国商业银行的拨备覆盖率是186.08%,小幅下降,但高于120%-150%的监管要求,抵御风险能力仍较强。从各类型银行来看,2019年大行的拨备覆盖率是234.33%,拨备覆盖率处于高位,同比去年几乎持平;2019年股份行的拨备覆盖率为192.97%,处于比较稳定的状态;2019年城商行的拨备覆盖率为153.96%,同比去年下行33.2%,下行幅度较大;2019年农商行的拨备覆盖率为128.16%,拨备覆盖率处于较低的水平,农商行目前的抗风险能力依然较弱。

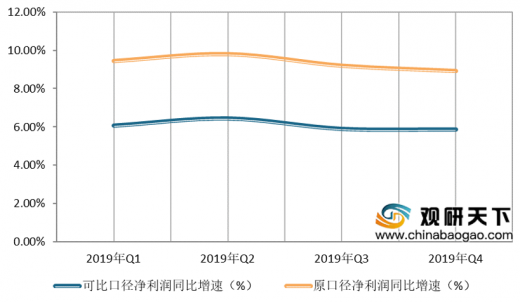

从净利润增速来看,2019年我国商业银行净利润同比增速稳定,较3季度略有下降。数据显示,2019 年,我国商业银行累计实现净利润 1.99 万亿元,同比增长 8.91%,可比口径下同比增长5.88%。2019 年四个季度净利润同比增速分别为(可比口径)6.08%、6.45%、5.91%、5.88%,分季度净利润同比增速平稳,靠资产规模扩张,净息差走阔带动,行业利润增速整体好于2018年。

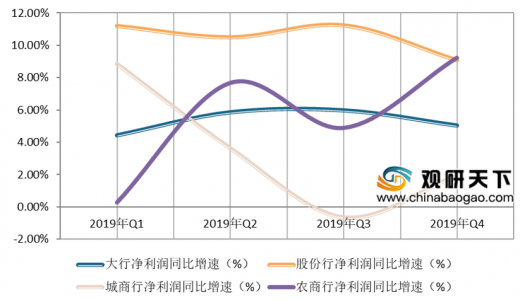

从各类银行分析,2019 年大行四个季度净利润增速分别为 4.43%、5.86%、5.98%、 5.04%,增速比较稳定;股份行四个季度净利润增速分别为 11.19%、10.49%、11.23%、9.07%,在四类银行机构中净利润增速最高;城商行四个季度净利润增速分别为8.85%、3.64%、-0.63%、1.95%,在四类银行机构中净利润增速最低, 但第四季度利润增速环比提升明显;农商行四个季度净利润增速分别为0.28%、7.67%、4.89%、9.22%,各个季度利润增速波动较大。

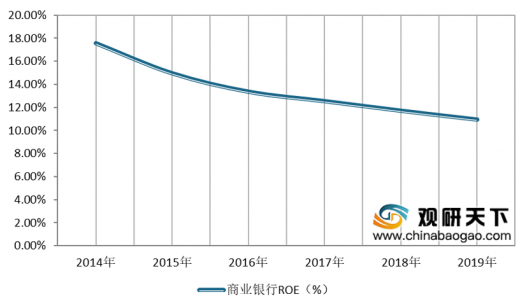

2019 年我国商业银行ROE为10.96%,同比下行77bp,ROA为0.87%,同比下行3bp。当前经济处于下行阶段,银行景气度较低,银行ROE和ROA趋势性下行。

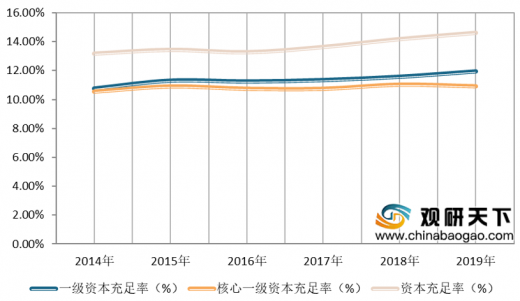

我国银行资本充足率不断提升。数据显示,2019 年我国商业银行资本充足率、一级资本充足率、核心一级资本充足率分别为 14.64%、11.28%、10.72%,整体来看,除核心一级资本充足率较2018年小幅下降外,商业银行资本充足率指标呈平稳上升趋势,风险在可控范围,经营保持稳健。

从各类型银行来看,大行资本充足率继续领跑,股份行表现突出。截至2019年末,大行资本充足率达16.31%,为同行最高,资本规模具有大行优势;股份行2019年末资本充足率为13.42%,同比增幅最高;城商行2019年末资本充足率为12.70%,同比降低10bp,资本充足率较同行最低;农商行2019年末资本充足率为13.13%,同比降低7bp,近两年增速有所下降。综合来看,我国各类商业银行资本充足率指标均达到监管部门资本充足率不低于10.5%的最低要求,资本较为充足,银行业的发展是相对稳健的。

2019 年上市银行盈利保持稳健,资产规模有所扩大。截止目前,已公布业绩快报的上市银行有23家,其中股份行6家,城商行10家,以及农商行7家。在净利润增速方面,所有银行2019年净利润均较2018年有不同程度增长。整体来看,23家上市银行净利润基本实现两位数增长,盈利能力保持稳健增速,资产规模均有扩大,资产质量稳定向好。

| 银行 |

归母净利润(亿元) |

同比增长(%) |

营业收入(亿元) |

同比增长(%) |

| 招商银行 |

928.67 |

15.28% |

2,697.50 |

8.53% |

| 兴业银行 |

658.68 |

8.66% |

1813.19 |

14.55% |

| 浦发银行 |

589.11 |

5.36% |

1,906.88 |

11.60% |

| 中信银行 |

480.15 |

7.87% |

1,875.84 |

13.79% |

| 光大银行 |

373.54 |

10.98% |

1,328.12 |

20.47% |

| 平安银行 |

281.95 |

13.61% |

1,379.58 |

18.20% |

| 上海银行 |

202.98 |

12.55% |

498.00 |

13.47% |

| 江苏银行 |

146.19 |

11.89% |

449.74 |

27.68% |

| 贵阳银行 |

58.06 |

13.02% |

146.61 |

15.94% |

| 成都银行 |

55.51 |

19.40% |

127.31 |

9.84% |

| 长沙银行 |

50.80 |

13.43% |

170.17 |

22.07% |

| 西安银行 |

26.75 |

13.25% |

68.45 |

14.54% |

| 苏州银行 |

24.73 |

10.30% |

94.25 |

21.82% |

| 青岛银行 |

22.85 |

12.92% |

96.16 |

30.44% |

| 郑州银行 |

32.85 |

7.40% |

134.87 |

20.88% |

| 宁波银行 |

137.14 |

22.60% |

350.72 |

21.23% |

| 青农商行 |

28.25 |

16.78% |

87.32 |

17.02% |

| 常熟银行 |

17.93 |

20.66% |

64.53 |

10.80% |

| 紫金银行 |

14.16 |

12.92% |

46.75 |

10.52% |

| 无锡银行 |

12.45 |

13.59% |

35.63 |

11.62% |

| 江阴银行 |

10.12 |

18.09% |

34.06 |

6.91% |

| 张家港行 |

9.52 |

14.01% |

37.51 |

25.08% |

| 苏农商行 |

9.06 |

12.91% |

35.18 |

11.70% |

| 银行 |

资产规模(亿元) |

同比增长(%) |

不良贷款率(%) |

同比变化 |

拨备覆盖率(%) |

同比变化 |

| 招商银行 |

74171.24 |

9.95% |

1.16% |

-20BP |

—— |

—— |

| 兴业银行 |

71436.97 |

6.44% |

1.54% |

-3BP |

—— |

—— |

| 浦发银行 |

70047.96 |

11.37% |

2.05% |

13BP |

—— |

—— |

| 中信银行 |

67481.08 |

11.23% |

1.65% |

-12BP |

175.25% |

17.27% |

| 光大银行 |

47334.29 |

8.63% |

1.56% |

-3BP |

—— |

—— |

| 平安银行 |

39390.70 |

15.2% |

1.65% |

10BP |

183.12% |

27.88% |

| 上海银行 |

22370.82 |

10.32% |

1.16% |

-1BP |

337.15% |

4.20% |

| 江苏银行 |

20650.58 |

7.23% |

1.38% |

-1BP |

232.79% |

28.95% |

| 贵阳银行 |

5609.30 |

11.44% |

1.45% |

10BP |

290.58% |

24.53% |

| 成都银行 |

5580.75 |

13.36% |

1.43% |

-11BP |

—— |

—— |

| 长沙银行 |

6019.98 |

14.31% |

1.22% |

-7BP |

—— |

—— |

| 苏州银行 |

3434.10 |

10.39% |

1.53% |

-15BP |

224.40% |

50.07% |

| 西安银行 |

2782.83 |

14.29% |

1.18% |

2BP |

262.41% |

45.88% |

| 青岛银行 |

3736.22 |

17.62% |

1.65% |

-3BP |

—— |

—— |

| 郑州银行 |

5004.73 |

7.36% |

2.37% |

-10BP |

—— |

—— |

| 宁波银行 |

13177.13 |

18.03% |

0.78% |

0 |

524.08% |

2.25% |

| 青农商行 |

3416.67 |

16.16% |

1.46% |

-11BP |

—— |

—— |

| 常熟银行 |

1844.95 |

10.67% |

0.96% |

-3BP |

481.26% |

36.24% |

| 紫金银行 |

2013.21 |

4.22% |

1.68% |

-1BP |

236.96% |

7.38% |

| 无锡银行 |

1618.79 |

4.85% |

1.21% |

-2BP |

288.68% |

53.92% |

| 江阴银行 |

1263.23 |

9.99% |

1.83% |

-32BP |

259.13% |

25.42% |

| 张家港行 |

1232.14 |

8.61% |

1.37% |

-10BP |

245.88% |

22.03% |

| 苏农银行 |

1256.46 |

7.59% |

1.33% |

2BP |

249.255% |

1.07% |

以上数据资料参考《2020年中国银行资产托管业务市场分析报告-市场规模现状与发展规划趋势》。

各类行业分析报告查找请登录chinabaogao.com 或gyii.cn

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。