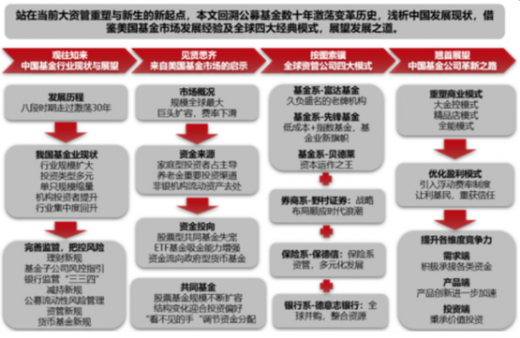

2018年资管新规《关于规范金融机构资产管理业务的指导意见》正式落地,大资管行业开启统一监管新时代。监管趋严背景下,基金业主动管理先发优势明显,客户基础扎实,最符合政策导向,公募基金产品有望成为重要资产投向,迎更多增量资金。但同时,公募基金市场和牌照红利弱化,急需提升需求端、产品端、投资端各维度综合竞争力,抓住大资管重塑与新生的战略契机,因势而谋、应势而动、乘势而上,打造新时代的公募基金行业。

参考观研天下发布《2019年中国基金行业分析报告-市场调查与发展趋势预测》

中国基金业自1985年诞生至今已存在有三十余年,也快速走完了西方同行近百年历程,经历了萌芽期、初创期、规范期、创新期、快速成长期、徘徊期、新增长和严监管等八大发展阶段。截至2017年底,公募基金资产净值占A股市值20.37%,占GDP比例为13.96%,虽然行业发展速度较快,但体量在资本市场中所占比重仍较小。

随着大资管时代“去杠杆、降通道”系列政策来临,如通道、表外等业务市场和牌照红利将逐步降低,其藩篱不断受到内外因素冲击:就内部而言,产品缺乏差异化、渠道缺乏控制力、人才流失愈演愈烈;就外部而言,其他类型的金融机构不断推出基金类产品,蚕食着基金公司的市场份额。因此,在竞争不断强化、监管不断趋严情况下,我国基金业如何才能在资管市场走出一番新天地成为全行业共同思考的问题。

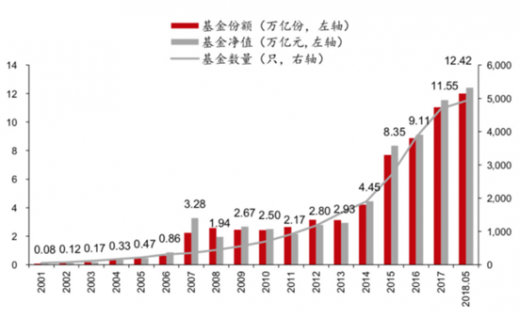

公募基金公司业务可分为两类,一是公募类业务,二是专户类业务,专户业务可分为主动管理型业务和通道业务。近年来,基金整体规模稳健发展壮大。自1998年第一批基金管理公司设立以来,我国基金业总规模呈不断扩大态势,尤其是2006-2007年大牛市,快速激活市场热情,基金规模突破3万亿元,但在随后几年相对熊市中,市场热情下降,基金净值缩水,规模一直回落到2011年的2.17万亿元,2012年来各类货币市场型基金产品快速崛起,基金业总净值也出现一波拉升,从2011年底的2.17万亿元上升到2013年底的2.93万亿元。2014年底启动的牛市让行业整体再创高峰,2015年基金净值是2013年净值的2.85倍,达到8.4万亿元。自2016年底,基金行业受市场行情影响,尤其是基金专户监管趋严,通道业务承压,基金专户规模进入平台期,增速放缓。总体来看,基金整体规模和净值增速趋稳,截至2018年5月底,全部基金公司管理公募基金资产净值已达12.4万亿,整体保持在高位。

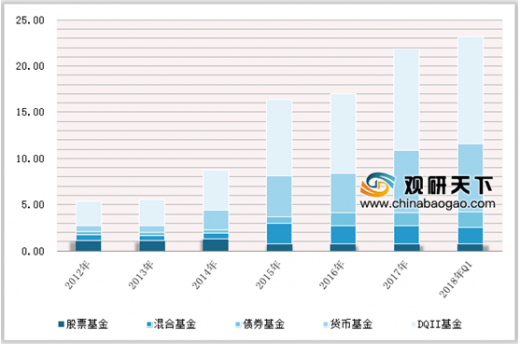

开放式基金异军突起成主导,货币型基金蔚然成风。封闭式基金是我国最早的基金产品类型,但自2001年开放式基金出现以来,后者因交易灵活而规模快速做大。2018年第一季度开放式基金总净值达11.65万亿元,占总规模的94.19%。2014年末股市开始强势上行,2015年股市先牛后熊,天弘基金余额宝等货币基金飞速发展。受此市场环境影响,基金业开放式基金产品结构再次发生变化,2015年起货币型基金稳占半壁江山,混合型基金紧随其后。

根据Wind数据,截至2018年第一季度,股票型基金净值维持在0.78万亿元的水平,占比达6.74%,相比2017年末小幅下降0.18个百分点;混合型基金净值为1.71万亿元,占比为14.72%,相比2017年末下降2.91个百分点;债券型基金、货币型基金净值分别为1.74万亿元和7.32万亿元,两者占比分别为14.90%和62.86%,相比2017年末均上涨1.57个百分点。基金行业根据市场状况调整投资资产类别,2018年第一季度市场疲软,债券型基金、货币型基金产品更为受投资者欢迎。

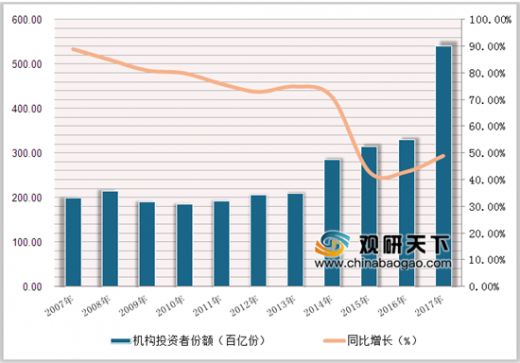

2007年以来,基金持有人结构机构化趋势明显,机构投资者占比自2007年的10.5%稳健提升至2014年的28.6%,并于2015年跨越提升至56.9%,首次超过个人投资者占比。虽2017年受委外新规等监管政策影响,机构投资者占比有所回落,但近三年机构投资者占比整体维持高位。

2019年公募基金业五大猜想

1、管理资产总规模将突破15万亿元

公募基金行业20年的成长一直伴随着严监管、高透明度的标签,这也使得其不像近几年私募基金的“野蛮生长”,公募基金行业一直稳健、规范地进行资产管理服务,产品数量和规模总量稳步增长。

基于对往年公募基金行业数据的分析预测:到今年年底之时,公募基金管理资产的总规模(不包括专户)将突破15万亿元,较之2018年年底的总规模增长15%以上;公募产品数量将突破5600只,较之去年年底的总数量增加8%以上。

2、货币基金规模占比进一步走高

货币基金规模虽然在去年经历了有史以来的最严控制,但仍在去年保证了12.62%的增长率。近几年,货币基金总规模在公募基金市场总规模中的占比不断走高,而在2019年,货币基金规模扩张的速度大概率会跑赢公募基金所有产品的规模扩张速度。

选择申购货币基金的投资者目的十分明确。除了风险较低、资金流动强、起购点低、转换灵活、操作便捷等优点之外,更重要的是看重了其保本属性。资管新规落地后,公募基金市场上的保本基金面临着转型或清盘的命运,货币基金的相对竞争优势得到进一步的强化,即便是部分货币基金或短期理财债基由摊余成本法转换为市值法,仍很难出现亏损的情况。

一方面,存量的货币基金规模有望进一步扩张。从天弘余额宝面世以来,各家基金公司纷纷探索与银行、券商、互联网平台之间的合作模式,凭借着清晰易懂的产品介绍和操作便捷、保证本金安全的优势,吸引着大量投资者和大量资金,这也是近几年货币基金规模扩张速度如此之快的主要原因。

另一方面,新的采用市值法的货币基金有望获批。在去年年中,就有基金公司人士对记者表示监管层正在积极与基金公司沟通,该人士表示,基金业协会先后召集基金业人士召开了两场关于市值法货币基金的研讨会,会议讨论了市值法货币基金相关指引,主要焦点集中在市值法货币基金更名为浮动净值型货币基金,是否征收惩罚性赎回费,初始净值设定为100元等方面。

3、人才加速流动融入大资管“一盘棋”

2018年公募基金行业的痛点不止权益基金的普遍亏损,还有诸多明星基金经理的离职。A股市场的长期调整,也在不断挑战着基金管理人员的心理承受程度,甚至有基金经理在临近年末时舍年终奖而去,留下一批业绩惨淡的基金产品和投资者的一片唏嘘。

基金高管的变动也十分频繁。去年全年,共有91家基金公司发布了266则高管变动的公告,包括基金公司董事长、总经理、督察长、副总经理等职位的新任、出走和更替。作为公司“掌舵人”,基金公司总经理和董事长职位的变动尤其受到行业的关注,记者梳理发现,去年全年,已经有28家基金公司的总经理和24家基金公司的董事长职务变更。

公募基金行业对人才的吸纳,对于FOF基金经理和量化基金经理的招聘尤为惹人关注。

打开招聘网站,关键词输入“公募基金”,最为扎眼的是对于FOF基金经理的招聘。从2017年公募基金推出FOF产品开始,对于组合管理人才的招聘和挖掘就从未间断,由于具备FOF管理经理的人才稀缺,基金公司不惜开出数百万元的年薪招聘FOF基金经理及资产组合部负责人,养老目标基金推出之后,基金公司更是加大力度挖掘FOF基金经理,进一步丰富公司旗下投研团队。

4、保本基金和分级基金清退进入冲刺

去年4月27日,四大监管部门联合印发的《关于规范金融机构资产管理业务的指导意见》(即资管新规)正式对外发布,开启了大资管行业的统一监管的新时代。其中,资管新规所提到的金融去杠杆、资产管理业务不得承诺保本保收益、打破“刚性兑付”等要求,也使得部分不符合监管导向的基金产品面临整改。

保本基金由于具备保本保收益的特征,分级基金采用杠杆策略——成为今年以来公募基金行业重点清理的对象。截至去年年底,正进行转型或完成转型的分级基金有69只,正进行转型或完成转型的保本基金有45只。各家基金公司对于旗下大部分产品的清理工作已基本完成,部分规模较大的基金会在“过渡期”进行整改。

具体来看:首先,资管新规要求打破刚兑和“去杠杆”,具备保本属性的保本基金、采用杠杆策略的分级基金必然将退出,基金管理人只有清盘或转型两种选择;其次,资管新规要求混合类产品中任一类资产仓位不能超过80%,有部分灵活配置型基金的仓位可以在0-95%浮动;再次,部分采用摊余成本法的货币基金和短期理财基金要进行调整,需变更为封闭式产品继续运作或改用市值法运作。

想必到2019年年底,基金公司对于旗下规模较大产品的清理工作也会基本完成,避免拖延至2020年。保本基金提前赎回费率较高,在这类基金收益本来就不高的情况下,很可能会因赎回造成实质性亏损,保本基金的“保本”仅是对持有保本期的认购者的承诺,对中途加入的投资者并没有“保本”的保证。而2019年正是最后一批保本基金密集到期之时,可以想象到,在这些保本基金到期后,投资者会密集赎回,保本基金的规模也会出现大幅缩水。

而分级基金在去年的加倍亏损,让投资者有些“寒心”。随着2020年最终过渡期尾巴的临近,分级基金转型也会提上日程。因为对于分级基金来说,转型也不是一件容易的事情,必须要按照合同来办事儿,召开持有人大会表决通过方可成行,而在去年就有因为“参与表决的基金份额不足”而出现持有人大会未能成功召开的案例,所以在2019年,基金公司也会尽早准备旗下分级基金的转型工作。

5、指数基金规模将进一步扩容

对于一个成熟的市场来说,指数基金在公募基金管理规模中一定是比较高的,尤其是具备低费率、透明度高、长期收益优异等优点的被动指数基金,容易获得机构和个人投资者的广泛认可。居于此,指数基金产品在海外市场获得了快速发展,成为基金行业新的增长点,而对于我国公募基金市场上的指数基金来说,未来发展空间巨大。

ETF产品总体规模在去年实现翻倍的背后,是不断有ETF产品的规模刷新着最高纪录。排除年内新成立的次新基金外,共有122只ETF在去年年底的最新基金规模是其去年以来的最高纪录,占比近八成。

伴随着ETF这一指数产品火爆的同时,也有基金公司表示将开始着手布局主题类ETF。有ETF基金经理采访时表示:“与海外成熟市场上指数基金庞大的市场占比相比,我国公募基金市场上指数基金规模和数量依旧是‘九牛一毛’,随着投资者教育工作的广泛展开、A股市场不断走向成熟,我国公募基金行业指数基金势必会迎来更大的发展机遇。”

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。