一、实际处理率被低估,行业存较大供需缺口,存在产能扩张需求

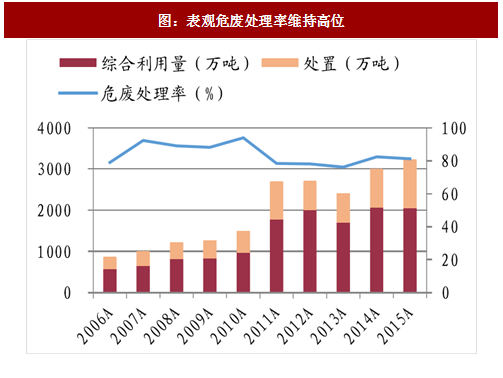

环保部印发的《2016 年全国大、中城市固体废物污染环境防治年报》公布的数据显示:06 年到 15 年,我国的危废排放量从 1084 万吨增长到 3976 万吨,复合增长率 15.54%;处理量(综合利用量加处置量)从 855 万吨增长到 3224 万吨;表观危废处理率持续维持在 80%左右。而《第一次全国污染普查公报》显示:2007 年工业危废产生量 4573.69 万吨,远远高于企业自主申报的 1079 万吨。由此可见,鉴于危废处理费用昂贵,企业出于自身成本控制,能少报变少报。因此,表观排放量被低估。

而以 07 年第一次污染普查数据中的危废产量与当年工业固废产量的比值 2.60%作为实际危险废物产生比率,估计我国 15 年危险废物产量 8517 万吨,实际危废处理率 37.85%。另外,实际危废产量受下游的工业制造(化学原料及化学制品、十种有色金属、石油加工、机制纸及纸板等主要危废排放行业)景气度影响,参考第二产业工业增加值12-15 年的复合增速5.46%,预计危废排放量未来有望保持 5%左右的增速。因此,预计 19 年,我国危废排放量有望达到1.04 亿吨,按照 80%的预期处理率估算,供需缺口约 4000 万吨/年。

二、市场集中度低,领头企业跑马圈地,异地扩张能力及资本实力强弱成关键

15 年底,国内发放 2034 张危险废物经营许可证,合计核准经营规模为 5263 万吨/年,其中核准利用规模 4155.1 万吨/年,核准处置规模为 982.4 万吨/年。平均单个危废经营牌照核准经营规模 2.59 万吨/年,这与统计数据显示的 2/3 危废企业经营规模不足 2 万吨情况相符合。16 年底我国前十名危废处理企业合计设计处理能力 406.22 万吨,CR10 为 7.72%,显示出分散特征。大部分危废处理企业一方面,经营规模偏小,另一方面处理能力非常单一,只能处理少数几种废酸、废碱、废矿物油等,不具备综合处理能力。而危废跨省转移可能增加污染泄露风险,并且程序较为复杂,因此企业在异地自建或者收购当地危废处理成为成长的主要范式。

目前,国内领先企业均通过自建或者收购扩充自身处理能力。行业龙头东江环保 17 年预计投运湖北天银、珠海永兴盛、东莞恒建、衡水睿韬合计 22.76 万吨/年的综合处理能力,收购万德斯环保 80%股权和富龙环保 30%股权合计 10.79 万吨处理能力,新建江西固废二期资源化项目、福建南平焚烧项目、山东潍坊无害化及资源化项目、湖北仙桃资源化项目、江苏南通无害化项目、泉州 PPP 项目合计 64.78 万吨处理能力,若全部投入运营,公司产能规模将会增加 67.35%;而中国光大绿色环保目前拥有 13.10 万吨/年的投运产能,同时在建及筹建 46.32 万吨/年处理处置产能,在建及筹建规模为目前投运规模的 3.54 倍。

另外,危废企业补充自身资本实力动作明显。如东江环保大股东分别于 16 年 6 月、17 年 1 月分别将 6068 万股、6103 万股股份转让给广晟公司,公司由民营企业转变为广东省国资委控股的国有企业。中国光大绿色环保于 17 年 4 月完成从母公司中国光大国际的分拆上市。而深圳市危废处理站(深投环保)目前拟借壳高能环境。由此可见,危废行业前三大国内企业均有望逐步形成国有资本控股上市类企业,借助国企背书降低融资成本、利用国企资源增强项目获取能力,为将来持续扩张奠定基础。

参考观研天下发布《2017-2022年中国危废处理市场竞争现状分析与投资方法研究报告》

兼并收购火热进行,行业集中度提升有望铸造快速成长型企业。17 年前三季度,8 家 A 股上市公司进行跨界危废领域的兼并收购,累计金额 38.57 亿元,显示出较强的行业热度。危废行业具备较强的牌照、资金、技术、管理经验壁垒,从环评到真正投入运营需要四到五年时间,因此,直接收购现成的危废处理设施或者股权成为快速进入该行业的捷径。前三季度的上市公司跨界并购显示:出于业务布局或者转型,其他环保细分领域公司成为跨界收购危废资产的主力。而相应的危废行业内领先企业对危废领域并购显得谨慎。参考美国危废处理产业格局变化及行业领头公司的成长史,兼并收购成为企业成长的必要过程。 预计我国的专业化危废处理公司通过自建加收购完成处理能力的提升,行业集中度有望持续提升。

三、水泥窑协同处理危废工艺产能有望快速崛起

危废无害化处理工艺路径包括传统的回转窑处理、水泥窑协同处理以及等离子气化炉焚烧处理三种工艺。目前,国内主流危废处理企业采用回转窑焚烧及水泥窑协同处理工艺。在危废企业跑马圈地,行业产能缺口被快速弥补的背景下,两种技术工艺均有望快速推广。然而,从两种工艺路径比较可以发现:

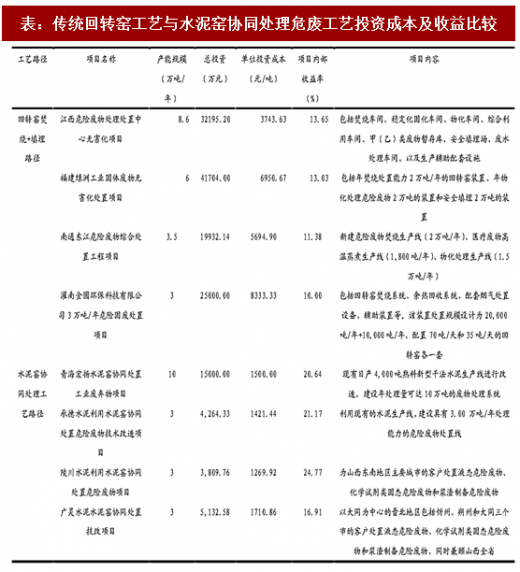

其一,水泥窑协同处理危废具备更低的投资成本及运营成本。以东江环保、金圆股份、冀东水泥披露的危废处理项目为样本,可以发现,水泥窑协同处理单位投资成本 1200 元到 1700 元,而回转窑焚烧单位投资成本在 3700 元到 8300 元。水泥窑焚烧工艺利用余热,采取封闭生产模式,飞灰、灰渣等成分均作为水泥材料,相对于回转窑工艺产生的灰渣、飞灰需另支付费用用于固化、填埋,显然成本更为低廉。

其二,收费及项目回报率比较,水泥窑协同处理工艺收费低,内部收益率更高。各地物价局对各种类型危废处理核准价格差异较大,大部分焚烧处置类价格集中在 2000-4000 元/吨,而实际超过核准价格,上海地区焚烧价格超过 1 万元/吨。水泥窑协同处理收费价格在千元左右,具备明显的价格优势。从项目的内部收益率来看,传统回转窑工艺内部收益率 10%-14%,而金圆股份、冀东水泥披露的协同处理危废项目大部分内部收益率超过 20%。

截止到 17 年 10 月,国内共获得危废经营许可证的水泥窑协同处理危废公司达到 33 家,合计产能超过 200 万吨/年。目前危废行业产能缺口近 4000 万吨/年,考虑到水泥产能分布与危废排放区域分布的重合性及较低处理成本所形成的比较优势,未来水泥窑协同处理危废工艺产能有望持续增长。

未来三到五年,国内危废市场可能要经历产能快速扩充到市场集中度提高的阶段。参考美国危废行业发展模式,可以分为三个阶段:第一步,政策出台,行业市场空间打开,市场参与者逐步增多,行业取得快速发展;第二步,下游产废企业清洁生产,危废减量;大型产废企业自建危废处理设施,委托第三方处理量逐步减少;行业所处市场环境恶化,危废处理行业产能过剩,竞争加剧,行业洗牌。第三步,胜者为王,市场格局逐步稳定:Waste Management(WM.N)、Clean Harbors(CLH.N)、US Ecology(ECOL.O)、Stericycle(SRCL.O)等巨头瓜分市场,企业盈利能力恢复。美国危废行业发展历史具备借鉴意义,目前国内的危废处理产业正处在跑马圈地阶段,建议关注具备综合处理能力、融资成本优势、资源优势、技术路径导致低成本优势的领先企业。具体标的包括:东江环保、中金环境、雪浪环境等。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。