由于部分企业前期以“养老设施”之名行“地产开发”之实,靠讲养老故事圈地大搞房地产开发,销售完毕后留下一两栋所谓的“养老地产”空置不顾或消极运营,绝大多数物业均以销售方式变现,社会影响较差。针对以上情况,2014 年国土资源部出台的《养老服务设施用地指导意见》中明确了养老用地的属性及出让方式,择重简摘如下:

“养老服务设施用地登记为医卫慈善用地,出让最高年限 50 年,不是房地产开发用地,转变土地性质必须缴纳土地出让金;“防范以养老用地为名变相“圈地”、“囤地”,带医院一次供地不能超过 5 公顷,不带医院的不能超过 3 公顷;营利性养老服务设施用地,原则上以租赁方式为主;鼓励盘活存量用地用于养老设施,已建成住宅小区增加非盈利养老设施建筑面积的可不增收土地款”等;

显然,政府并不鼓励占地规模动辄上千亩的“集中型”或“圈地型”养老,而是鼓励“居家型”、“社区型”、“分散型”养老,与我国“十三五” 规划结合国情提出要“建立以居家为基础、社区为依托、机构为补充的多层次养老服务体系”要求相匹配。

《养老 PPP 实施意见》明确重点鼓励的三类养老项目均为分散型:一、地方公办私营养老院,支持度假村、培训中心、招待所、疗养院等通过 PPP 模式转型为养老机构,吸引社会资本运营管理。鼓励商业地产库存高、出租难的地区将闲置厂房、商业设施等改造成养老院。

二、兴办社区养老网点,提供餐饮、托老所、日间照料、文化设施等服务,支持政府将社区养老服务打包,通过 PPP 模式交由社会资本方投资、建设或运营。

三、鼓励养老机构与医疗卫生机构、健康服务机构开展合作,兴建一批养老为主题,附加康养、体育健身、医疗、教育、文化娱乐、互联网等现代服务业的“养老+”综合新业态,允许社会资本配套建设符合规定的医院、康养中心、疗养院及附属设施等经营性项目,提高项目综合盈利能力。

政策导向分散型养老,避免开发商讲“养老故事”圈地进行大规模房地产开发,实际运行中也相应出现一些问题:

养老项目用地性质混乱加大开发风险分散式养老及利用存量用地改建为养老,不可避免的出现用地性质混乱的情况,目前已建成和已运营的项目的用地五花八门。

如绿城乌镇雅园为住宅用地;远洋椿萱茂、万科幸福汇为商住用地;太平梧桐人家、上实瑞慈花园、上海鸿泰乐景璟会为医疗慈善用地;上海亲和源为政府划拨公共事业用地;万科随园嘉树为旅游用地;养老项目土地来源“逮住一个是一个”,随机性较强。

用地性质的不规范可能导致项目在建设开发中日照采光、楼板强度等建设指标存在弹性空间,后续运营中也存在税收、物业管理、公共事业等收费难以统一的问题,增加养老项目投资测算的困难,加大项目开发风险。

养老用地指标缺乏导致的用地成本高企

2017 年 4 月 1 日中弘股份分别以 4.96 亿元和 6.6 亿元竞得北京平谷区夏各庄镇的两宗 A61 机构养老设施用地,成交楼面价分别为 11243 元/平米和 11303 元/平米,溢价率分别为 273%和 275%。高昂的土地价格势必会传导到后续的养老产品价格,提高进入门槛,增加了养老负担。

存量用房改建养老物业尚未完全得到理解和认同

就在 2017 年 8 月,深圳罗湖泰宁花园发生业主抗议世松泰宁护老院进驻小区的事件,主要矛盾集中在“殡仪馆车进出,烧纸钱,物业贬值,生意忌讳,精神影响”等方面。业主采用市政府静坐请愿、堵马路等行为抗议,后政府部门对该护老院停水停电,项目被勒令叫停。

世松泰宁护老院由世联兴业与香港松龄安老集团合资开办,土地性质为商住两用,原为泰宁花园小区的商业裙房,建筑面积 3250 平方米,规划床位 120 张,80%以上床位用于收住中度以上、高度护理老人,并设有临终关怀房。

二、资金:国开行+专项债+保险资金,REITs 千呼万唤

前期的养老地产项目之所以屡屡出现“挂羊头卖狗肉”,打着养老旗号进行房地产开发及大规模销售,其部分原因在于养老地产的核心在“后续运营和持续照护服务”,其主要盈利来自于长期租金收入和资产升值,现金回流速度慢,在开发和运营阶段均需要有稳定的、长周期、低成本、大规模的资金做支持,这一点与目前追求高杠杆和快周转的房地产开发有本质区别。 在融资渠道缺乏、资本结构不合理、社会资本参与度低,无法获得长周期和低成本资金的支持情况下,开发企业必须利用部分物业的销售款来保证现金流,同时也包括债务借新还旧和放大财务杠杆。

2015 年之后,国开行、发改委等部门分别发布了金融支持养老产业的文件,目前养老产业资金来源除了企业自有资金外,国开行融资、养老专项债、保险资金是主要资金来源。关于国外流行的养老房地产 REITs 的研究早已开始,目前由于各种原因仍未出台。

国开行融资支持

2015 年 4 月,民政部与国家开发银行联合发布《关于开发性金融支持社会养老服务体系建设的实施意见》。根据中国养老周刊数据,截至 2016 年 3 月,国家开发银行累计向养老行业投放融资总额 140 亿元,共支持了407 个养老项目。

典型项目如洛阳逸康老年服务中心逸乐苑项目、赣州章贡区社区居家养老服务中心项目、山东滨州社会养老服务中心项目、长春“幸福里”居家养老试点项目、崇明东滩长者社区一期 CCRC 项目等。

国开行资金监管较严格,对房地产开发企业资质、养老地产项目都要进行评估,主要支持以政府为主导的保障性的养老设施建设,也支持国有企业或者民营企业、社会力量举办的养老社区建设,尤其是医养结合型的养老机构建设项目。

养老专项债出台

2015 年 8 月发改委办公厅印发了《养老产业专项债发行指引》,出台多条支持养老产业发展的金融支持措施,择重简摘如下:

“债券募集资金可用于房地产开发项目中配套建设的养老服务设施项目;募集资金占养老产业项目总投资比例由不超过 60%放宽至不超过 70%;养老产业投资回收期较长,支持发债企业发行 10 年期及以上的长期限企业债券或可续期债券;允许企业使用不超过 50%的养老债权募集资金用于偿还银行贷款和补充营运资金;发债企业以出让方式获得的养老服务设施用地计入发债企业资产”等。

养老地产与保险产品捆绑双赢

由于保险资金规模大、回报要求低、周期长的资金性质,相对更为适合投资养老地产。统计显示寿险资金中约 48%是 20 年以上的长期资金,25% 为 5 年至 20 年的中期资金,与养老地产 10 年以上投资回报周期较为匹配。保险公司大量长期资金需要寻找具备稳定回报的投资方向,养老地产经营稳定,周期波动小,更多的与人口结构变化程度有关,可预期性强,现金流稳定。同时养老保险产品与养老地产的客户区高度一致,利于养老地产的灵活经营,同时也利于寿险产品的销售。

未来寿险企业必然将养老地产视为重要投资方向之一。

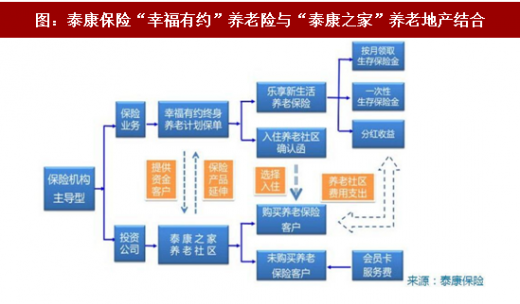

目前采用保险融资的养老项目很多,如泰康人寿已完成泰康之家八个养老项目布局,捆绑“幸福有约”险;太平集团与全球著名养老社区品牌 WATERMARK(美国水印)组建合资养老企业开发 CCRC 模式的养老社区 “梧桐人家”,与中国太平推出的终身年金养老保险产品“悦享金生”进行捆绑式销售;合众人寿也推出了合众优年系列养老社区,是典型的保险融资。

美国 Reits 基金投资模式在我国千呼万唤未出来

美国养老地产的投资商主要有三类,REITs(房地产投资信托基金)、私募基金和非盈利性组织。其中 REITs 投资为主流模式,打通了社会融资渠道,聚集了大量社会低成本闲置资金,解决了开发环节大量资金占用问题。中国养老周刊撰文统计美国前十大养老社区的投资商中超过一半是养老REITs。

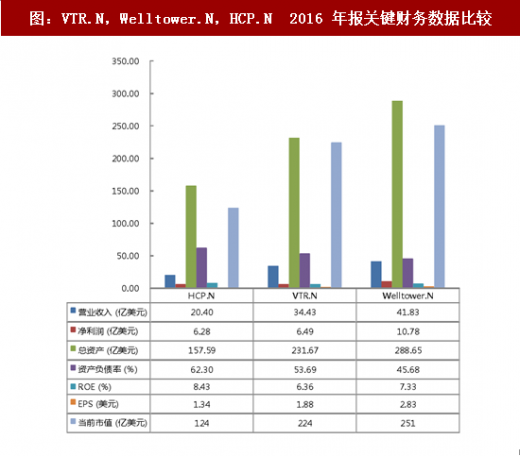

目前美国养老医疗类 REITs 前三名分别是芬塔信托 VTR.N(目前总市值 224 亿美元,市盈率约 32)、Welltower.N 信托(原 HCN.N,2015 年 9 月更名,目前总市值 251 亿,市盈率约 22)、HCP.N 信托(总市值 124 亿美元,市盈率约 18)。

参考观研天下发布《2017-2022年中国养老地产市场现状调查及十三五投资方向分析报告》

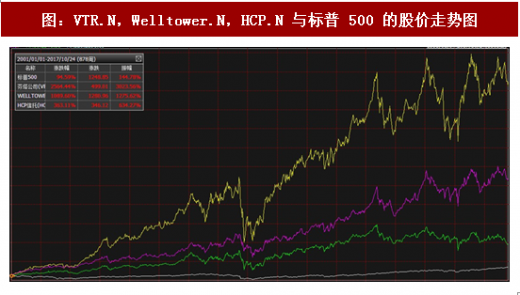

WIND 数据显示,美国养老医疗 REITSs 长期以来市值表现优异。 自 2001 年 1 月 1 日至 2017 年 10 月 24 日收盘,芬塔信托 VTR.N 涨幅高达 2564%,Welltower.N 信托涨幅高达 1090%,HCP.N 涨幅约 363%,同期标普 500 涨幅约为 95%。

三、国资主导的非盈利性养老,公办民营和国企混改

1、公办民营模式

该类模式即由政府提供资金、划拨土地进行开发建设,项目建成后由民营机构负责后期运营管理的方式,绝大多数属非赢利性质。收费模式多为押金加月费模式,多数为缴纳固定额度押金,也有机构推出不同额度的押金和月费缴纳标准,互相平衡,视老人经济能力和消费喜好而自行选择。

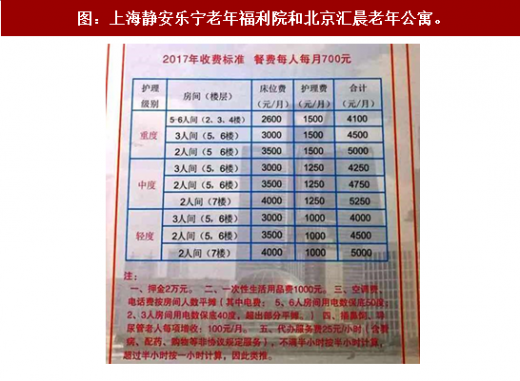

老人交纳押金入住(额度较低且可退还,2 万-5 万),按月缴纳服务费(涵盖物业管理、日常照护等基本服务),附加个性化的特殊服务费。服务费标准每年更新,看病医保覆盖,用户面对本辖区的户籍老人,入住门槛低。但由于床位有限,需要较长等待时间。典型项目如

北京汇晨老年公寓养老用房建筑面积 2.9 万平方米,由 4 栋四层楼组成,可提供养老用房 288 套,容纳 712 位老人入住。2007 年 10 月 31 日正式开业,仅接纳能自理的老年人入住。2016 年 5 月,光大控股有限公司收购北京汇晨,汇晨养老正式更名为北京光大汇晨养老服务有限公司。

上海老龄化严重,国企混改破局养老难题

上海是全国最早进入人口老龄化、老龄化程度最深的城市。上海市民政局数据显示,截至 2015 年底,上海户籍 60 周岁及以上老年人口达到 436 万,占户籍比重为 30.2%,进入“深度老龄化阶段”。目前普遍出现“五六十岁老人照顾七八十岁老人”的现象,养老问题破局迫在眉睫。

2015 年,上海地产集团、万科、上海中医药大学共同成立了混合所有制企业——上海申养投资管理股份有限公司,注册资本金 3 亿元。上海地产和万科分别出资并占股,上海中医药大学以医疗技术和资源入股,剩余股份用以激励经营团队,专注养老运营服务,市场化运作。

上海申养定位为医养服务的运营商,推出四大产品:一是针对自理型的长者公寓“澜悦”,二是大型照护机构“望年荟”,三是社区为老服务中心 “智汇坊”,四是康复护理院。公司力图建立居家养老、社区养老、照护和专业护理等多层次的养老服务模式,全面与医疗服务结合。

申养董事长管韬萍表示,公司不以盈利为目的,创出新模式,破局上海养老难题,围绕养老盘活存量土地和资源,打造养老配套服务、城市适老化改造、老年用品集成等全产业链养老的平台体系全产业链。

2、盈利性主流“会费+月费”,捆绑保险形成正反馈

随着“以售养租”模式被广泛诟病而逐步退出市场,目前盈利性养老项目的主流模式转为“会费+月费”的会员卡模式,保险机构为主导开发的养老项目多与其养老保险产品销售进行捆绑。

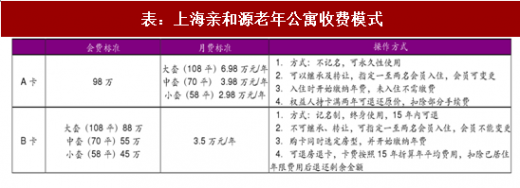

养老机构对入驻的养老客户收取一次性会员费(100 万-500 万不等),后续每月缴纳5000-10000元的月费(如需其他特殊服务则另外收取特护费), 目前主流的泰康保险的泰康之家、万科随园嘉树、上实东滩瑞慈花园、表上海鸿泰乐璟会,上海亲和源老年公寓等均采用此类收费模式。

需要说明的是,此类缴纳会费的“会员卡”模式虽然为投资商和开发商回流了一部分现金,但由于此类养老公寓并非可销售物业,没有产权及产证,会员卡不能充当个人资产证明,也不能进行抵押。目前该类会员卡性质应属于“长期租赁合约”或“会员资格”,在目前法律体系下难以获得完全保障,所以目前央企/国企/大型保险机构等资信情况较好的企业产品更容易获得消费者信任与青睐。

鸿泰乐璟会是上海位于上海市中心的康养一体化高端养老社区,共有 140 套一居和两居房型,可供约 170 位老人居住。医养结合是项目特色,每个楼层都有 24 小时护士站,并设有专门的护理层。收费模式同样采用会费+ 月费+特表殊护理费组成。

养老地产与保险产品相结合正逐渐为大众所接受,并成为促进“养老地产”与“保险产品”正反馈循环的双赢模式。

泰康人寿在 2012 年 4 月推出“幸福有约终身养老计划”,购买《乐享新生活养老年金保险(分红型)》的客户,单张保单的保费在 200 万元以上的,就可以获得泰康之家的保证入住权。

平安不动产的工作人员也表示,未来会与平安集团合作推出相关保险产品,平安寿险、养老险的客户将享有优选租赁购买权。由此,养老地产成为寿险产业链中的关键一环,既让保险资金的用途得到延伸,也扩展了保险产品的种类和服务,还带来了后续的健康险、护理险等产品接触客群的机会。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。