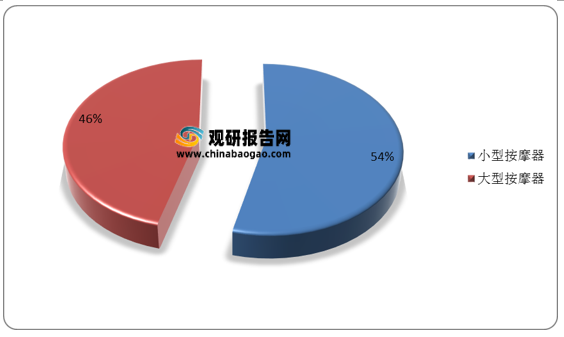

小型按摩器产品主要包括功能相对特定的眼、颈、头、肩、腰、背、足部等按摩器,在我国按摩器市场中,小型按摩器规模逐渐超过大型按摩器,目前的市场份额约54%。

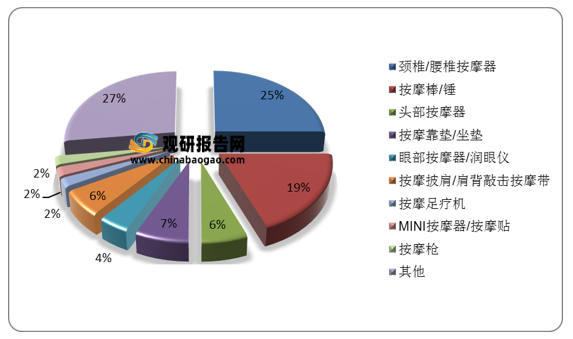

根据2021年1- 5月累计的销量来看,颈椎/腰椎按摩器、眼部按摩器最受欢迎,其中,颈椎/腰椎按摩仪的销量占比约为25%,按摩捶/棒的占比达到19%。

(一)供给端

1、海外家电巨头率先涉足小型按摩器,行业参与者百花齐放

根据观研报告网发布的《2021年中国小型按摩器行业分析报告-产业格局现状与发展动向前瞻》显示,按摩器具发展最早可追溯至20世纪60年代,随着传统家电巨头如松下等品牌涉足小型按摩器具行业,行业呈现出生产厂商增加、产品种类功能和功能丰富的发展态势。21世纪,小型按摩器具的生产及销售由日本、韩国等发达国家转向东亚、东南亚周边,倍轻松率先发觉行业先机并抢占市场,随后SKG等新兴品牌及奥斯玛、奥佳华等老牌按摩椅厂商也进军小型按摩器具市场,行业呈现百花齐放的态势。

2、受技术推动影响显著,产品从手动到自动、从能用到好用

80 年代之后得益于新材料和电子技术的进步,按摩器具开始从早期笨重的大型按摩椅演化为针对不同部位的小型按摩器具,在用户体验、便携程度大幅提高之后,按摩器具开始被广大家庭所接受。此后,随着科技不断进步按摩器具逐步细分为针对眼部、颈部、腰部等子领域。早期受限于研发能力,市场按摩产品多为手动,按摩头为简单圆弧状设计,功能单一且体积庞大造成用户体验感不佳。随着新材料和科技进步,电动式和电磁式按摩器出现,通过小型化的按摩装置和精确控制改善用户体验,但技术壁垒仍不高。随着产品及技术的更新迭代,小型按摩器技术升级至仿人手指压按摩,实现按摩功能自动化及专业化,进一步提高用户体验,解决需求痛点。

| 类型 |

普通按摩器 |

电动按摩器 |

电磁按摩器 |

仿人手按摩器 |

| 产品形态 |

|

|

|

|

| 技术原理 |

手持按压肌肉部位 |

弹簧轴带动偏心轮高速转动,偏心轮使按摩头产生高频振动 |

固定铁芯片上线圈交通家交流电产生交变磁场,在磁场力和振动弹簧片的作用下,按摩头反复振动 |

结合中医疗法进行仿人手指压按摩,旋转位移、平移推拿、定点揉捏 |

| 技术壁垒 |

低 |

较低 |

较低 |

较高 |

| 材质 |

普通塑料 |

普通塑料、硅胶 |

普通塑料、硅胶 |

棉纶布料等亲肤透气材质 |

(二)需求端

1、经济因素

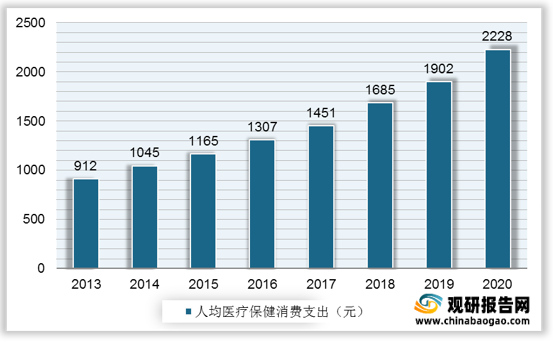

居民可支配收入就保健意识的提升,奠定小型按摩器材市场良好的消费基础。从数据可以看出,中国城镇居民人均可支配收入大幅提高,从2013年的26955元升至2020年的43834元,同时, 2020年我国居民人均医疗保健品消费支出增至2228元,随着人民生活水平不断提高,其保健意识逐步增强,居民对于小型按摩器材类产品的消费意愿有望进一步提升。

2、社会因素

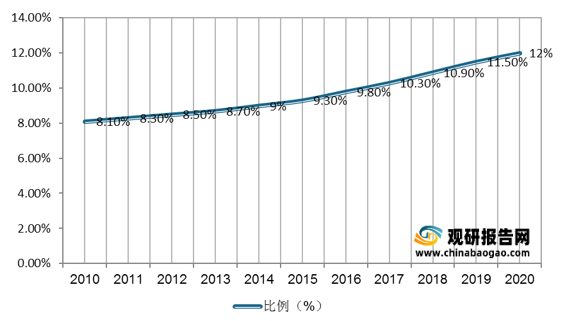

其一,在老龄化的背景下,有保健需求的老年人必然是按摩器潜在的消费群体之一。根据第七次人口普查结果显示,我国2020年65岁以上人口超1.9亿,在总人口中的占比达12%。随着健康意识的增长,具有良好按摩保健功能且具便携性的小型按摩器具也逐渐被老年人接受。

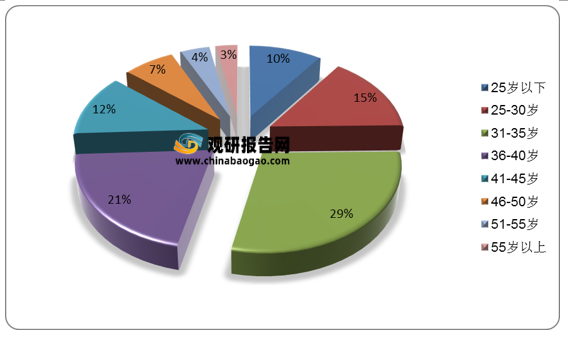

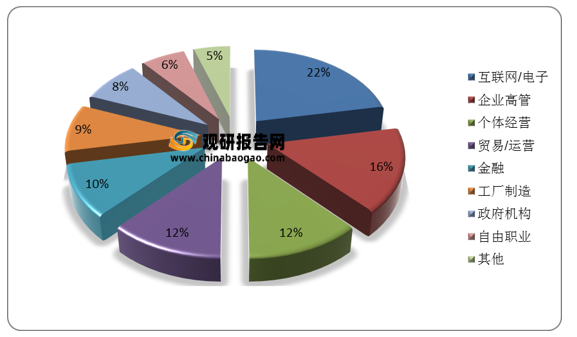

其二,亚健康人群中青年人及白领占比远超半数,市场存在潜在高消费群体;颈部和眼部疾病人群,对应细分市场成长潜力突出。根据相关数据显示,在70前、70后、80后,90后这四个年龄段的人群里,有76.7%的人处于亚健康。其中,31-35岁人群比例最高,为29%,从职业分布来看,互联网、企业高管等白领占比最高,合计占比近68%。白领和年轻人群具有较强的消费能力及消费意愿,而小型按摩器可实现自助式日常按摩,可以有效缓解对应人群的亚健康状态,解决这类消费者痛点,具有庞大的潜在扩张空间。

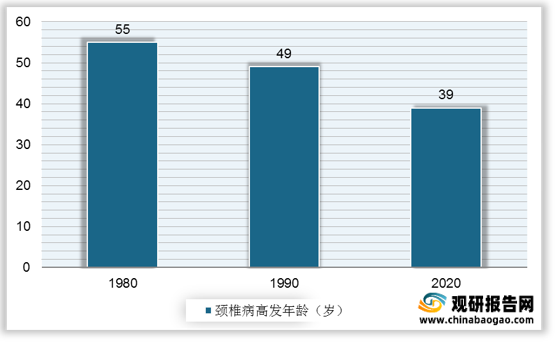

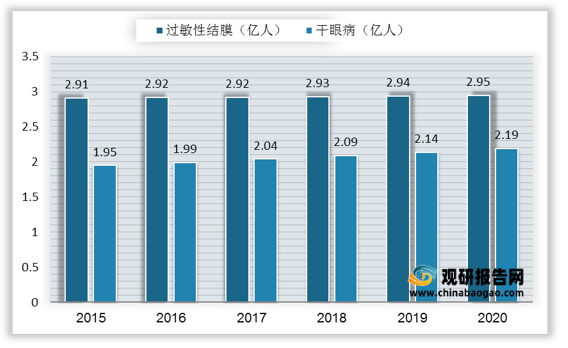

此外,在亚健康人群面临的健康疾病中,颈椎病和眼部疾病为两大问题。目前,我国的颈椎比患者人数高达2亿人,并且颈椎病低龄化趋势凸显。同时,随着电子产品更新迭代加速,电子产品使用带来的眼部问题也日趋严重,2020年我国干眼症患者规模高达2.19亿人,较2015年增加0.24亿人。这两大疾病问题的不断加重,也预示则细分市场中颈部、眼部按摩器的高需求潜力。

| 健康期望值 |

比例 |

健康自评分 |

比例 |

| 0-6分 |

9% |

0-4分 |

11% |

| 7分 |

7% |

5分 |

23% |

| 8分 |

20% |

6分 |

21% |

| 9分 |

15% |

7分 |

24% |

| 10分 |

49% |

8分 |

16% |

| / |

/ |

9-10分 |

5% |

| 备注:健康期望值平均分8.8,健康自评分平均分6.2 |

|||

3、对标海外

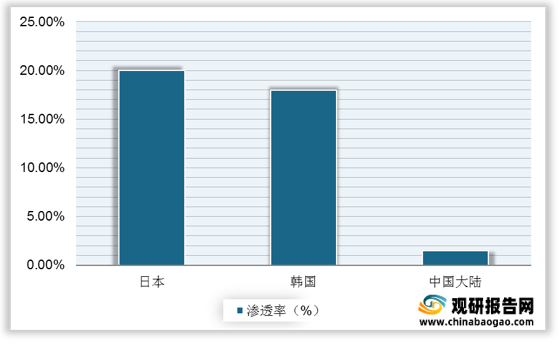

根据观研报告网发布的资料显示,目前我国大陆按摩器具渗透率仅为1.5%,对标日本、韩国等海外发达国家接近20%的普及率,仍有很大的渗透空间。近年来,中国经济快速发展,预计未来5年按摩器具渗透率将于较大幅度提升,预计到2025年,中国的按摩器具市场规模渗透率将有望提升至4.72%。

二、竞争格局

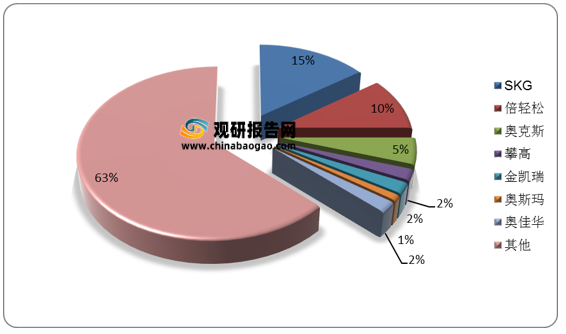

千余品牌竞争,行业战况激烈。小型按摩器品牌繁多,竞争格局分散,以淘系平台数据来看,2021年6月有1400+小型按摩器具品牌,店铺门店数量约3500个。细分到各个品牌来看,2021年1-6月,小型按摩器龙头品牌为 skg 和倍轻松,共占据25%的市场份额,而其余品牌市场占比均在较低的个位数水平,行业CR6为38.5%。

(一)以倍轻松公司为例分析

小型按摩器公司普遍扎根线上,线下布局较为空白,倍轻松虽然在线上的市占屈居第二,但其线下渠道布局却为领先。倍轻松是一家创立于 2000 年的专注于健康产品创新研发的高新技术企业,主要从事智能便携按摩器的设计、原发、生产、销售及服务。近年来,倍轻松一直专注于“小而美”的便携式按摩器市场,具有丰富的产品研发和市场开拓经验,其产品逐渐在消费者中树立起了较好的品牌效应。

1、产品、价格及研发投入分析

产品方面:首先,倍轻松产品专注眼部、颈部、头部按摩业务,深挖客户需求。与市面上多数按摩仪器公司通过产品广撒网、多SKU和长尾品类扩大销售规模不同,倍轻松产品规划方向明确,深度专注于眼部、颈部、头部和头皮按摩仪的研发制造。

|

|

倍轻松 |

SKG |

奥佳华 |

乐范 |

| 眼部 |

√ |

√ |

√ |

√ |

| 颈部 |

√ |

√ |

√ |

√ |

| 头部 |

√ |

|

|

|

| 肌肉 |

√ |

√ |

√ |

√ |

| 腿部 |

√ |

|

√ |

√ |

| 足部 |

√ |

|

√ |

√ |

| 腰部 |

√ |

√ |

√ |

√ |

| 其他 |

无 |

无 |

暖宫宝 |

手持按摩棒、人体工学可调整背靠等 |

其次,倍轻松公司以中医按摩为产品提供差异化为卖点,将传统理论融于现代科技。公司产品的按摩技术由中医理论发展支撑,为消费者提供了差异化的产品功能,例如:公司的眼部按摩器结合砭针灸等中医理论,明星产品 iSee 系列可以按压晴明穴、丝竹空穴、太阳穴等八大穴位日常保养,还原真人手指按摩手法,从根本上加强使用体验。

第三,倍轻松产品产品持续推陈出新,按摩技术由敲击捶打演化为仿人手按摩。从倍轻松自身的产品迭代路径来看,自2001年推出首款眼部按摩器 ISee-100(旧款)以来,产品更新换代迅速。技术路径方面,从第一代到第三代按摩器,按摩手法从普通敲击捶打演变成微电脑芯片控制实现智能气压、穴位揉压等理疗功效,在此基础上结合中医经络学与现代科学,研发出仿真按摩触头及仿人手按摩技术,精准触及眼部各大穴位。同时,产品附加功能也逐步完善,目前眼部按摩器具备热敷、智能温控、立体声音乐、美眼等实用功能。产品智能化程度也不断提升,目前可实现APP 蓝牙操控,可在手机端调整按摩模式,提升用户体验。

| 型号 |

ISee-100(旧款) |

ISee-330 |

ISee-360 |

ISee4J |

EYE1 |

ISeeK |

| 推出时间 |

2001年 |

2006年 |

2007年 |

2013年 |

2017年 |

2020年 |

| 按摩手法 |

点对点按摩、敲击捶打 |

揉压穴位、智能气压按摩 |

智能气压、独立太阳穴按摩、多频振动 |

6个气囊区域挤压穴位、双引擎多频振动 |

20个按摩头机械按摩、360°旋转按摩 |

可视化点震按摩、间歇性按摩 |

| 附加功能 |

- |

放松音乐、热敷 |

静心引导、热敷 |

静心引导、热敷 |

温控、音乐、热敷 |

立体声音乐、美眼 |

| 供电方式 |

干电池2支 |

干电池4支 |

干电池4支 |

锂电池 |

锂电池 |

锂电池 |

| 操作方式 |

按键控制 |

手柄按键控制 |

手柄按键控制 |

APP操控 |

一键式按键 |

APP蓝牙操控 |

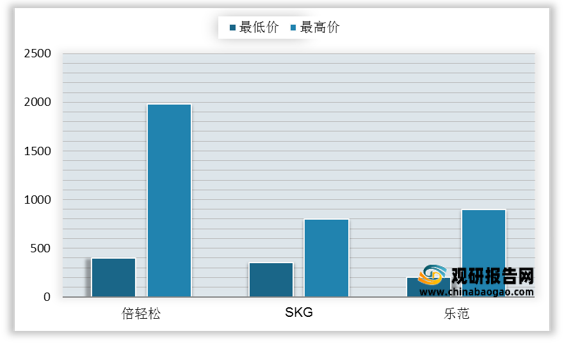

价格方面:产品定价区间更宽,主要锁定中高端。相比于SKG和乐范,倍轻松产品定价区间更宽,且占据中高端市场。在统计的天猫旗舰店销量前十的产品中,倍轻松、SKG 和乐范的最高单价分别为 1980 元、799 元和 899 元。

研发方面:首先,专利数量达到576项核心技术形成领先优势。截至2020年底,倍轻松公司及子公司拥有的境内外专利合计576项,其中境内发明专利54项、境外发明专利90项;拥有的著作权合计115项,其中计算机软件著作权104项。同时公司在国际重要赛事上均有获得国奖项,例如:德国红点设计奖2项、德国iF设计奖4项等。

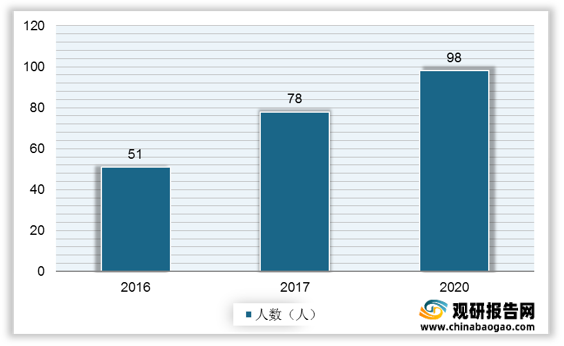

其次,作为国家级高新技术企业,倍轻松在长期发展中始终保持着对研发的高度投入。研发人员规模方面,倍轻松公司的技术研发人员数量从2016年的51人增至2020年的98人。同时,倍轻松公司的研发费用及费用率维持在较为稳定的状态。2021年上半年,公司研发费用2184万元,费用率为4.01%。

2、销售渠道分析

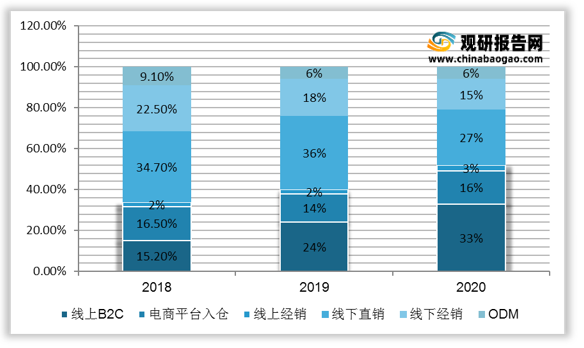

从销售渠道来看,倍轻松采取线上、线下多渠道多元化融合发展方式。2018年和2019年,倍轻松以线下销售渠道为主,线下销售金额分别为2.90亿元和3.74亿元,占比分别为57.22%和54.03%。2020年度,受新冠肺炎疫情的影响,倍轻松线下渠道收入为3.48亿元,占比为42.23%,出现下降。但倍轻松线上渠道销售收入上升明显,金额为4.31亿元,占比提升至52.27%。

细分来看,从收入占比和增速中可看出,线下直销和线上B2C是倍轻松公司的两个核心销售渠道。2018-2020年,公司线上B2C销售占比从15.2%增至33%,线下直销则基本维持在30%左右。

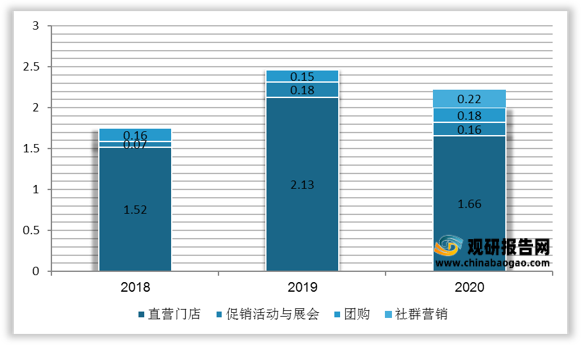

倍轻松公司线下直销渠道收入来源多元化,直营门店数量持续扩张。2020 年,公司 2.2 亿元线下直销收入中,直营门店、促销活动与展会、团购和社群营销分别占比 74.7%、7.4%、8.2%和 9.8%。

此外,从倍轻松公司直营门店数量分布来看,机场是其销售重地,2020年公司的机场直营店数量达50家。

3、财务分析

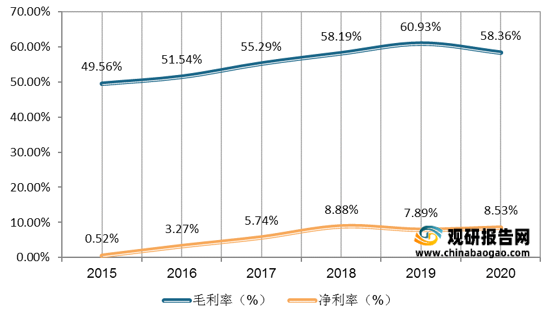

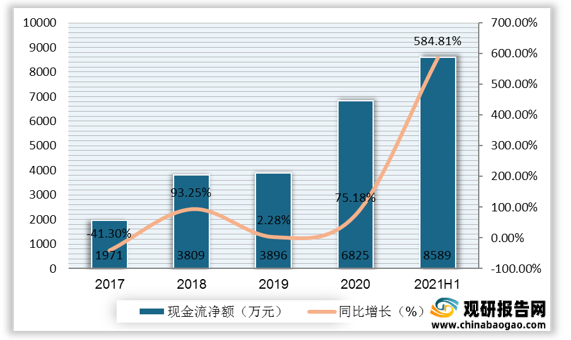

随着智能便携按摩器行业的快速发展和公司竞争力的不断增强,倍轻松营业收入、归母净利润、毛利率等经营业绩指标保持快速增长的态势,盈利能力不断提高。

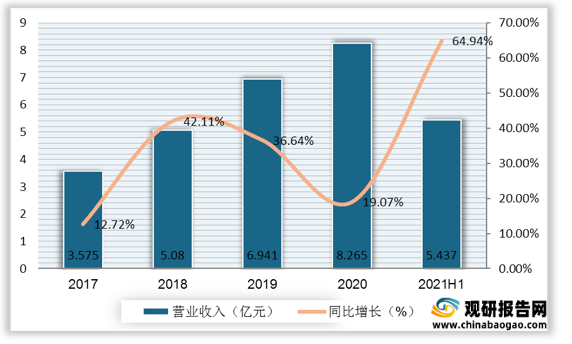

(1)收入端

2017-2020年,倍轻松公司实现营业收入从3.575亿元增至8.265亿元,复合增长率为32.23%。2021年上半年,公司实现营业收入为5.437亿元,同比增幅高达64.94%。

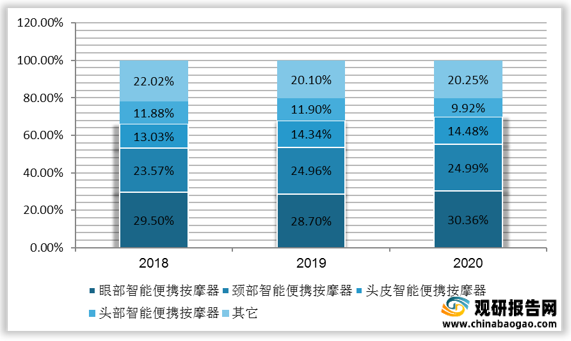

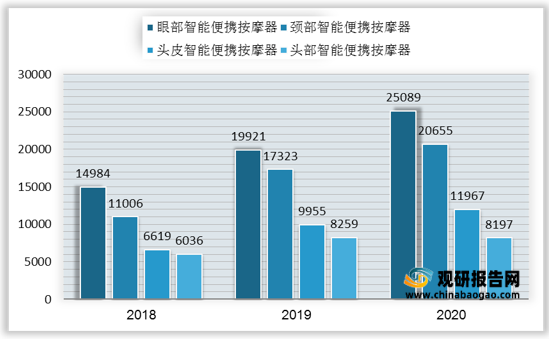

从产品结构来看,眼部、颈部、头皮以及头部智能便携按摩器是倍轻松主要的收入来源,2020年以上四大类按摩小件合计实现收入6.59亿元,占营业收入比重近80%。其中,眼部和颈部智能便携按摩器贡献主要收入,2020 年销售收入为 25089万元、20655万元,占营收比重为 30.36%、24.99%。

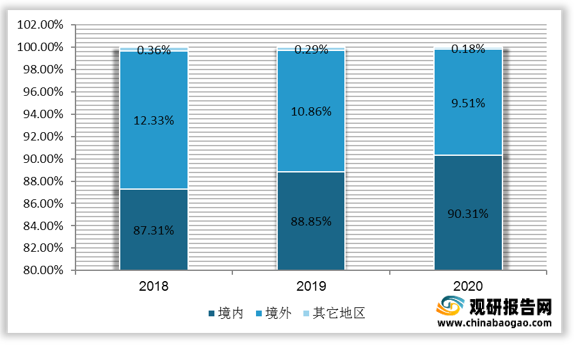

从全球销售区域来看,公司以内销为主。截至2020年末,公司实现内销、外销收入为5.89亿元、2.35亿元,占主营业务收入比重为90.31%、9.51%。

2017-2020年,倍轻松公司实现归母净利润从2092万元增至7071万元,复合增长率高达50.07%。2021年上半年,公司实现归母净利润4136万元,同比增幅高达248.78%。

行业分析报告是决策者了解行业信息、掌握行业现状、判断行业趋势的重要参考依据。随着国内外经济形势调整,未来我国各行业的发展都将进入新阶段,决策和判断也需要更加谨慎。在信息时代中谁掌握更多的行业信息,谁将在未来竞争和发展中处于更有利的位置。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。