(1)原料:低硫石油焦、煤系针状焦为骨材,煤沥青为粘结剂

石墨电极由石油焦、针状焦等为原料、煤沥青等为粘结剂,经原料破碎、配料、混捍、压制成型、焙烧、浸渍、二次焙烧、石墨化、机加工、质量检验、打包出厂等11道工序制备而成。

参考观研天下发布《2017-2022年中国石墨电极行业市场发展现状及十三五投资战略分析报告》

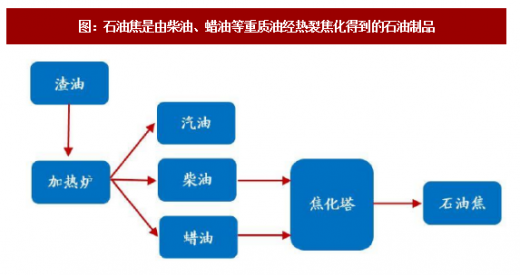

石油焦:石油焦(Petroleumcoke)是原油经蒸馏将轻、重质油分离后,重质油再经热裂过程得到的石油制品。石油焦色黑多孔,碳含量占80%以上,灰分含量一般在0.5%以下,在化工、冶金等行业中有广泛的用途,是生产人造石墨制品及电解铝用炭素制品的主要原料。石油焦按硫分的高低区分,可分为高硫焦(含硫1.5%以上)、中硫焦(含硫0.5%~1.5%)、和低硫焦(含硫0.5%以下)三种,石墨电极及其它人造石墨制品生产一般使用低硫焦生产。

图:石油焦是由柴油、蜡油等重质油经热裂焦化得到的石油制品

资料来源:公开资料整理

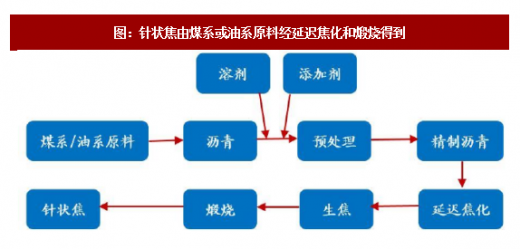

图:针状焦由煤系或油系原料经延迟焦化和煅烧得到

资料来源:公开资料整理

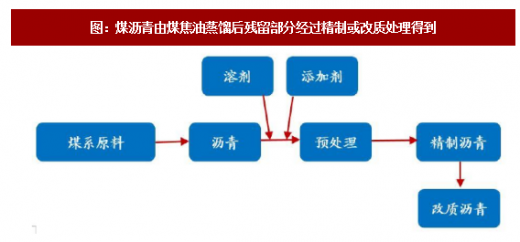

图:煤沥青由煤焦油蒸馏后残留部分经过精制或改质处理得到

资料来源:公开资料整理

石墨电极成本分四大部分,一是石油焦、针状焦和煤沥青等原料成本,二是焙烧、石墨化、机加工等生产工序的动力成本,三是加工制造中的人力成本,四是制造成本。

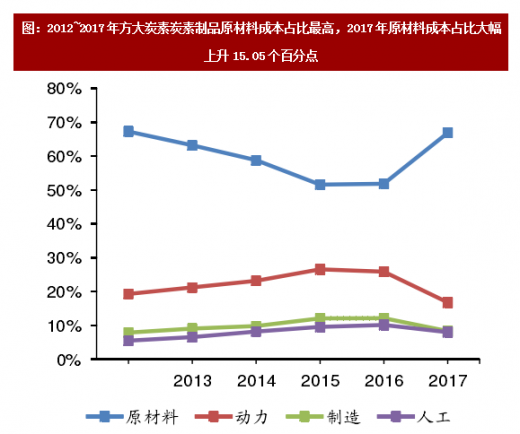

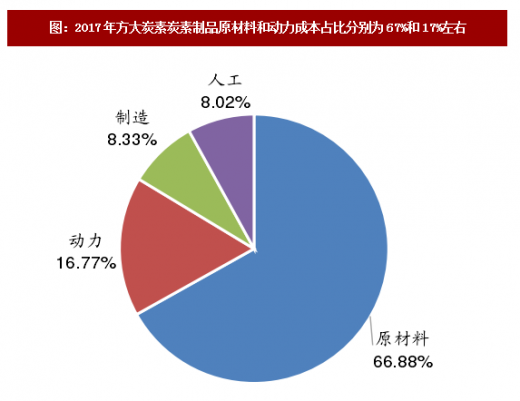

石墨电极的原料成本和动力成本为主要成本,占比达83.65%。根据中国炭素行业协会统计数据,2017年方大炭素的石墨电极产量居全国首位。方大炭素的炭素制品营业收入占公司总营收的75%,石墨电极产量占当年公司炭素制品总产量的85%,因此我们以典型石墨电极生产企业——方大炭素的2017年炭素制品成本构成作为石墨电极的成本构成是合理的。根据方大炭素2017年年报,炭素制品的成本构成中,原料成本、动力成本、人力成本和制造成本分别占66.88%、16.77%、8.02%和8.33%,其中原料成本相比2016年的51.83%大幅上升15个百分点。

图:2012~2017年方大炭素炭素制品原材料成本占比最高,2017年原材料成本占比大幅上升15.05个百分点

资料来源:公开资料整理

图:2017年方大炭素炭素制品原材料和动力成本占比分别为67%和17%左右

资料来源:公开资料整理

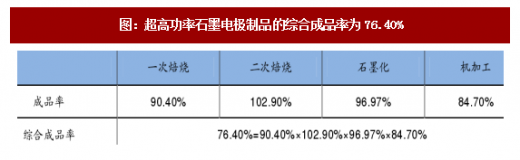

图:超高功率石墨电极制品的综合成品率为76.40%

资料来源:公开资料整理

图:不同等级石墨电极的原料配比不同

资料来源:公开资料整理

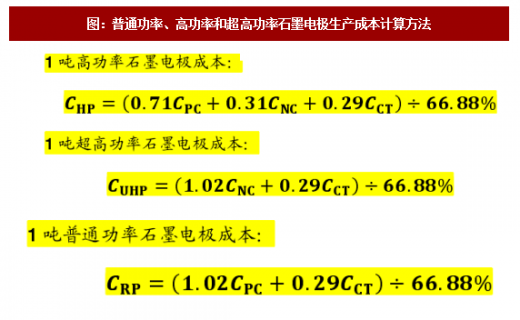

图:普通功率、高功率和超高功率石墨电极生产成本计算方法

资料来源:公开资料整理

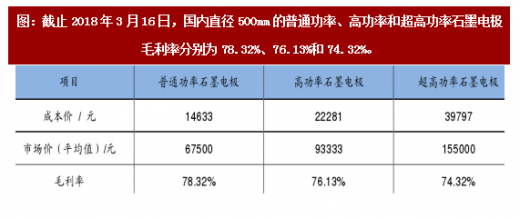

图:截止2018年3月16日,国内直径500mm的普通功率、高功率和超高功率石墨电极毛利率分别为78.32%、76.13%和74.32%。

资料来源:公开资料整理

石墨电极生产工序繁多。石墨电极由石油焦、针状焦等为原料、煤沥青等为粘结剂,经原料破碎、配料、混捍、压制成型、焙烧、浸渍、二次焙烧、石墨化、机加工、质量检验、打包出厂等11道工序制备而成,生产工序繁多。

普通石墨电极生产周期长达50天,超高功率至少需65天。典型普通功率石墨电极压制成型、焙烧、浸渍、焙烧、石墨化、机加工、成品打包等工序分别至少需要3天、25天、4天、15天、2天和1天的时间,共计50天,若考虑原料备货、原料破碎、配料、混捍、质检等工序,石墨电极的生产周期将会更长;而根据李圣华等2001年发表在《炭素科技》期刊上的《石墨电极生产中的节能降耗》一文,为了提高超高功率石墨电极的体积密度,采用先进的短流程生产工艺生产超高功率石墨电极需要一次浸渍和二次焙烧,二次焙烧需15天,因此超高功率石墨电极生产周期长达65天以上。石墨接头则需要二次浸渍和三次焙烧,生产周期更长。

图:超高功率石墨电极生产工序多,生产周期至少在65天以上

资料来源:公开资料整理

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。