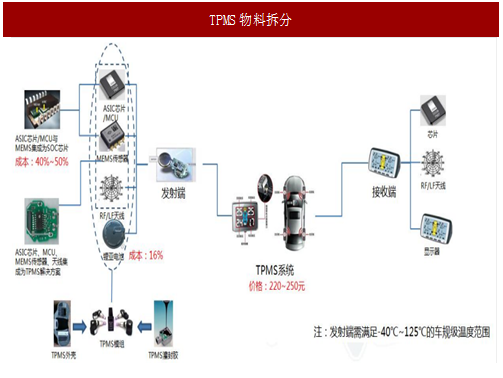

在进行产业链环节分析之前,我们对TPMS产品进行物料拆分,以获得对各个部件产业链环节更直观的分析解构:

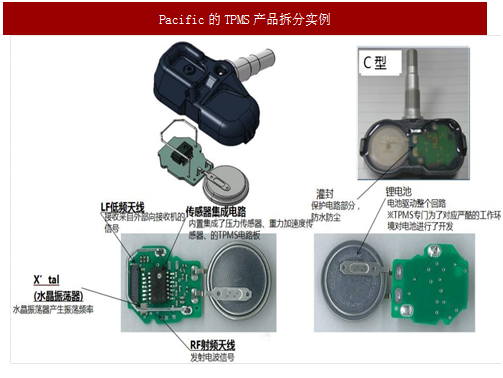

TPMS(直接式)系统主要分为发射端和接收端,其中发射端主要包括ASIC芯片/MCU、MEMS传感器、RF/LF天线、锂亚电池等核心组件。

在某些上游供应商如NXP、英飞凌等,ASIC芯片/MCU及MEMS传感器被集合成一个SOC芯片,而更进一步者则将ASIC芯片、MCU、MEMS传感器和天线集成为一套完整的TPMS解决方案,这种完整解决方案目前只有NXP、英飞凌、通用等厂商可以提供。

而在中游,模组厂商则将上述所说的解决方案加上锂电池,以及TPMS外壳和灌胶以车规级封装成一个TPMS发射端模组。

在发射端环节,SOC芯片的成本价值较高,通常占发射端成本的40~50%,而锂亚电池则占发射端成本达到了16%。

在接收端,TPMS产品主要分为芯片、RF/LF天线以及显示器三大部分。由于目前TPMS大多数是前装产品,因此显示器一般是与仪表盘或中控等显示屏集成在一起的,并不需要另外采购。

从TPMS发射端来看,所有的材料和封装均需满足-40℃~125℃的车规级温度范围。整套TPMS系统,主要包括一个接收端和四个发射端,整套的市场价格目前大约在220~250元人民币的区间。

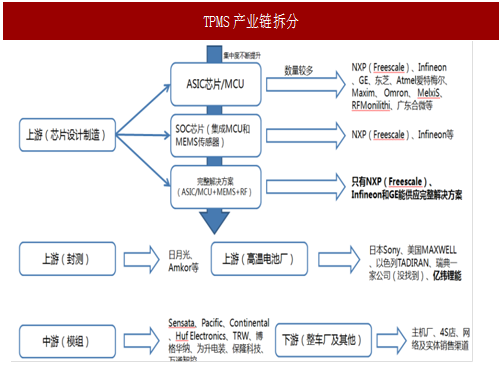

根据上述的TPMS产品物料拆分,TPMS的产业链可以分为上游芯片及封测环节、中游模组环节及下游整车厂终端环节。

其中上游芯片设计环节包括MEMS供应商、ASIC芯片供应商、MCU/第三方系统解决方案商等,而上游的封测环节则主要包括芯片封测厂商和芯片验证厂商等。

中游的模组环节包括模组设计、结构设计、系统集成测试及制造等模组厂,而下游整车终端环节主要包括汽车主机厂及网络与实体销售渠道。

A)上游芯片设计制造环节:从TPMS上游芯片厂来看,TPMS的ASIC芯片的设计厂商数量较多,包括NXP(Freescale)、Infineon、GE、东芝、Atmel爱特梅尔、Maxim、Omron、MelxiS、RFMonilithi、广东合微等IDM及Fabless芯片厂。而在集成了MCU与MEMS传感器的SOC芯片环节,主要是NXP(Freescale)、Infineon等主流汽车电子厂在进行供应。

在完整的解决方案(ASIC/MCU+MEMS+天线)供应商中,只有NXP(Freescale)、Infineon和GE能供应完整解决方案。

B)上游芯片封测厂及电池厂环节:Soc芯片供应商英飞凌、飞思卡尔主要的配套封测厂商以日月光、Amkor为主。而在TPMS所使用的高温锂亚电池领域,技术门槛较高,比较主流的厂商有日本Sony、美国MAXWELL、以色列TADIRAN、瑞典Renata以及国内的亿纬锂能等厂家。

C)中游模组厂环节:中游的模组厂商是竞争格局最为激烈的环节,随着TPMS十几年来的发展基本已在全球范围内形成较稳定的行业格局,其中的主流厂商包括Sensata、Pacific、Continental、HufElectronics、TRW、博格华纳、为升电装、保隆科技、万通智控等厂商。

D)下游整车及其他环节:下游的整车厂则是指各大汽车主机厂,以及TPMS后装市场所对应的4S店、网上商城及各类实体销售店等。

参考中国报告网发布《2017-2022年中国芯片产业运营现状及投资战略分析报告》

3.TPMS行业现状:主要为OEM市场,行业垄断度较高3.1.国外TPMS行业格局:行业垄断程度较高

如前所述,TPMS行业推动力主要来自于政策原因,而欧美在相关法规方面起步较早,造成需求更为集中,目前TPMS国际市场基本被欧美厂商垄断。同时由于各国政策出台时间不长,而TPMS设备使用寿命大多在5年以上,市场目前主要集中在OEM(前装)市场。

而在全球前装TPMS市场中,行业的垄断度较高,主要集中在欧美制造商。

而欧美TPMSOEM制造商主要包括Sensata(原SchraderElectronics)、PacificIndustrial(太平洋工业)、Continental(大陆集团)、TRW(天合)、Huf、BorgWarner(博格华纳)等。欧美的TPMSAM供应商主要包括Huf、为升电装、保隆科技、万通智控、道通科技等。

从目前全球TPMS市场份额来看,TPMSOEM市场主要垄断在Sensata、Continental、TRW等大厂商中。另外根据我们的产业链调研反馈,由于国内近年来TPMS需求增长,保隆科技出货量有望在今年进入世界前五位。

主要厂商介绍:

1)Schrader:成立于1844年,公司主要业务涉及机械、电子、医疗、汽车、军工行业等,自1991年起开始研究和生产无线胎压监测系统,其产品性能的稳定性和军工级设计,完全满足全球整车厂对汽车产品部件必须满足10年的设计及使用寿命要求。

作为全球设计和生产轮胎压力监测系统/TPMS的创作者和领导者,已占领欧美原配TPMS市场第一位,欧美市场上拥有雪铁龙、雷诺、沃尔沃、克莱斯勒、凯迪拉克、雪佛兰、道奇、菲亚特、福特、英菲尼迪、吉普、蓝西亚、莲花、梅赛德斯-奔驰、尼桑、欧宝、雷诺等诸多品牌主机厂客户。目前被Sensata收购。

2)Pacific:公司成立于1930年,主要生产TPMS相关产品,冲压树脂产品,轮胎气门阀等产品,主要与日系车企配套,如丰田、日野、日产、三菱等,此外,合作客户中还包括一些轮胎生产商,如住友橡胶、横滨橡胶、东洋橡胶等。在中国有三家公司,分别位于天津和长沙地区,主要生产冲压产品。

3)Continental:2014年初,该集团开发出智能胎压传感技术,能自动读取胎压、轮胎载重和胎纹深度,是胎压监测领域的一大突破。

主要客户有标致、雪铁龙、菲亚特、大众、福特、奔驰、路虎、捷豹、沃尔沃、马自达、现代、起亚等,在国内市场中使用其产品的有北京现代索纳塔、雪铁龙C5等车型。

4)Huf:属于HufGroup旗下电子产品部门,为汽车行业提供胎压监测产品的领先厂商之一。2011年Huf宣布收购BERUElectronicsGmbH全部股权,由其子公司HufElectronics接管该胎压监测系统公司。

HufElectronics专注于胎压控制系统的开发生产,在欧洲市场占据一定的市场份额。其主要客户有奥迪、宾利、宝马、兰博基尼、玛莎拉蒂、梅赛德斯-奔驰、Mini、保时捷、劳斯莱斯、大众等。

5)TRW:作为汽车安全领域的全球领先企业,TRW为世界各地的所有主要汽车制造商提供服务。2011年10月,天合研发出新一代混合型胎压监测系统(TPMS),借助传感器技术组合提供自动定位功能。

2015年5月15日,采埃孚ZF完成对天合TRW的整体收购。自2004年开始供应TPMS,已成为全球主要的TPMS供应商,在全球市场拥有一定的市场占有率,主要客户有菲亚特克莱斯勒、现代、起亚、丰田等。6)为升:主要做后装市

6)为升:主要做后装市场,目前最大的市场是美国(原厂TPMS替代件),2013年欧洲售服市场也开始大批量出货,亚洲部分,台湾和中国大陆。公司专注于TPMS产品,目前产能超过20万颗/月。

TPMS专利已有20多项。公司通用TPMS产品目前在美国原厂替代市场排名前三名,现在年出货量已经超过100万颗.2014年至今市场质量水平已达小于10ppm。

3.2.国内TPMS行业格局:只有少数厂商具备批量化生产能力

从中国的市场格局来看,国内TPMS行业规模化的公司不多,且主要配套自主品牌厂商。

TPMS早在10年前就因为欧美等国家在国内普及这类产品受到广泛关注,2007年左右国内TPMS企业数量达到顶峰,这几年企业的数量一直在减少,主要是由于汽车电子对产品的稳定性和可靠性要求非常高,而国内许多跟风建厂的生产商并没有给整车厂的配套经验。

目前国内TPMS厂家约50多家,但绝大多数仍然是不具备生产能力的组装厂商,国内具备批量化生产能力的TPMS供应商仅有保隆科技、联创汽车电子、航盛、驶安特等,大部分集中在自主品牌OEM市场。

公司在国内与Schrader,Continental一起占了大部分市场份额,2017年公司在全国的市占率在30%左右。Schrader和Continental主要占据国内中高端合资品牌以及豪华品牌车型,国内其他厂商在中高端车型中的占比较小,公司已基本覆盖所有主流自主品牌,合资品牌中主要进入了上汽通用的配套体系。

资料来源:中国报告网整理,转载请注明出处(GQ)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。