参考观研天下发布《2018年中国风电市场分析报告-行业深度分析与发展趋势预测》

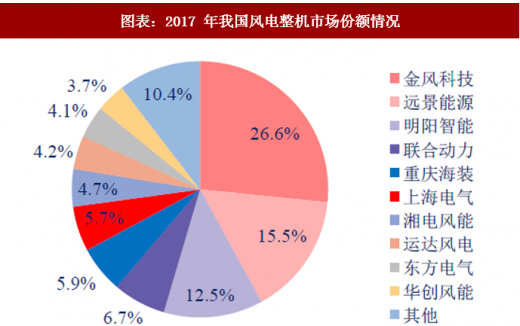

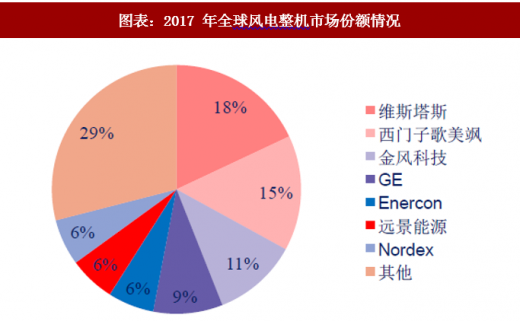

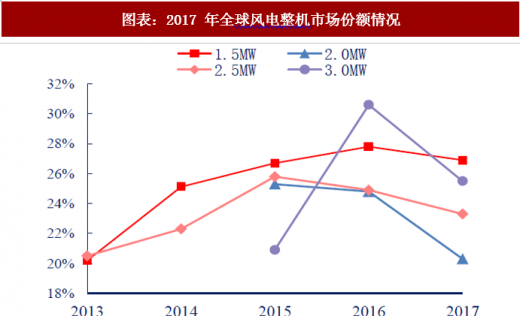

整机行业龙头地位稳固。凭借先进的产品技术,良好的品牌口碑,公司成为国内领军、全球领先的风电整机厂商。据中国风能理事会统计,公司 2017 年国内新增风电装机超过 5.2GW,市场占有率为 26.6%,已连续 7 年居行业首位。全球市场方面,公司市占率达 11%,跻身全球第三。

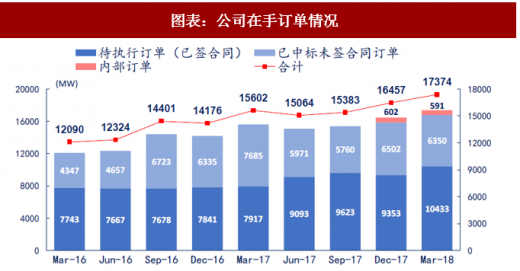

订单饱满为未来收入提供强力支撑。截至 2018 年一季度,公司在手订单已达 17.4GW,刷新历史最高记录,其中已签合同待执行的订单为 10.4GW,同比增加 31.8%。一季度订单结构与 2017 年产品销售结构基本一致,2S 平台占比达到 68%,与市场主流机型趋势吻合。

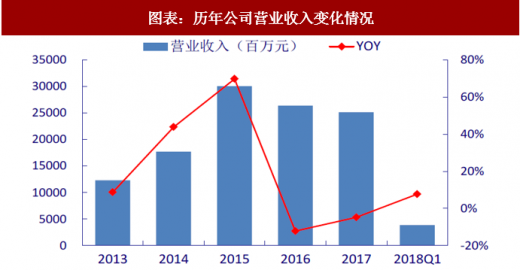

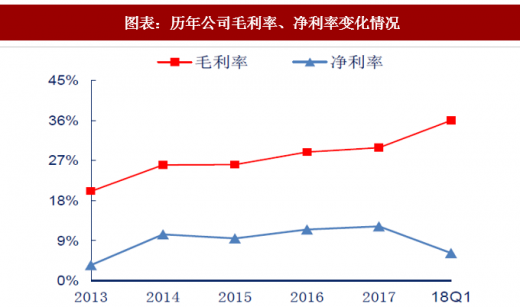

营业收入止跌回升。经过了 2016、2017 年的调整期,风电行业迎来复苏期。随着订单的逐步释放,公司 2018 年一季度实现营业收入 38.6 亿元,同比提升了 7.7%。随着风场业务占比扩大,公司 2018 年一季度综合毛利率提升至 36%,处于历史最高水平。

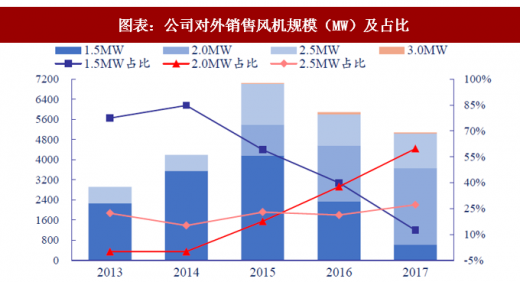

产品结构持续优化,毛利率仍存在提升空间。公司产品结构顺应大功率发展趋势,2.0MW 作为主流机型,其销售占比持续提升,2017 年已接近 60%,1.5MW 机型逐步退出。与此同时,因高毛利率机型销量减少,公司整机板块毛利率由 2016 年的 26.1%降至 2017 年的 25.5%。未来公司仍将继续优化产品结构,2.5MW、3MW 等高毛利率机型销量占比或将继续提升,毛利率仍存在提升空间。

1、直驱优势彰显,市占率有望进一步提升

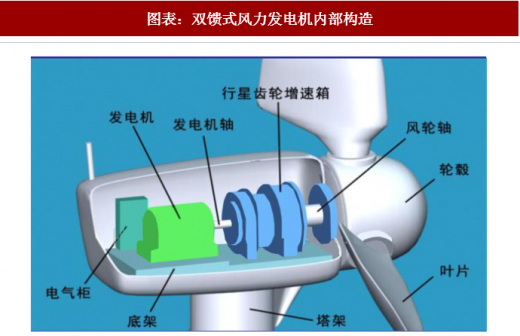

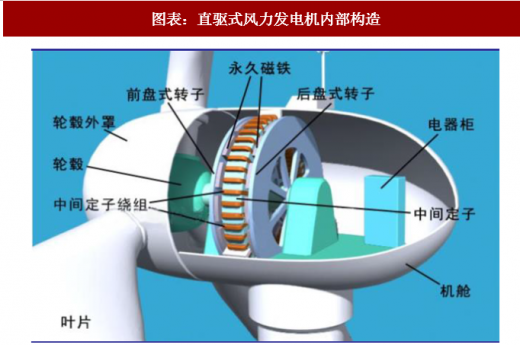

技术路线顺应行业发展方向。经历了 2007-2015 年以三北地区为中心的高速增长期,风电行业已进入向中东部及南方、海上风电的过渡阶段。相较三北地区,中东部风速较低、风能条件与开发环境较差,海上风电也存在维护成本高昂的问题。在此背景下,发电效率高、稳定性强、故障率低、运维成本低的直驱式风机无疑更具优势。金风科技是目前国内仅有的两家走直驱技术路线的整机厂商之一(另一家为湘电股份)。

注重研发巩固技术优势。风电行业竞争激烈,加大研发投入可以为企业构筑更高的行业门槛。近五年,公司研发费用占营业收入比例逐年提高,2017 年达到了 5.86%,领先行业平均水平。截止 2017 年底,围绕风电整体解决方案,公司拥有 7 大研发中心、授权专利 1377 项,涉及直驱永磁、智能微网、海上风电等方面。雄厚的技术实力有望进一步巩固公司在风电行业的领军者地位。

发挥产业链协同效应,成本控制能力强。公司借鉴国际经验,在深耕整机制造业务的基础上,触手延伸至产业链上游,通过自产发电机、控制系统等高附加值的整机零部件来降低整机核心业务成本。此外,凭借优化产品设计、提高管理水平和运营效率等措施以及较强的议价能力,公司具备较强的成本控制能力。

利润空间可观,市占率有望进一步提升。受风机价格下滑影响,公司 2017 年整机毛利率承压,下降至 25.5%,但仍高于中游平均水平。加之风场运营等其他业务提振,公司整体利润空间可观。竞价上网新时代来临,补贴退坡倒逼上中游企业压缩成本,行业面临新一轮优胜略汰。公司凭借强大的盈利能力,市占率有望得到进一步提升。

2、实施“两海”战略,风场业务成新亮点

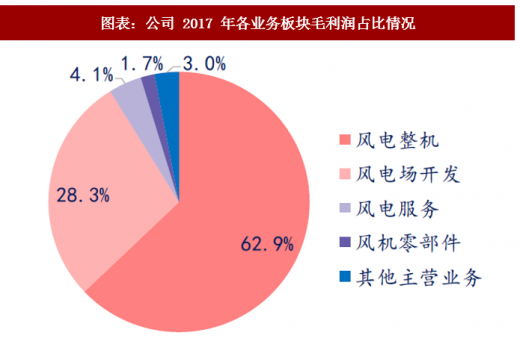

风场开发业务占比迅速增长。近年风机价格快速下移,使得风电场运营获得较高的投资回报率。为调整收入结构、多元化利润增长点,公司积极布局风场开发业务,2017 年该板块收入占比已达到 13%,凭借 65.9%的高毛利率,该板块毛利润占比达到 28.3%。

积极布局海上风电。直驱风机具备故障率小、可靠性高等优势,适合海上风场开发运营。2017 年我国海上新增风电项目定标量 3320MW,其中公司中标量 650MW,占比 19.6%。公司 2017 年实现海上新增装机 210.8MW,同比提高了 339.2%,新增市占率迅速提升 10 个百分点达到 18.1%。虽然目前公司在海上整机市场的市占率仅排名第三,我们认为凭借其强大的技术优势以及陆上风电打造的良好口碑,公司未来有望扩大其海上风电市场份额。

海外业务顺利拓展。截至 2017 年,公司海外市场风电整机在手外部订单为 704.5MW,实现海外销售容量达到 336.5MW。公司海外业务遍布全球六个大洲,同时实现了亚洲、澳洲等 6 个新兴市场的突破。另外,公司积极投资开发海外风电项目,新增开发及储备项目容量创历史新高,达到 1.2GW。公司 2018 年拟配股募集资金不超过 50 亿元,主要用于 Stockyard Hill 风电场 527.5MW、Moorabool North 风电场 150MW 项目。其中 Stockyard Hill 风电场为澳大利亚最大风电项目。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。