一、环保监管逐步趋严,官方要求淘汰 30 万 KW 以下机组

1、环保监管趋严促进落后产能淘汰

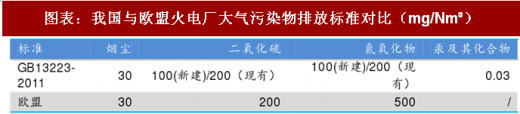

什么是“超低排放”?“超低排放”是指在《火电厂大气污染物排放标准》(GB13223—2011)的基础上,燃煤电厂排放的二氧化硫(SO2)、氮氧化物 (NOx)、烟尘浓度达到或接近该标准中规定的以天然气为燃料的燃气轮机组的大气污染物排放限值。即在基准含氧量 6%条件下,烟尘、二氧化硫、氮氧化物排放浓度分别不高于 10 毫克/标准立方米、35 毫克/标准立方米、 50 毫克/标准立方米。近年来我国环保排放标准逐渐趋严,部分指标(如氮氧化物)排放标准甚至严于欧盟标准。

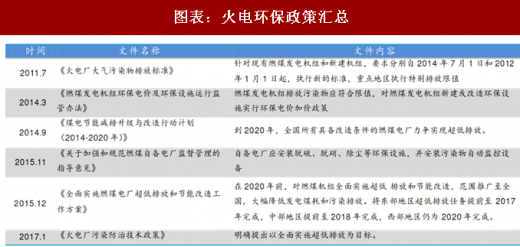

推行超低排放将全面提速。目前来看,超低排放概念的发展经历了三个阶段。

第一阶段,提出污染物排放标准新要求。《火电厂大气污染物排放标准》(GB13223—2011)于 2011 年 7 月 29 日发布,针对现有燃煤发电机组和新建机组,要求分别自 2014 年 7 月 1 日和 2012 年 1 月 1 日起,执行新的标准,重点地区执行特别排放限值,SO2 和烟尘的控制浓度更低。电力企业纷纷提出按要求设计或改造燃煤电厂。

第二阶段,进一步提出更严格的“超低排放”要求。2014 年 9 月 12 日,国家发改委、环保部和能源局共同发布《煤电节能减排升级与改造行动计划(2014—2020 年)》(发改能源[2014]2093 号),明确指出新建机组基本达到燃气轮机组排放限值,即在基准含氧量 6%的情况下,烟尘、SO2 和 NOx分别达到 10、35 和 50。

第三阶段,全面推行超低排放阶段。2015 年 12 月 11 日,发改委和能源局发布了《全面实施燃煤电厂超低排放和节能改造工作方案》,要求对燃煤机组全面实施超低排放和节能改造,范围推广至全国,大幅降低发电煤耗和污染排放。要求东部、中部、西部地区 10 万千瓦以上自备燃煤发电机组分别在 2017、2018 和 2020 年之前实施超低排放改造。2017 年 1 月发布的《火电厂污染防治技术政策》再次明确地提出了以全面实施超低排放为目标。

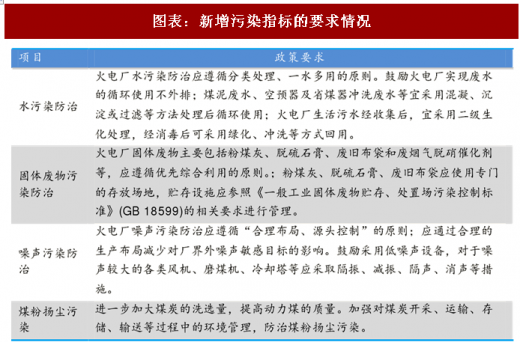

污染监管指标覆盖扩大。火电厂主要的污染物为烟尘、二氧化硫和氮氧化物,除此之外还有一氧化碳、固体废料、废水、重金属等多种污染物,非主要排放物仍旧应该引起重视。2017 年《火电厂污染防治技术政策》的出台扩大了污染指标覆盖范围。在最新的标准中,水污染、固体废料污染、噪声污染和煤粉扬尘污染纳入了监管范围。

环保政策高压下小火电成本压力加大。17 年华北地区冬季雾霾严重,人民怨声载道,治理雾霾已经成为每个城市的头等大事,环保监管趋严是大趋势。火电厂污染物排放的标准越发严格,且污染指标的覆盖范围再扩大,目前超低排放已进行全国范围的推广,对于排放标准不达标的小火电而言成本压力越来越大。

小火电改造成本高于环保电价补贴,将倒逼落后产能淘汰。对于符合 GB13223-2011 中二氧化硫、氮氧化物和烟尘特别排放限值的重点地区,实施烟气超低排放改造的成本增加较少,300、600、1000MW 等级燃煤机组分别增加 3.37、2.68、2.37 元/(MWh),但实施烟气超低排放的总成本分别为 37.60、30.00、 25.70 元/(MWh))。300、600MW 等级燃煤机组的改造总成本超过环保电价补贴 27 元/(MWh)。超低排放等环保成本将倒逼小火电等落后产能淘汰。

2、官方要求淘汰 30 万 KW 以下机组

目前,我国仍存在着大量的高能耗、总污染的落后煤电机组,在控制煤电建设进度的同时,加快淘汰落后的煤电产能也是调控煤电供给的一个重要因素。

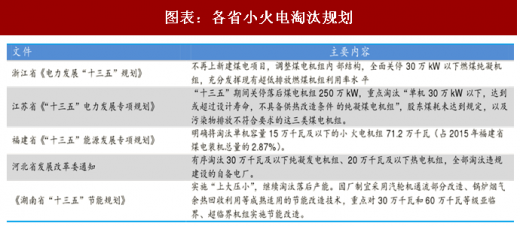

将进一步提高小火电机组淘汰标准,优先淘汰 30 万千瓦以下机组。2018 年政府工作报告明确提出淘汰关停不达标的 30 万千瓦以下煤电机组,而早在 2017 年 1 月份环保部便发布了《火电厂污染防治技术政策》,要求全国新建燃煤发电项目原则上应采用 60 万千瓦以上超临界机组,优先淘汰改造后仍不符合能效、环保等标准的 30 万千瓦以下机组。

小火电淘汰计划已落实到各省,政策落地力度强。随着国家火电供给侧改革的推进,各地方政府也制定了各地的火电淘汰计划,我们发现浙江、江苏和福建等地已经将 30 万 KW 以下的小火电机组列入淘汰计划中,各省的规划中要求和目标明确,政策的落地性强。我们预计未来将会有更多政府机构开始淘汰火电落后产能行动。

拥有优质机组结构的公司将受益。我们认为,随着环保的要求越发严格以及国家能源结构的调整,小火电在成本端以及收入端均受到巨大压力,淘汰的速度会越来越快,标准也将越发严格。国家以及地方政府对于淘汰小火电的决心坚定,目前在各省的规划中已明确提出相关计划,未来煤电落后产能预计能够按照规划实现淘汰。小火电的淘汰将提高 60 万 KW 以上机组的利用效率,拥有优质机组结构的公司将受益。

三、投资策略

火电供给侧改革将提高企业的机组利用效率。2016 年火电设备平均利用小时数创下新低,火电发电设备的利用率持续降低。从 16 年开始,能源局发布多项政策控制煤电建设进度,十三五规划指出火电“十三五”期间将取消和推迟煤电建设项目 1.5 亿 kW 以上,到 2020 年全国煤电装机力争控制在 11 亿 kW 以内,小功率的 30 万 kW 以下机组将逐步遭到淘汰。

同时,能源局发布的控制煤电供给政策已具体落实到各省的具体项目上,体现了政府控产能的决心。严控煤电供给,淘汰落后产能将有效提高煤电行业的机组利用效率,煤电机组平均利用小时数有望回升。

拥有优质机组结构的公司将受益于小火电淘汰。火电厂污染物排放的标准越发严格, 2017 年 1 月发布的《火电厂污染防治技术政策》明确的提出了以全面实施超低排放为目标。小火电环保改造成本高于环保电价补贴,将倒逼落后产能淘汰此外,国家和地方政府已经明确要求淘汰 30 万 KW 以下的小火电机组,且各省的淘汰规划中要求和目标明确。

17 年超额完成煤电落后产能淘汰目标,未来将稳步推进。2017 年全国 14 个省市已大幅超额完成淘汰落后产能目标,预计未来将稳步推进。小火电的淘汰将提高 60 万 KW 以上机组的利用效率,拥有优质机组结构的公司将受益。目前来看,五大发电集团的机组结构更加优质,60 万 kW 以上的大型机组占比 基本超过 50%,小于 30 万 KW 机组的占比也控制在 10%以内。

参考观研天下发布《2018-2024年中国火电行业市场发展现状调查与投资发展趋势研究报告》

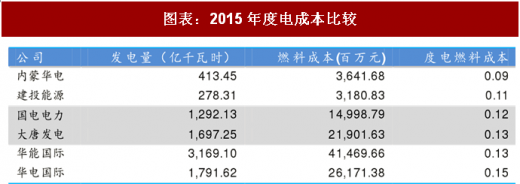

具有成本优势企业将在电改中取得优势。短期来看,受煤电联动机制滞后以及国家对销售电价的严格控制的影响,销售电价难以上涨。长期来看,电改将导致电价开启市场化竞争,由于目前电力供大于求是常态,电价未来整体呈下降趋势,电力市场竞争进一步加剧,综合成本较低的企业将在电改中取得优势。

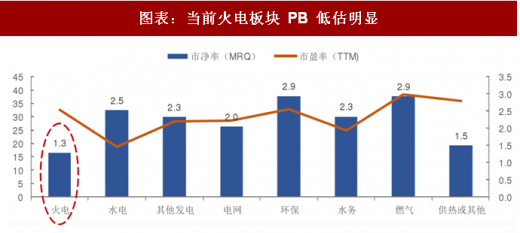

电力与公用事业板块估值较低,火电板块尤甚。从各行业估值水平来看,电力与公用事业板块目前 PE、PB均处于低位。当前电力与公用事业板块动态市盈率为 28,以最新一期报告计算的市净率为 2,均处于全行业估值水平低位。其中,火电板块 PB尤低,当前均值仅为 1.3,远低于当前ROE下的历史估值水平。

火电企业估值处于历史较低位,估值修复空间较为确定。由于 2016、2017 年煤价高企导致火电企业盈利大幅下滑,火电企业估值目前仍是一片洼地,当前 PB大多在 1 左右,处于历史较低水平。以中信火电行业板块36 家公司为例,目前有 26 家企业 PB(LF)低于 1.5,其中皖能电力 PB(LF)最低,为 0.73, 华电国际次之,为 0.82。随着今年以来煤价见顶回落,机组利用小时数逐步回升,火电企业盈利能力有望得到修复。从历史数据来看 ROE 修复至 10%左右是较为合理的水平,而历史上火电企业处于 10%左右 ROE时 PB估值均远大于当水平,因而从基本面和估值综合分析来看,火电企业 ROE以及估值修复空间较为确定。

火电企业分红比例普遍较高,长期投资价值凸显。火电企业普遍具有较高的现金分红比例,具备较高的长期投资价值。以中信火电板块 36 家企业为例,2016 年分红比例大于 30%的有 20 家,大于 40%的有 13 家。而华能国际等公司今年更是进一步加大了分红力度,规定 18~20 年公司每年现金分红比例不低于 70%。自 2001 年华能国际上市以来,除 2008 年外,每年分红率均不低于 50%,未来更是将分红率提高到 70%,长期投资价值进一步凸显。我们重点推荐的几家公司在 2016 年分红比例也均高于 40%,具备较高的投资价值。

综合机组利用小时数弹性、机组结构、度电成本、估值水平、分红比例五个方面,我们重点推荐大唐发电、华能国际、内蒙华电、建投能源。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。